Vol. 40 (Nº 4) Año 2019. Pág. 30

BARÓN Mercado, Sally 1; CANTILLO Orozco, Ana S. 2; MARTÍNEZ Tapia; Edgardo 3

Recibido: 03/09/2018 • Aprobado: 12/12/2018 • Publicado 04/02/2019

RESUMEN: Este artículo evaluó el comportamiento del IVA en el transporte aéreo de pasajeros entre Colombia y Perú, de 2002 a 2017. Se analizó cómo la Decisión 599 de 2004 de la Comunidad Andina de Naciones (CAN) facilita la integración económica de ambos países, fortaleciendo la recaudación. La investigación fue de tipo analítico-descriptivo, con enfoque mixto; utilizó como instrumento el análisis documental, el monto total recaudado en la emisión de tiquetes durante el periodo. En conclusión, la Decisión 599 de 2004 ha contribuido a incrementar el recaudo, ofreciendo mayor seguridad jurídica y garantizando la sana competencia. |

ABSTRACT: This article evaluated the behavior of VAT in air transport of passengers between Colombia and Peru, from 2002 to 2017. It was analyzed how Decision 599 of 2004 of the Andean Community of Nations (CAN) facilitates the economic integration of both countries, strengthening the collection. The investigation was of analytical-descriptive type, with a mixed approach; it was used the documentary analysis as an instrument, the total amount collected in the issuance of tickets during the period. In conclusion, Decision 599 of 2004 has contributed to increase collection, offering greater legal security and guaranteeing healthy competition. |

La Decisión 599 de 2004, emanada de la Comunidad Andina de Naciones (CAN), presenta aspectos sustanciales y procedimentales de los impuestos tipo de valor agregado (IVA), entre los países miembros que están suscritos al convenio, entre los cuales están Colombia y Perú, y además contribuye a facilitar la integración económica para fortalecer la recaudación. Bajo este contexto, es necesario afianzar y minimizar la existencia de regímenes tributarios indirectos muy disimiles que causan asimetrías en las condiciones de competencia.

Así mismo, la armonización de los impuestos indirectos permite unificar y sentar la bases tarifarias que contribuyen a consolidar la meta del mercado Común; asimismo, esto elementos se han ido profundizando y refinando sus mecanismos de funcionamiento, así como formas de ejecución, dentro de este marco. García, Duran, Cardeño, Prieto et al (2017) consideran que se desarrollan hasta convertirse en sistemas que, adaptados a características concretas y particulares, han pasado a formar parte elemental y punto de atención de cualquier organización.

Con el proceso de armonización se busca mejorar, mediante políticas fiscales, la lucha contra la evasión tributaria en los países miembros de la Comunidad Andina de Naciones, entre los que se cuentan Colombia y Perú, así como la eficacia de su cumplimiento al pactar reglas muy similares en cuanto a la tributación, para efectos de favorecer la recaudación proveniente del impuesto de valor agregado durante el periodo 2002-2017.

La Comunidad Andina de Naciones es un bloque económico de integración subregional que busca el progreso y la equidad para los países miembros (Bolivia, Colombia, Ecuador y Perú) sustentados además por los órganos e instituciones del Sistema Andino de Integración (SAI). Sus antecedentes se remontan al Acuerdo de Cartagena, también conocido como Pacto Andino, que se firmó el 26 de mayo de 1969.

“Los Países Miembros desarrollarán una acción conjunta para lograr un mejor aprovechamiento del espacio físico, fortalecer la infraestructura y los servicios necesarios para el avance del proceso de integración económica de la Subregión. Esta acción se ejercerá principalmente en los campos de la energía, los transportes y las comunicaciones, y comprenderá las medidas necesarias a fin de facilitar el tráfico fronterizo entre los Países Miembros. (Comunidad Andina de Naciones, 1969: 28)

El Sistema Andino de Integración (SAI) está conformado por un conjunto de instituciones que trabajan vinculadas entre sí para promover la integración subregional andina, fortalecer la proyección externa y robustecer las acciones relacionadas con el proceso de integración. La reunión inaugural tuvo lugar en Quito (Ecuador), el 15 de enero de 1998. Los siguientes son los órganos e instituciones que forman parte de este sistema:

Figura 1

Órganos e instituciones que forman parte de este sistema

Fuente: América económica, (2013)

Entre los años 2011 y 2012, el Sistema Andino de Integración (SAI), bajo la Presidencia Pro Témpore de Colombia, propuso a los Países Miembros enfocar la agenda de trabajo en las áreas de comercio, servicios, inversiones, transporte, interconexión eléctrica, identidad andina y movilidad de personas con el fin de fortalecer el proceso de integración andina:

La Zona de Libre Comercio (ZLC) es la primera etapa de todo proceso de integración y compromete a los países que la impulsan a eliminar aranceles entre sí y establecer un arancel común ante terceros.

La ZLC andina se comenzó a desarrollar en 1969 y se culminó en 1993. Para ello utilizaron como instrumento principal el Programa de Liberación, encaminado a eliminar todos los derechos aduaneros y otros recargos que incidieran sobre las importaciones.

La ZLC tiene una característica que la hace única en América Latina: todos los productos de su universo arancelario están liberados.

-En septiembre de 1990 Bolivia, Colombia y Venezuela abrieron sus mercados.

-En enero de 1993 lo hizo Ecuador.

-Perú se está incorporando de forma gradual a la ZLC, tras suspender en agosto de 1997, Perú y los demás miembros de la CAN llegaron a un acuerdo de sus compromisos con el Programa de Liberación. Finalmente, en julio de integración total de este país a la ZLC (mediante una progresiva desgravación arancelaria), cuya aplicación comenzó en agosto de 1997 y culminará en el 2005. (Americaeconomica, 2013)

Figura 2

Áreas de Integración

Fuente: Elaboración Propia (2018); sustentado en la CAN (2015)

Ahora bien, un mercado único entre los Estados miembros exige armonizar los impuestos indirectos en el ámbito comunitario, pues se aboga por eliminar las disposiciones fiscales que suponen obstáculos a la libre circulación en la prestación de servicios. Por ello se propuso en orden de prioridades una tarifa de IVA entre los estados miembros, en sentido estricto todo lo relacionado con el hecho imponible, sujetos pasivos, y base imponible. Con relación a los impuestos, han servido de base para el cumplimiento de los fines del Estado, para financiar los gastos, por lo que debe procurar recursos económicos para cubrirlos. Los ingresos del estado provienen entre otras fuentes de los tributos, que se podrían definir como las prestaciones obligatorias exigidas por el Estado, en virtud de su potestad de imperio y para atender sus necesidades y realizar sus fines políticos, económicos y sociales.

El impuesto constituye en opinión de Pinto (2012), un ingreso público destinado al financiamiento de la satisfacción de las necesidades por parte del Estado tiene origen en la ley como expresión de la “potestad tributaria” y su naturaleza es coactiva.Los ingresos del estado provienen entre otras fuentes de los tributos, como prestaciones pecuniarias de carácter unilateral que carecen de destinación específica, su tarifa es definida por la autoridad de representación popular que las impone, hacen parte del presupuesto, se someten a control fiscal, su cuantía es la necesaria para el cubrimiento de los gastos públicos y son administrados por el Estado.

Dentro de la estructura tributaria colombiana, los impuestos pueden ser del orden: i) nacional y ii) departamental, distrital o municipal.

Además de distinguirse la clasificación anterior, cabe destacar que los impuestos pueden ser directos e indirectos:

Dentro de los impuestos indirectos más comunes en Colombia, que hacen parte de este grupo, están:

Impuesto al Valor Agregado. El impuesto al valor agregado (IVA), es un impuesto indirecto de estructura comunitaria que recae sobre el consumo, aunque el consumidor final suele estar al margen de la obligación jurídico- tributaria, este grava la entrega de bienes y prestaciones de servicios, las adquisiciones intracomunitarias de bienes y la importación de bienes.

En Perú es denominado impuesto general a las ventas, grava las siguientes operaciones; la venta en el país de bienes muebles, la prestación o utilización de los servicios en el país, los contratos de construcción, la primera venta de inmueble que realicen los constructores de los mismos y la importación de bienes.

Los elementos del impuesto al valor agregado son:

Sujeto Activo: el acreedor de esta obligación es la Nación

Sujeto Pasivo: Los adquirentes o usuarios de bienes y servicios gravados son responsables del impuesto sin perjuicio de la facultad de la que dispone la ley para excluir o aligerar las cargas de algunos de ellos. De acuerdo al Concepto Unificado de la DIAN, el sujeto pasivo del IVA debe verse desde dos puntos de vista:

Sujeto Pasivo Económico: es la persona que adquiere bienes y/o servicios gravados, quien soporta o asume el impuesto.

Sujeto Pasivo de Derecho: Es el responsable del recaudo del impuesto, actúa como recaudador y debe cumplir las obligaciones que le impone el estado. (DIAN, 2003)

Hecho generador: Recae sobre la venta de bienes corporales muebles, la prestación de servicios en el territorio nacional, la importación de bienes corporales muebles, juegos de suerte y de azar que están descritos en los artículos 420 y 421 del E.T gravando además las diversas etapas de la cadena productiva.

La territorialidad del impuesto a las ventas para el hecho generador, se da en la prestación de servicios en el territorio nacional. La norma general dice que los servicios se entienden prestados en la sede del prestador del servicio, bajo esta regla, todas las personas que están ubicadas en el territorio nacional y prestan servicios, sin importar el lugar donde realmente presten los servicios, por territorialidad, se entienden prestados en el territorio nacional. (Castañeda, 2010)

Base: Comprende los bienes y servicios cuya venta sea objeto de gravamen.

Tarifa: La tarifa general del IVA es del 19%. Y existen tasas diferenciales que son mayores y menores a la del 19%. Los bienes o servicios que tengan tarifas especiales o diferenciales, están señalados expresamente en el Estatuto Tributario.

Dentro de este marco, la Comunidad Andina de Naciones ha promovido de manera autónoma, el análisis de las reformas tributarias en los países miembros teniendo en cuenta que para el caso del IVA el tratamiento debe ser uniforme por cuanto se perciben ingresos para la realización de inversión social y beneficios económicos a la comunidad en general.

Asimismo, la consolidación de estrategias comerciales favorece la competitividad y el incremento per cápita otorgando un mayor bienestar a los estados para soportar la carga operativa. Con lo anterior, se fortalece la eficiencia administrativa y a su vez genera estabilidad en los regímenes tributarios actuales dándose cumplimiento a los principios de legalidad, igualdad y equidad.

El sector transporte juega un papel importante en la consolidación de los procesos de globalización y de competitividad en este sentido, se está presenciando una transformación dentro de este sector, acentuada por el crecimiento de la población urbana (Tobón y Galvis, 2009). Este proceso se encuentra dentro de la gestión logística, lo cual en opinión de Martínez, Cardeño y Duran (2017), ha sido parte fundamental de los procesos administrativos y organizacionales; desde que empezó a tomar forma en el ámbito militar hasta la actualidad, dicho proceso se ha convertido en un aliado imprescindible del sector empresarial, debido a que es considerado el conjunto de métodos necesarios para la correcta planificación y gestión de actividades

La Comunidad Andina adopto una serie de normas comunitarias para facilitar y liberalizar los servicios de transporte en sus diferentes modalidades y contribuir, en esa forma, al crecimiento del comercio intrasubregional y el fortalecimiento de la integración física.

Tabla 1

Modos de Transporte

Marítimo: |

En el transporte marítimo, la adopción de la Decisión 288 permitió eliminar la reserva de carga a nivel andino, lo que posibilitó una significativa reducción de fletes y una mayor oferta de bodega para el comercio de productos. |

Terrestre : |

El transporte internacional por carretera en la Comunidad Andina está regulado por las Decisiones 398 (pasajeros) y 399(mercancías), las cuales tienen por finalidad asegurar la eficiencia del servicio, determinando en forma clara y precisa las condiciones del contrato y la responsabilidad que deben tener el transportista y los usuarios. |

Transporte intermodal: |

Por medio de las Decisiones 331 y 393 de la Comunidad Andina estableció una normativa comunitaria que regula las operaciones en la subregión. Estas normas crean las condiciones jurídicas adecuadas para fomentar y estimular la oferta y prestación de los servicios de transporte multimodal. |

Aéreo: |

Históricamente ha evolucionado y está enmarcado dentro de un proceso de integración global para el desarrollo económico y social de los estados. De estos avances la aparición y consolidación de la aviación en primer término y el posterior desarrollo del transporte aéreo en segundo pueden considerarse como claves en este proceso, especialmente en cuanto a las relaciones personales en el mundo de los negocios y sobre todo en la expansión del turismo como factor clave del desarrollo económico de ciertas regiones. |

Fuente: Elaboración Propia (2018)

Desde el punto de vista económico el transporte aéreo juegan un papel fundamental con el control del tráfico aéreo y el sistema aeroportuario. Los avances tecnológicos han sido relevantes en la evolución e innovación del servicio de transporte aéreo. En este sentido, los países miembros de la Comunidad Andina aplican la Decisión 582 en la prestación de los servicios de transporte aéreo internacional, regular y no regular, de pasajeros, carga y correo, separadamente o en combinación, realizados entre sus respectivos territorios, y entre éstos y terceros países.

Esta norma comunitaria consolida en una sola las diferentes disposiciones subregionales referentes a la política aérea de la Comunidad Andina, actualizándolas en consideración de las exigencias de los cambios socio-económicos, tecnológicos y de organización empresarial, registrados en los últimos años (Decisiones 297 y 320, 360 y 361).

Posteriormente con la Decisión 619 se establecieron los derechos y obligaciones de los usuarios, transportistas y operadores de los servicios de transporte aéreo regular y no regular en la Comunidad Andina; lo cual hace necesaria la armonización de las exigencias en materia de protección del usuario (el principal sustento de la actividad aeronáutica) a las que están sujetos en la Subregión, los prestadores de servicios de transporte aéreo y otros conexos, a través del establecimiento de un marco jurídico común y estable, que promueva la libre prestación de los servicios del transporte aéreo para la movilización de personas y el intercambio de bienes y servicios.

Por otra parte, a través de la Decisión 650 de 2006:

Los Países Miembros se comprometen a elaborar y transmitir estadísticas comunitarias sobre la prestación de los servicios de transporte aéreo internacional, regulares y no regulares, de pasajeros, carga y correo, separadamente o en combinación, realizados en sus respectivos territorios; así como, de otros aspectos relacionados con la infraestructura y calidad del servicio del transporte aéreo, necesarios para la formulación, seguimiento y evaluación de las políticas en materia de transporte aéreo que se desarrollen en el ámbito comunitario. (Comisión de la Comunidad Andina, 2006:2)

En este sentido, por Resolución 1271 (31 Ago. 2009), se han adoptado las Disposiciones Técnicas para la transmisión de datos estadísticos de transporte aéreo; y mediante Resolución 1381 de 2010, las correspondientes a calidad y cumplimiento del servicio, con base a los derechos y deberes de los usuarios, transportistas y operadores.

El tipo de investigación es analítico-descriptiva, con enfoque mixto; utilizó como instrumento el análisis documental toda vez que la información utilizada se encuentra registrada en documentos oficiales y textos especializados. El procedimiento lógico a seguir para obtención de conocimiento y datos tendientes a determinar las conclusiones del estudio, se encuentran basados en el método deductivo e inductivo a partir de la generalidad de la teoría para confrontarla con la realidad, lo cual permitió realizar procesos de razonamiento lógico para llegar a verdades particulares sobre el comportamiento del recaudo.

Las decisiones de la comunidad andina de naciones hacen parte del derecho comunitario y su finalidad es lograr la integración de los países miembros mediante la cooperación de instrumentos para la armonización de las legislaciones de los países miembros sugiriendo a los órganos e instituciones del Sistema la adopción de decisiones o las acciones necesarias.

Por otra parte, la decisión 599 de 2004, es una norma de carácter obligatorio incorporada en Colombia mediante la Ley 323 de 1996. Con ella se asentaron las bases sustanciales y procedimentales del impuesto al valor agregado para armonizarlos con los regímenes tributarios de los países miembros sin dejar de lado la competitividad del bloque.

Esto sin lugar a dudas permite la interacción entre los gobiernos de turno y las instituciones para generar ingreso y riqueza en la economía. Además se revitalizan los espacios de integración desde las esferas comerciales, políticas, sociales y culturales para el mejoramiento de los sistemas tributarios contando con la participación de los sectores empresarial, laboral y académico y favoreciendo la integración con otros bloques a nivel subregional y mundial.

La eficiencia en el recaudo de los impuestos permite que los países puedan estar posicionados para producir la mezcla correcta de productos y prestación de servicios para la integración económica, que amplía mercados y genera oportunidades de desarrollo antes no concebidas. Con el objeto de analizar los aspectos más relevantes de la Decisión 599 se ha tenido en cuenta los estatutos tributarios de Colombia y Perú, dentro de las normas tributarias para evaluar la uniformidad del impuesto.

Tabla 2

Comparativo entre la decisión 599 de 2004 CAN

Estatuto tributario colombiano- estatuto tributario peruano

DECISION 599/ 2004 |

ESTATUTO TRIBUTARIO COLOMBIANO |

ESTATUTO TRIBUTARIO PERUANO |

Comunidad Andina de Naciones (CAN) |

Direccion de Impuesto y Aduanas Nacionales (DIAN) |

Superintendencia Nacional de Administración Tributaria (SUNAT) |

Fuente de Derecho Internacional |

Decreto 624 de 1.989 |

Decreto Legislativo 980 de 2.007 |

Incorporación obligatoria por los países miembros |

Registro Único Tributario (RUT) |

Registro Único de Contribuyentes (RUC) |

Artículo 12.- Reglas para la territorialidad de los servicios. Para los efectos de los impuestos tipo valor agregado que regula la presente Decisión, los servicios cuya prestación o ejecución trascienda las fronteras nacionales y que se mencionan a continuación, se tendrán en cuenta las siguientes reglas: 1. Se entenderán prestados o utilizados en el lugar donde se realicen materialmente, los siguientes servicios: “…los servicios que se presten desde el exterior y se utilicen o aprovechen por residentes o domiciliados en un País Miembro, se considerarán prestados en la jurisdicción de este país; tales como los que se mencionan a continuación.” Artículo 14.- Servicio de transporte. Para el servicio de transporte se aplicarán las siguientes reglas: 2. En el servicio de transporte internacional de pasajeros, el impuesto se causará solo en el país del embarque inicial y a su favor, según la tasa y demás reglas que en el mismo se encuentren vigentes en el momento del embarque. 3. El transporte nacional de carga y el aéreo de pasajeros estará gravado con el impuesto tipo valor agregado. |

Artículo 421-1 agregado l.488/98, art.57. IVA para tiquetes aéreos internacionales adquiridos en el exterior. Estarán sujetos al gravamen del IVA los tiquetes aéreos internacionales adquiridos en el exterior para ser utilizados originando el viaje en el territorio nacional. Corresponde a la compañía aérea, al momento de su utilización, liquidar y efectuar el recaudo del impuesto sobre la tarifa vigente en Colombia para la ruta indicada en el tiquete.

|

Artículo 1- En el caso del servicio de transporte internacional de pasajeros, el Impuesto General a las Ventas se aplica sobre la venta de pasajes que se expidan en el país o de aquellos documentos que aumenten o disminuyan el valor de venta de los pasajes siempre que el servicio se inicie o termine en el país, así como el de los que se adquieran en el extranjero para ser utilizados desde el país. |

Causación: En prestación de servicios, con la entrega total del bien o terminación del servicio. No obstante, los Países Miembros podrán disponer que el impuesto se cause en el momento de la emisión del comprobante respectivo por el monto total o en el momento del pago total del bien o del servicio, lo que ocurra primero. En los casos de entrega parcial, pago parcial o emisión de comprobantes por montos parciales, las legislaciones de cada país regularán el nacimiento de la obligación tributaria. |

Causación: art. 431 En el caso de del servicio de transporte internacional de pasajeros (…)* el impuesto se causa en el momento de la expedición de la orden de cambio, o del conocimiento por parte del responsable de la emisión del tiquete, y se liquidara, sobre el valor total del tiquete u orden de cambio cuando estos se expidan de una vía solamente y sobre el cincuenta por ciento 50% de su valor cuando se expidan de ida y regreso.

|

Causación: Art. 2. De las operaciones interlineales en el servicio de transporte aéreo de pasajeros. En el caso del transporte internacional de pasajeros en lo que la aerolínea emite el boleto aéreo que constituye el sujeto del impuesto conforme a lo dispuesto por el último párrafo del inciso. No sea la que en definitiva efectué el servicio de transporte aéreo contratado sino que por acuerdos interlineales dicho servicio realizado por otra aerolínea, procede que esta última utilice íntegramente el crédito fiscal contenido en los comprobantes de pago y demás documentos que le hubieren sido emitidos por la adquisición de bienes y servicios vinculados con la prestación del referido servicio de transporte internacional de pasajeros, siempre que siga el procedimiento que establezca el reglamento. |

|

|

El impuesto grava la entrada al territorio nacional de personas naturales, nacionales o extranjeras, domiciliadas o no en el Perú, que ingresen voluntariamente al territorio nacional empleando: • Medios de transporte aéreo de tráfico internacional regular. • Medios de transporte aéreo de tráfico internacional no regular. |

Elaboración propia. Fuentes Decisión 599/ 2004, Decreto 624/1989, Decreto 980/2007

Grafico 1

Fuente: Portal Dian (2018)

-----

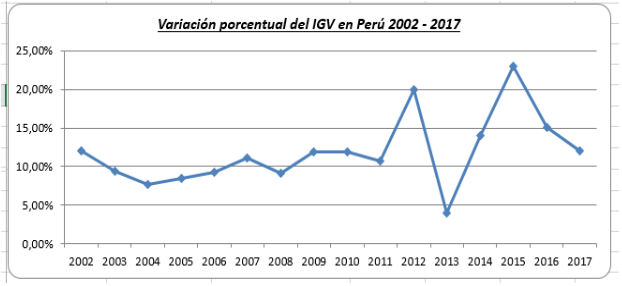

Grafico 2

Fuente: Portal Dian (2018)

Se observa un comportamiento bastante variable en el valor del IVA entre 2003 y 2009, con un mínimo entre los años 2010-2012, con un incremento para el año 2014 de 14.98% ($1.745) millones respecto del 2013, y para los años siguientes se mantuvo en promedio relativamente.

Grafico 3

Fuente: Portal Sunab (2018)

-----

Grafico 4

Fuente: Portal Sunab (2018)

-----

Grafico 5

Fuente: Portal Sunab (2018)

Este mayor crecimiento del IVA con respecto del IPC puede ser atribuible a uno o varios factores combinados, entre los que se puede destacar mayor eficiencia en la gestión de recaudo por parte de la DIAN.

Grafico 6

Fuente: Portal Sunab (2018)

Este mayor crecimiento del IVA con respecto del IPC puede ser atribuible a uno o varios factores combinados, entre los que se puede destacar la eliminación de barreras comerciales, incursión de nuevos mercados y eficiencia en la gestión de recaudo por parte del SUNAB en Perú.

Grafico 7

Fuente: Portal Dian/Sunab (2018)

En esta grafico se observa que el comportamiento de lo recaudado por ambos países ha sido uniforme entre los periodos 2002-2017. La incorporación de herramientas de gestión por parte de los entes de administración tributaria y el ajuste de reformas tributarias ha permitido una mayor proyección del Grupo Andino frente a terceros países y grupos de países, y adicionalmente, la consolidación y robustecimiento de las acciones relacionadas con los temas políticos, sociales y culturales del proceso ha sido positiva en términos de crecimiento regional.

Grafico 8

Fuente: Portal Dian (2018)

-----

Tabla 3

Tráfico aéreo Comparativo Colombia -Perú

Colombia - Perú |

|||

Años |

Colombia |

Diferencia |

Porcentual |

2002 |

42.993 |

0 |

0 |

2003 |

36.906 |

-6.087 |

-14,16% |

2004 |

58.750 |

21.844 |

59,19% |

2005 |

67.635 |

8.885 |

15,12% |

2006 |

82.072 |

14.437 |

21,35% |

2007 |

116.857 |

34.785 |

42,38% |

2008 |

116.396 |

-461 |

-0,39% |

2009 |

122.824 |

6.428 |

5,52% |

2010 |

134.447 |

11.623 |

9,46% |

2011 |

167.579 |

33.132 |

24,64% |

2012 |

190.822 |

23.243 |

13,87% |

2013 |

209.413 |

18.591 |

9,74% |

2014 |

253.930 |

44.517 |

21,26% |

2015 |

270.612 |

16.682 |

6,57% |

2016 |

239.408 |

-31.204 |

-11,53% |

2017 |

249.176 |

9.768 |

4,08% |

Fuente: Portal Dian (2018)

El tráfico aéreo internacional de pasajeros de Colombia hacia Perú, para el año de 2002 fue de 42.993 millones pasajeros sin embargo fue creciendo gradualmente y a partir de los periodos 2007 vario en un 123% más de lo movilizado en año 2002, lo que representa un incremento porcentual para el resto de los periodos.

Grafico 9

Fuente: Portal Sunab (2018)

-----

Tabla 4

Tráfico aéreo Comparativo Perú- Colombia

Perú - Colombia |

|||

Años |

Perú |

Diferencia |

Porcentual |

2002 |

46.152 |

0 |

0 |

2003 |

37.336 |

-8.816 |

-19,10% |

2004 |

59.134 |

21.798 |

58,38% |

2005 |

67.326 |

8.192 |

13,85% |

2006 |

78.037 |

10.711 |

15,91% |

2007 |

115.894 |

37.857 |

48,51% |

2008 |

118.129 |

2.235 |

1,93% |

2009 |

125.400 |

7.271 |

6,16% |

2010 |

133.486 |

8.086 |

6,45% |

2011 |

173.115 |

39.629 |

29,69% |

2012 |

184.369 |

11.254 |

6,50% |

2013 |

212.084 |

27.715 |

15,03% |

2014 |

257.545 |

45.461 |

21,44% |

2015 |

271.781 |

14.236 |

5,53% |

2016 |

235.907 |

-35.874 |

-13,20% |

2017 |

245.556 |

9.649 |

4,09% |

Fuente: Portal Sunab (2018)

El tráfico aéreo internacional de pasajeros de Perú hacia Colombia, para el año de 2002 fue de 46.152 millones pasajeros sin embargo fue creciendo gradualmente a partir de los periodos 2007 vario en un 48,51% más de lo movilizado en año 2006, si comparamos lo transportado en cifras del año 2002 con el año 2017 representa a 199.404 millones de pasajeros con una variación del 400% porcentualmente.

Grafico 10

Fuente: Portal Dian/Sunab (2018)

-----

Tabla 5

Tráfico aéreo consolidado entre ambos paises

Año |

Colombia - Perú |

Perú - Colombia |

Diferencia |

Variación |

2002 |

42.993 |

46.152 |

-3.159 |

-6,84% |

2003 |

36.906 |

37.336 |

-430 |

-1,15% |

2004 |

58.750 |

59.134 |

-384 |

-0,65% |

2005 |

67.635 |

67.326 |

309 |

0,46% |

2006 |

82.072 |

78.037 |

4.035 |

5,17% |

2007 |

116.857 |

115.894 |

963 |

0,83% |

2008 |

116.396 |

118.129 |

-1.733 |

-1,47% |

2009 |

122.824 |

125.400 |

-2.576 |

-2,05% |

2010 |

134.447 |

133.486 |

961 |

0,72% |

2011 |

167.579 |

173.115 |

-5.536 |

-3,20% |

2012 |

190.822 |

184.369 |

6.453 |

3,50% |

2013 |

209.413 |

212.084 |

-2.671 |

-1,26% |

2014 |

253.930 |

257.545 |

-3.615 |

-1,40% |

2015 |

270.612 |

271.781 |

-1.169 |

-0,43% |

2016 |

239.408 |

235.907 |

3.501 |

1,48% |

2017 |

249.176 |

245.556 |

3.620 |

1,47% |

Fuente: Portal Dian/Sunab (2018)

La ruta Colombia-Perú, tuvo un comportamiento variable pero muy simétrico: el registró más bajo se dio en el 2003, alcanzando sus topes más altos en 2014, 2015 y sucesivos, con más de 249.176 pasajeros para Colombia y 245.556 pasajeros movilizados de Perú, lo que representó un crecimiento del 23,05%.

De acuerdo con la información expuesta, se estima que la Comunidad Andina representa un mercado subregional que favorece los espacios de integración económica, escenarios que permiten el desenvolvimiento del proceso de apertura y liberalización adelantados en la economía de ambos países. El ajuste de los mecanismos institucionales por parte de las Administraciones de Impuestos con la reestructuración de programas contra el contrabando ha dado paso a un mayor escalafón en el nivel de crecimiento de los países miembros que integran el Pacto Andino.

El recaudo, en la ruta Colombia-Perú, tuvo un comportamiento bastante variable: el registró más bajo se dio en el 2002, con un 0, 06%, incrementándose gradualmente hasta llegar en el 2014 al 14,98%; la ruta Perú-Colombia, por su parte, tuvo un impacto positivo para Perú: empezó con 439 soles, que representó una variación del 11,99%, alcanzando sus topes más altos en 2012, 2014 y sucesivos, con 1803 pasajeros movilizados, lo que representó un crecimiento del 23,05%. Lo anterior ha sido posible en razón a la reducción de tarifas monetarias, procurando la estabilidad del sistema, aumentando la progresividad en cuanto al recaudo de los impuestos indirectos que logran una incidencia positiva durante los periodos (2002- 2017).

Finalmente la Decisión 599 de 2004, al estandarizar una tarifa única para el transporte aéreo de pasajeros, ha contribuido a darle progresividad e incremento al recaudo del IVA, garantizando la sana competencia entre Colombia y Perú, y ofreciendo mayor seguridad jurídica y estabilidad a los regímenes tributarios existentes.

Americaeconomica (2013). Comunidad Andina de Naciones (CAN). Recuperado de: http://www.americaeconomica.com/zonas/can.htm

Barrera, Manuel (2015). Cartilla Tributaria para Empresas de T.I. Medellín (Colombia). Disponible en: http://www.cenisoft.org/wpcontent/uploads/sites/2/2016/08/CARTILLA_TRIBUTARIA_PARA_EMPRESAS_DE_T_I_Version_03_2015.pdf

Castañeda, Elber (2010). Aplicación del IVA en Colombia. Ed. Estudios Fiscales. Bogotá (Colombia).

Comisión de la comunidad andina (2006). Decisión 650: Estadísticas Comunitarias sobre el Transporte Aéreo. Disponible en: http://www.sice.oas.org/Trade/Junac/Decisiones/DEC650s.doc

Comunidad Andina de naciones (1969). “Acuerdo de Integración Subregional Andino (Acuerdo de Cartagena)”. Disponible en: http://www19.iadb.org/int/intradebid/DocsPdf/Acuerdos/CANDINA%20-%20Acuerdo%20de%20Cartagena%20Decision%20563.pdf

Comunidad Andina de Naciones [CAN] (28 de Octubre 2018). Recuperado de http://www.americaeconomica.com/zonas/can.htm

Dirección de impuesto y aduanas nacionales (2003). Concepto Unificado de Impuesto sobre las Ventas: Numero 00001. Disponible en: https://camacol.co/sites/default/files/base_datos_juridico/CONCEPTO_DIAN_NACION_0001_2003.pdf

Constitución Política de Colombia (1991)

Decisión 599 de 2004

Estatuto Tributario Nacional (2018). Nueva Legislación.

GARCIA Guiliany, J. E., DURAN, S. E., CARDEÑO Pórtela, E., PRIETO Pulido, R., GARCÍA Cali, E., & PAZ Marcano, A. (2017). Proceso de planificación estratégica: Etapas ejecutadas en pequeñas y medianas empresas para optimizar la competitividad. Espacios, 38(52), 16-32. http://www.revistaespacios.com/a17v38n52/17385216.html

Herrera Meza Octaviano (2009). Finanzas Públicas para el Siglo XXI. Librería jurídica Sánchez R. Ltda.

Ley 323 de 1996

Martínez-Ventura, J., Cardeño- Portela, E., Ramírez-Cardeño, W. & Durán, S. (2017). Liderazgo Transformacional Como Estrategia de Adaptación en la Gestión Logística Empresarial. En Desarrollo Gerencial Revista de la Facultad de Ciencias Económicas Administrativas y Contables de la Universidad Simón Bolívar-Colombia, 9(2), 140-15

Plaza Vega. Mauricio (1998). El IVA en Colombia. Segunda edición. Temis. Bogotá

Plaza Vega. Mauricio (2001). Derecho Tributario Comunitario. Primera edición. Legis. Bogotá

Plaza Vega. Mauricio (2006). Derecho de la Hacienda Pública y Derecho Tributario. Primera edición. Temis. Bogotá.

Pinto, B. Jose. Los orígenes del impuesto directo y progresivo en América Latina. Revista y Sociedad No. 23, MEDELLÍN, COLOMBIA, ENERO-JUNIO de 2012, PP. 53-77.

Ramírez Cepeda, Nathaly (2011). El principio de legalidad tributaria en la contribución de valorización. (Tesis para optar por el título de Especialista en Derecho Administrativo). Universidad Libre. Sede Bogotá.

Ramírez, Eduardo. ( 2013). La generalización al Impuesto Agregado: ¿una opción para México? Revista Mexicana de Ciencias Políticas y Sociales. (vol.) LVIII. Núm. 219.

Rosales, Sayda. (2009). Análisis de la aplicación de la Decisión 599 de la Comunidad Andina de Naciones sobre el impuesto al valor agregado en exportaciones. (Tesis para optar por el título de Derecho). Universidad de las Américas. México.

Sentencia C-227 de 1999

Sentencia C-231 de 1997

Uribe Álvarez, Margarita. (2016). Ley1607 de 2012, otra reforma tributaria que no genero el impacto esperado. Revista de Economía y Administración. (vol) 13. No. 1

www.comunidadandina.org/Seccion.aspx?id=99&tipo=TE&title=transportes

www.dian.gov.co/dian/cifras/Paginas/estadisticas.aspx

www.dian.gov.co/dian/cifras/Paginas/EstadisticasRecaudo.aspx

www.siicex.gob.pe/siicex/portal5ES.asp?_page_=194.17100

www.sunat.gob.pe/estad-comExt/modelo_web/web_estadistica.htm

1. Contador Público, Abogado, Especialista en Gestión Tributaria, Magister en Finanzas y Candidato a PhD. En Ciencias Económicas y Administrativas de la Universidad de Cooperación Internacional (México). Cargo Actual: Docente e investigadora de la Fundación Universitaria Colombo Internacional. Correo-e: sbaron@unicolombo.edu.co

2. Contador Público, Especialista en Docencia Universitaria, Especialista en Aprendizaje Autónomo Magíster en Administración y Candidata a PhD. En Gestión Gerencial de la Universidad Benito Juárez (México). Cargo Actual: Docente e Investigadora del Instituto de Estudios para el Desarrollo de la Universidad Tecnológica de Bolívar. acantillo@utb.edu.co –anasucantillo@hotmail.com

3. Contador Público, Especialista en Finanzas, Especialista en Gestión Tributaria, Magister en Finanzas y Candidato a PhD. En Ciencias Económicas y Administrativas de la Universidad de Cooperación Internacional (México). Cargo Actual: Docente e investigador de la Fundación Universitaria Colombo Internacional. Correo-e: emartinez@unicolombo.edu.co