Vol. 38 (Nº 36) Año 2017. Pág. 23

QUINTERO, Dora P. 1

Recibido: 27/02/2017 • Aprobado: 30/03/2017

RESUMEN: A nivel mundial viene en crecimiento el uso de productos denominados derivados financieros, los cuales son una herramienta financiera que permite asegurar un precio a futuro sobre la compra o venta de un activo, con el fin de evitar el riesgo de mercado. Este artículo pretende mostrar la importancia de la administración de riesgos en las organizaciones, cuyo objetivo sea obtener un provecho positivo en los flujos financieros de la empresa producto de una buena inversión en los derivados financieros. |

ABSTRACT: At the global level, the use of financial products called financial derivatives is growing, these products are a financial tool that assures a future price on the purchase or sale of an asset, in order to avoid market risk. This article intends to show the importance of risk management in organizations, whose objective is to obtain a positive benefit in the financial flows of the company as a result of a good investment in financial derivatives. |

La importancia del optimo manejo de los recursos en las empresas, ha sido una constante preocupación para el área financiera, ya que requiere una óptima administración y conocimiento de los mercados financieros y dinámica interna de las empresas, uno de los aspectos que ha venido cobrando importancia en el área financiera es la administración del riesgo, de manera específica en lo referente al riesgo financiero, el cual es la probabilidad de que ocurra un evento que tenga consecuencias financieras negativas para la empresa.

Los inversionistas en general, son adversos al riesgo lo que significa que ante una igualdad de rendimiento elegirán aquel que tengan menos riesgo o a igualdad de riesgo preferirán aquel que genere mayor rendimiento esperado. Es así como la administración del riesgo en las organizaciones constituye un factor clave de éxito, debido a que permite evitar posibles pérdidas económicas, con lo cual se logra la protección de los recursos económicos y por ende asegura la continuidad de las organizaciones.

La administración de riesgos debe ser un objetivo primordial en las organizaciones, donde se enfatice en identificar eventos potenciales que puedan afectar la organización; analizarlos, evaluarlos y gestionarlos, el administrar los riesgos de manera óptima permite que se eviten, reduzcan o transfieran, lo cual proporciona una seguridad razonable en los inversionistas en cuanto a la continuidad futura de la organización.

En el presente documento se enfatiza en la administración del riesgo de mercado, el cual se asocia a las fluctuaciones de los mercados financieros; algunos casos de riesgo de mercado son: el riesgo por el cambio en el precio de una divisa en compras o ventas a crédito para importadores y exportadores respectivamente, o el cambio en las tasas de interés en los préstamos que tiene una organización, los cambios en las tasas de interés y en los precios de: divisas, acciones, commodities y demás, pueden generar al cambiar sus cotizaciones o precios pérdidas o ganancias; lo cual es una señal de alarma para intentar mitigar posibles pérdidas por un cambio desfavorable en dichas variables para la organización.

Para mitigar el riesgo de mercado se han venido creando productos que buscan minimizar el riesgo, estos se han venido desarrollando en los mercados financieros en las últimas décadas, por medio de productos que se denominan derivados financieros. Un derivado financiero es una herramienta financiera que permite asegurar un precio a futuro sobre la compra o venta de un activo, con el fin de evitar riesgo por el cambio en los precios y en las condiciones macroeconómicas preexistentes. Se caracterizan porque están vinculados a un activo subyacente, por ejemplo: commodities, índices bursátiles, acciones, moneda, entre otros, esto genera que su valor dependa o se derive del valor de un producto financiero previamente definido en el momento de la elaboración del contrato.

A nivel mundial el uso de los derivados financieros vienen en desarrollo debido a que se han convertido en una eficiente herramienta para contrarrestar los riesgos denominados “riesgo de mercado”, sin embargo este gran desarrollo ha traído para algunas economías o empresas un detrimento de su capital y en muchas ocasiones crisis financieras o quiebras de algunas organizaciones.

Este artículo pretende mostrar la importancia de implementar en las organizaciones una adecuada administración del riesgo de mercado por medio de los derivados financieros, lo que llevaría a las organizaciones a evitar los problemas que se presentan por el inadecuado uso de estos productos financieros, los cuales se han hechos evidentes en las crisis financieras presentadas en los últimos años en las economías de países o en las empresas.

Las actividades del sector externo como las exportaciones, importaciones e inversión extranjera se han visto en auge en los últimos años debido a la fuerte globalización de los procesos económicos. Las empresas, para cubrirse ante la exposición al riesgo debido a la volatilidad del tipo de cambio en estas transacciones, han incrementado el uso de los derivados financieros, Crawford et al (1997). En este sentido, es importante apreciar como los derivados financieros permiten una adecuada administración de los riesgos. Entre los derivados financieros, encontramos: Contratos de Futuros, Forward, Opciones, y Swaps.

Un contrato de futuros es un acuerdo para comprar o vender un activo en una fecha futura a un precio predefinido, además se negocia en un mercado organizado. Como tal el contrato de futuros es uno de los instrumentos financieros más revolucionarios, versátiles y de mayor aceptación. Hull (2009)

De su parte, las Opciones son instrumentos financieros que además de negociar bienes o servicios en el futuro, otorgan derechos y obligaciones, especiales, al comprador o al vendedor. Estas opciones pueden ser Call o Put. En las opciones Call (opción de compra), el comprador de los bienes y/o servicios (quien es al mismo tiempo el que adquiere la Opción) posee el derecho de adquirir o no adquirir, al término del contrato, los bienes y/o servicios negociados en las condiciones pactadas inicialmente. Es decir, el comprador tiene el derecho a ejercer o no ejercer la opción de compra. La Opción Put (opciones de venta) le otorgan al comprador de la opción el derecho de vender al término del contrato, los bienes y/o servicios negociados en las condiciones pactadas inicialmente.

El Swap es otro derivado que consiste en un acuerdo entre dos empresas para intercambiar flujos de efectivo en el futuro; en este tipo de derivado se definen pagos de flujos de efectivo y como deben calcularse. La finalidad es aprovechar las ventajas comparativas en las tasas de interés ofrecidas por las diferentes entidades financieras, a las que tienen acceso cada una de las empresas que intervienen en el contrato, y lograr una tasa de interés, que comparada con la de la entidad financiera, es más rentable o más favorable, según se trate de una inversión o un préstamo.

Los mercados de futuros nacieron en el sector agrícola y su objetivo consistió en proteger a los agricultores ante un cambio en el precio de sus productos en la Edad Media. Sin embargo, las negociaciones en los mercados de futuro en la forma que se conocen, datan del siglo XIX en Estados Unidos, donde se presentaba una debilidad en la producción debido a los excesos de cosecha o de oferta. Así, los mercados de futuros se crearon para aquellos productos que presentaban mayor volatilidad o cambios en sus precios.

Posteriormente en 1972 se empezó a transar derivados financieros sobre activos financieros (monedas extranjeras, índices, instrumentos de renta fija, etc.) Los derivados financieros permiten la cobertura de riesgo ante un cambio en el precio, lo que genera una adecuada proyección en el corto y largo plazo en las organizaciones.

Los derivados financieros al estar en el mercado de precios futuros, se evidencia numerosa literatura orientada al análisis estadístico y matemático que buscan proyectar la tendencia de los precios futuros, es así como Folks y Stansell (1975) utilizando análisis discriminante lograron predecir de manera muy acertada el tipo de cambio en el 86% de los países que usaron en su muestra de investigación. Metodologías como Neural Networks, muestra una variedad de modelos no lineales de pronóstico, donde se usaron técnicas hacia el futuro y redes neuronales artificiales recurrentes para producir pronósticos de la media condicional de la tasa de cambio (Kuan y Liu, 1995).

Crespo y Hlouskova (2004), utilizaron el modelo de series de tiempo multivariado de errores autorregresivos, donde se involucra un mayor nivel a los modelos estadísticos, debido a que consideran la volatilidad cambiante en el tiempo y la no linealidad en el proceso que representa la media condicional de la serie, en su investigación establecieron diferencias significativas en las caminatas aleatorias del pronóstico de algunas monedas de países de Europa Central y Meridional con respecto al dólar norteamericano y el Euro. Por su parte en investigación realizada por Wong y Lui (2003), investigaron un método para series no estacionarias para modelar y pronosticar el tipo de cambio, donde proponen descomponer la serie, en la suma de sus componentes de tendencia, encontrándose este método viable. Por su parte Najand y Yung (1991), analizaron las relaciones entre la volatilidad y el volumen a través de datos diarios del futuro.

En esta misma tendencia se observan estudios donde se crean modelos econométricos como son el de Gil y Maya (2008), que analizaron un procedimiento para modelar el precio de la energía eléctrica y su volatilidad determinando que el mejor ajuste se logra con un proceso EGARCH (1,1), asimismo Pérez y Fernández (2006), presentan una revisión del modelo de heterocedasticidad condicional autorregresiva (ARCH) brindando algunas propiedades estadísticas del modelo y sus demostraciones, y Pérez (2006) el cual presenta una aplicación a los modelos ARIMA – GARCH, considerando el precio del café, el cual concluye que el modelo que más se ajusta es el TARCH (1,1) para el periodo 2002-2006.

Como complemento de lo anterior se observa en la literatura metodologías para medir el riesgo de mercado como procedimientos estadísticos paramétricos y no paramétricos, algunos estudios muestran la técnica de valor de riesgos (VaR, por sus siglas en inglés) como una adecuada herramienta para administrar el riesgo, esta técnica describe la máxima perdida que se puede obtener en un tiempo determinado, bajo cierto nivel de confianza. En estudio hecho por Perez y Trespalacios (2014) presentan una simulación del modelo VaR mediante el método Montecarlo, donde evidencia que las distribuciones de probabilidad tanto en media como en varianza coinciden a medida que transcurre el tiempo, Garay (2010) muestra un alcance predictivo del modelo VaR, por su parte Lanteri (2010) determino que modelos mejorados del VaR como son BVAR y FAVAR son una alternativa válida para realizar pronósticos, sin embargo en estudio elaborado por de Madeiros et al (2011) concluye que no existe evidencia empírica que tenga mayor valor predictivo la metodología VaR a otros modelos de ecuaciones, sin embargo a pesar de estas críticas el modelo VaR es muy utilizado en la actualidad como medida del riesgo de mercado.

La existencia de modelos matemáticos para modelar precios futuros han ayudado a crear un mayor soporte en la estructuración del diseño de los derivados financieros, sin embargo se evidencia la existencia de impactos desfavorables en el uso de estos productos lo que provoca cierta preocupación al utilizarlos, Isidro (2013) concluyo que existe predisposición de algunos inversionistas en la utilización de estos productos por las malas prácticas, sin embargo argumenta que esto no menoscaba que son un valioso instrumentos para gestionar el riesgo, de la misma forma Soto y Correa (2008) establecen que los derivados financieros “han sido parte del agravamiento de diversas crisis como fueron la mexicana (1994-1995), la asiática (1997), la quiebra de empresas como Enron, World Com (2001/2002) y en la reciente la crisis hipotecaria y crediticia en Estados Unidos (2007-2008)” (Soto y Correa, 2008, p.13), lo que contribuye a un clima de negatividad frente a estos productos, según Jaramillo y Mejia (2010) los factores que desataron las crisis fueron: deficiencias en medición de riesgo y control interno, valoración de los productos financieros, debilidad en los diseños de gobierno corporativo y la ausencia de regulación y supervisión para detectar los problemas de manera oportuna.

El surgimiento de estas crisis financieras genera una mayor conciencia en las empresas de ser más precavidas y analíticas a la hora de invertir en derivados financieros, según Ganga y Vera (2008) los cambios constantes en los mercados afecta la manera de gestionar las organizaciones, direccionándolas a sistemas de gobierno eficaces , asimismo Bustos y Herrera (2013) establecen que debe existir en una organización una adecuada planeación financiera que permita analizar las diferentes opciones y determinar sus consecuencias, además que logre comparar el comportamiento posterior para determinar la congruencia con los objetivos previamente establecidos.

La administración de riesgos cobra relevancia dentro de las organizaciones y se debe establecer dentro de la estrategia de esta. Cuello et al (2008) determinan que una buena administración de riesgos se orienta a la identificación y tratamiento de estos riesgos, buscando reducir la probabilidad de fracaso, asimismo Lara (2008) establece que el proceso de administración del riesgo debe incluir la identificación del riesgo, cuantificación y control, y por último la modificación o nulidad de dichos riesgos, por su parte Dextre y Del Pozo (2012) concluyen que la administración debe lograr que los objetivos establecidos se cumplan acorde a lo planeado.

La actual globalización en los mercados ha generado grandes ventajas debido a que ha permitido crecimientos en tecnología, comunicación y en general mayor alcance de productos y servicios, según Molina (2013) el mercado financiero ha crecido de manera acelerada, cada día hay más dinero circulante, el cual no se asocia con el sector productivo de las empresas, si no con instrumentos financieros como son: acciones, bonos, derivados y demás instrumentos que excede en 20 veces el tamaño de los bienes y servicios.

Las empresas que incursionan en otros mercados se ven ante nuevos riesgos debido a que precios en divisas, tasas de interés, precios de commodities y otros, se condicionan a las interrelaciones de variables económicas que en muchas ocasiones son poco controlables por estas. Los derivados financieros permiten un mayor control sobre estas variables, ya que con estos se puede pactar desde hoy precios a futuro, lo cual materializa la existencia del mercado de precios futuros para la gestión de estos riesgos.

Los derivados financieros surgen como una innovación financiera, que busca ayudar en la administración del riesgo de mercado, Higuera (2015) establece que la predicción de precios le permite a las organizaciones disminuir la incertidumbre de la evolución futura de los precios, lo que propicia que las empresas puedan proyectar su presupuesto y desarrollo de sus operaciones de manera correcta.

Sin embargo a pesar de que estos productos fueron concebidos para beneficios en la administración de riesgos en las organizaciones, en su utilización han generado desprestigio debido a las crisis financieras que se han evidenciado por el uso de estos productos, según Coronado (2000) los derivados financieros han provocado profundos debates y preocupación en su utilización, al mostrarlos como directos responsables de las crisis financieras.

Vilariño (2011) atribuye una gran responsabilidad en la quiebra de Lehman Brothers en el año 2008 debido a la utilización de los derivados de crédito, donde resalta el poco conocimiento de dicha empresa del monto de las operaciones realizadas con estos productos y del impacto en las demás empresas, además dicho investigador argumenta que la crisis hipotecaria en el año 2008 se debe a la creación del derivado denominado swap de incumplimiento de crédito, los cuales se basaron en empaquetar hipotecas de propiedades con y sin problemas de pago, lo que provoco al pasar el tiempo el no pago de estas y el efecto colateral en la empresa de seguros AIG la cual entro en iliquidez debido a que había asegurado estos productos, por su parte Caboblanco (2012) resalta la poca experiencia en el manejo de estos productos en el caso de la empresa Enron, la cual realizo operaciones con contratos de futuro y derivados de gas natural que en ocasiones generaron perdidas monetarias, además dicha empresa busco esconder estas pérdidas en el estado de resultados el cual fue avalado por la firma de auditoria Arthur Andersen, dicha firma mostro desconocimiento en el equipo auditor para valorar dichos productos, y firmo año tras año informes de auditoría donde se mostraron solo salvedades de dichos productos,

Lara (2008) establece que el común denominador de estas crisis es la falta de un sistema de administración de riesgos, que permita monitorear y medir las posibles pérdidas en la utilización de estos productos financieros.

La globalización y el acceso a nuevos mercados ha propiciado el surgimiento de riesgos de mercado, debido a los posibles cambios en las variables económicas como precios de commodities, divisas, índices, y acciones entre otros, esto enlazado a la existencia de crisis financieras en países y empresas ha generado la necesidad que se desarrollen herramientas de análisis y evaluación de riesgos. Lara (2008) establece que la falta de administración de riesgos en las organizaciones que permita medir y controlar los riesgos es el factor común de las crisis presentadas.

En 1952 Harry Markowitz desarrollo lo que se denomina la Teoría Moderna de portafolios, en la cual se establece un conjunto de carteras en las cuales se obtiene el máximo retornó bajo un nivel de riesgo, para esto se basó en herramientas estadísticas y matemáticas, donde manejo términos como correlaciones y varianzas. (Garay, 2010, p13), sin embargo aunque Markowitz no relaciono el termino varianza a la palabra riesgo a través del tiempo, la palabra varianza y riesgo se consideran sinónimos en el área financiera; Salinas (2009) analiza otra técnica que se utiliza para evaluar el riesgo de mercado es la técnica de Valor en riesgos (VaR por sus siglas en inglés) esta herramienta permite estimar la máxima perdida a la que se expone un inversionista dado un nivel de confianza, este modelo es el más aceptado para la medición de riesgo de mercado, además establece este investigador que hasta el momento se han diseñado numerosas metodologías para medir el riesgo de mercado donde la mayoría son tratamientos estadísticos paramétricos y no paramétricos, como son método de varianzas, covarianzas y el método de simulación histórica.

Los riesgos son inherentes a cualquier actividad, sin embargo el saber manejarlos se convierte en un aspecto clave para cualquier organización, es así como la administración de riesgos viene cobrando importancia ya que permite identificar, evaluar y controlar los riesgos que podrían no permitir el cumplimiento de los objetivos de la organización; por lo tanto una adecuada administración de riesgos le debe permitir a una organización tomar los riesgos que considere, conociéndolos a profundidad, de tal manera que le permita minimizarlos o transferirlos.

Los derivados financieros han sido utilizados por algunas organizaciones para cubrirse ante un eventual cambio en las variables de mercado “riesgo de mercado”, debido a que permite desde hoy pactar precios futuros sobre productos, lo que permite matizar posibles pérdidas futuras por cambios desfavorables en estos precios. Sin embargo se ha evidenciado que el uso de estos productos ha generado en economías y empresas grandes pérdidas de dinero, en algunas ocasiones debido al poco conocimiento que se tienen de estos productos. Esto provoco desconfianza entre los inversionistas debido a que estas situaciones se debieron prever.

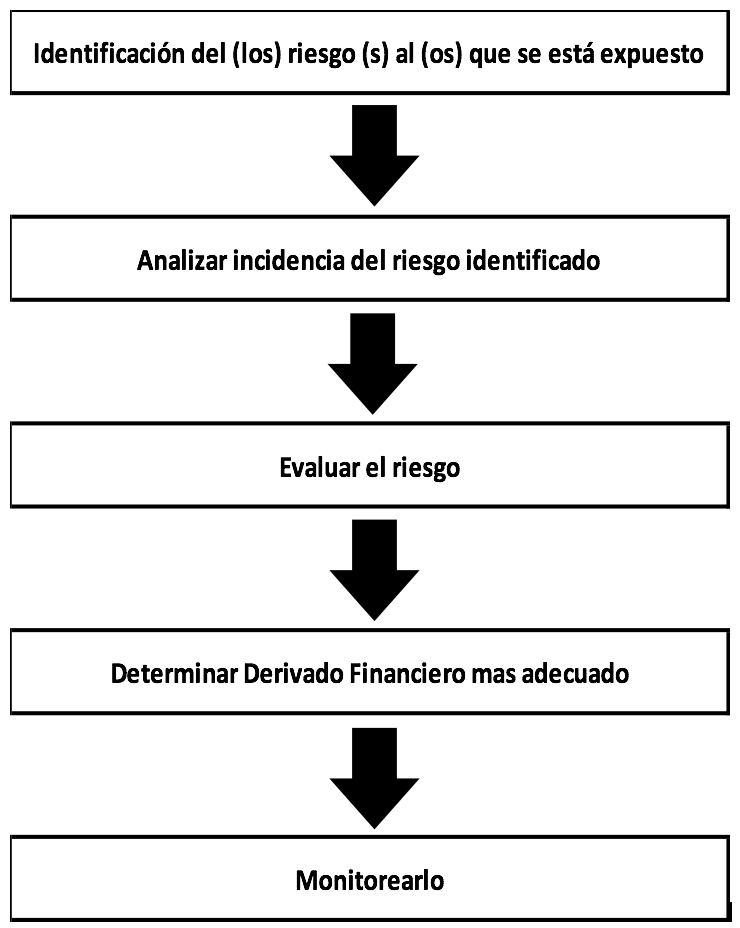

Estos productos financieros fueron creados para minimizar el riesgo de mercado, pero debido al poco conocimiento que se tienen de estos y el no monitorearlos han generado pérdidas económicas. Una manera de utilizarlos de manera apropiada es por medio de una adecuada administración de riesgos con estos productos, para esto se deben tener en cuenta aspectos como:

Administración de Riesgos con Derivados Financieros

Fuente: Elaboración propia

Los derivados financieros han surgido como una adecuada herramienta para minimizar el riesgo en el cambio de los precios a futuro, reducirlo totalmente es muy difícil, sin embargo por medio de estos instrumentos financieros se puede reducir, pero acompañados de un control permanente en la evolución del precio.

El estudiar los riesgos permite a las organizaciones profundizar y conocer más su organización, permitiéndole evaluar aquellos eventos que los pueden afectar en el futuro, en la búsqueda de desarrollar mecanismos para la protección y aseguramiento contra estos eventos. La estadística y el estudio de probabilidades son una herramienta valiosa para el análisis del riesgo en una inversión en estos productos financieros. (Arias et al, 2006, p 275)

La gestión empresarial presenta grandes retos debido a que en muchas ocasiones esta no es una actividad lineal, existen con frecuencias amenazas que desestabilizan la organización, una adecuada planificación cobra gran importancia para la continuidad, enmarcada está en un contexto de análisis de riesgos, lo que propicia disminuir la incertidumbre en la organización, al tener una mejor ruta de navegación

Una adecuada administración de riesgos debe estar implícita en la estrategia de la organización y su presupuesto, ya que el objetivo de esta es permitir la estabilidad en los flujos financieros de la organización. Es así como se deben establecer gobiernos corporativos eficaces, debido a que este impregna cada componente de la organización, donde debe prevalecer el ambiente de control, la gestión del riesgo, comunicación y monitoreo.

Los mercados de precios futuros son un eficiente mecanismo para mitigar los riesgos de mercado, sin embargo debe estar acompañado de una adecuada gestión de riesgos, donde se planee y monitoree de manera adecuada la inversión en estos. Las matemáticas y la estadística son una adecuada herramienta para analizar tendencias en precios y variables del mercado, convirtiéndose en un óptimo mecanismo de análisis del riesgo en productos como los derivados financieros.

Arias L, Rave N y Castaño J (2006). Metodologías para la medición del riesgo financiero en inversiones. Scientia et Technica, XII (32), 275-278.

Bustos E y Herrera L (2013). Gestión del riesgo cambiario: clave en la planeación financiera de una compañía exportadora. Revista Gestión & Desarrollo, 10(1), 75-101.

Caboblanco L. (2012). Ingeniería Financiera extrema: El caso Enron. Estrategia Financiera, 299, 36-42.

Coronado M (2000). La ética de los mercados derivados: Lecciones a aprender de las pérdidas con derivados. Boletín de estudios económicos, 170.

Crawford L, Arlette W y Barry B. (1997). Using and accounting for derivatives: An international concern. Journal of international accounting, auditing and taxation, 6 (1), 111-121.

Crespo J y Hlouskova J. (2004). Forecasting electricity spot-prices using linear univariate time-series models. Applied Energy, 77(1), 87-106.

Cuello R, Pallares L y Wehdeking A. (2008). Aplicación del estándar australiano de administración del riesgo AS/NZS 4360:1999 en la empresa GECELCA. Pensamiento y Gestión, 25, 94-112.

Dextre J y Del Pozo R. (2012). ¿Control de gestión o gestión del control? Contabilidad y Negocios, 7(14), 69-80.

Folks R, y Stansell R. (1975). The use of discriminant analysis in forecasting exchange rate movements. Journal of International Bussines Studies, 6 (1), 33-50

Ganga F y Vera J. (2008). El Gobierno Corporativo: consideraciones y cimientos teóricos. Cuadernos de Administración, 21(35), 93-126.

Garay U. (2010). La teoría moderna, nuevos desafíos y oportunidades. Debates IESA, XV(4), 12-17.

Gil M y Maya C. (2008). Modelación de la volatilidad de los precios de la energía eléctrica en Colombia. Rev. Ing. Univ. De Medellín, 7(12), 87-114.

Higuera J. (2015). Mercado de derivados y cobertura de riesgos para las empresas Colombianas. Universidad Nacional de Colombia Boletín No 5 UAMF.

Hull J. (2009). Mecánica de los Mercados de futuro. En Introducción a los Mercados de Futuros y opciones (pp. 1-561). México: Prentice Hall.

Isidro Núñez, F. (2013). Gestión de riesgos financieros a través de derivados. Estrategia Financiera, (307), 48- 58.

Jaramillo X y Mejía Y. (2010). Modelo de segmentación basada en riesgo: una aproximación práctica al caso de las Sociedades Comisionistas de Bolsa en Colombia. Revista de la Maestría en Derecho Económico, 6(6), 317-357.

Kuan C y Liu T. (1995). Forecasting exchange rates using feedforward and recurrent neural networks. Journal of Applied Econometrics, 10, 347-364.

Lanteri L. (2010). Modelos de VAR alternativos para pronósticos (VAR bayesianos y FAVAR): el caso de las exportaciones Argentinas. Economía, XXXIII(66), 42-64.

Lara A. (2008). Medición y control de riesgos. (pp. 1-220). México: Editorial Limusa.

Madeiros O, Nazar B y Rezende G. (2011). Modelando e estimando as demonstrações financeiras de uma empresa como modelo VAR – VECM. Brazolian Business Review, 8(3), 20-40.

Molina E. (2013). El mercado de derivados en la actualidad. Revista del Banco Central de Cuba, 2, 1-3.

Najand M y Yung K. (1991). A GARCH Examination of the Relationship Between Volume and Price Variability in Futures Markets. Journal of Futures Markets, 11(5), 613-621.

Perez F. (2006). Modelación de la volatilidad y pronóstico del precio del café. Rev. Ing. Univ. De Medellín, 5(9), 45-58.

Pérez F y Fernández H. (2006). Análisis de la volatilidad del índice general de la bolsa de valores de Colombia utilizando modelos ARCH. Rev. Ing. Univ. De Medellín, 5(8), 13-33.

Perez J y Trespalacio A. (2014). Simulación Modelo VAR IPP-IPC. Cuadernos de Administración, 30(52), 84-93.

Salina J (2009). Metodologías de medición del riesgo de mercado. Revista Innovar, 19(34), 187-199.

Soto Esquivel, R.y Correa Vásquez, E. (2008). Modelos de crisis y el uso de los instrumentos financieros derivados. Problemas del Desarrollo - Revista Latinoamericana de Economía, 39(155), 11-27.

Vilariño A. (2011). Derivados. Revista Economía Critica, 11, 96-130.

Wong H y Lui Z. (2003). Modelling and forecasting by wavelets, and the application to exchange rates. Journal of Applied Statistics, 30(5), 537-553.

Este documento fue desarrollado a partir del proyecto Análisis de la Revelación y aplicación de las Normas Internacionales de Contabilidad NIC 32, 39 y NIIF 7, 9 sobre los contratos de futuro y forward, que busca describir la medición inicial y posterior de esos derivados financieros, además de la información a revelar, para incorporar los resultados en la formación académica contable; ejecutado entre enero de 2012 y enero de 2013, financiado por la Universidad de Medellín.

1. Contadora Pública y Administradora de Negocios, Universidad EAFIT; Especialista en Gestión Tributaria, Universidad de Antioquia; Magister en Finanzas, Universidad de Medellín; profesora de tiempo completo, programa de Contaduría Pública, Universidad de Medellín. Correo electrónico: dpquintero@udem.edu.co