Vol. 39 (Nº 09) Ano 2018 Pág. 7

Geórgia Fernandes BARROS 1; Luiz de Souza GOMES 2

Recebido: 28/10/2017 • Aprovado: 20/11/2017

3. Procedimentos metodológicos

RESUMO: A presente pesquisa teve como objetivo avaliar os impactos de indicadores fiscais, respaldados na Lei de Responsabilidade Fiscal, sobre o resultado primário dos municípios do Vale do Mucuri, em Minas Gerais, para o período compreendido entre 2000 e 2015. A pesquisa realizada, de natureza quantitativa e descritiva, adotou modelos não lineares para dados em painel balanceado. A pesquisa aponta para um baixo dinamismo na arrecadação de receitas tributárias e para um efeito negativo dos gastos com pessoal sobre o resultado primário. Além disso, retrata o baixo dinamismo da gestão fiscal local dos municípios. |

ABSTRACT: This study aims to evaluate the impact of fiscal indicators, supported by the Fiscal Responsibility Law, on the primary outcome of the municipalities of the Mucuri Valley, in Minas Gerais, for the period 2000 to 2015. The quantitative and descriptive research adopted non linear models for panel data. The results points to a low dynamism in the collection of tax revenues and to a negative effect of personnel expenses on the primary result. In addition, it portrays a low dynamism of local tax management of the municipalities. |

A partir da promulgação da Lei Complementar no. 101, de 04 de maio de 2000, conhecida como Lei de Responsabilidade Fiscal (LRF), foram estabelecidas às administrações públicas de todas as esferas de governo os princípios e normas fundamentais regulamentadores do disposto nos artigos 163 a 169 da Constituição federal de 1988 (CF/88).

Nesse sentido, a LRF assume relevante papel no tocante à gestão fiscal responsável. O § 1º do artigo 1º da referida Lei, dispõe sobre a gestão fiscal planejada e transparente no intuito de prevenir riscos e corrigir desvios capazes de influenciar o equilíbrio das contas públicas, a partir do cumprimento de metas de resultados entre receitas e despesas e a subordinação a balizes previstos.

O presente trabalho tem por objetivo analisar o enquadramento das prefeituras dos 27 municípios do Vale do Mucuri, em Minas Gerais, em relação ao proposto pela LRF em termos do cumprimento de metas de resultado fiscal, nos anos 2000 a 2015, a partir da utilização de dados em painel de resposta binária.

O trabalho é motivado pela maior compreensão da trajetória fiscal dos municípios do Vale do Mucuri, à luz da Lei de Responsabilidade Fiscal, em especial no que tange à rigidez das despesas com pessoal e à baixa arrecadação tributária desses municípios, em geral, de pequeno porte e caracterizados pelo baixo dinamismo de suas economias e pela presença marcante de desigualdade e vulnerabilidade social.

A Lei Complementar n° 101/2000 (LRF) constitui parte do sistema de gestão fiscal implantado no País e estabelece, em regime nacional, normas de finanças públicas voltadas para a responsabilidade na gestão fiscal, com amparo no Capítulo II do Título VI da Constituição Federal de 1988.

Em seu § 1º do artigo 1º, a LRF estabelece que a responsabilidade na gestão fiscal deva ser uma ação planejada e transparente, a partir do cumprimento de metas de resultados entre receitas e despesas e da obediência a parâmetros previstos.

De acordo com o parágrafo 1º do artigo 1° da referida Lei: A responsabilidade na gestão fiscal pressupõe a ação planejada e transparente, em que se previnem riscos e corrigem desvios capazes de afetar o equilíbrio das contas públicas, mediante o cumprimento de metas de resultados entre receitas e despesas e a obediência a limites e condições no que tange a renúncia de receita, geração de despesas com pessoal, da seguridade social e outras, dívidas consolidada e mobiliária, operações de crédito, inclusive por antecipação de receita, concessão de garantia e inscrição em Restos a Pagar (BRASIL, 2000).

No conjunto de normas e princípios estabelecidos pela LRF, merecem destaque:

- limites de gasto com pessoal: a lei estabelece limites para essa despesa em relação à receita corrente líquida para os três Poderes e para cada nível de governo. No âmbito municipal, a LRF determina que o gasto com pessoal não pode exceder 60% da receita corrente líquida. Desse total, o gasto do Executivo não pode superar 54% e o gasto do Legislativo deve ficar em, no máximo, 6%, incluindo o Tribunal de Contas do Município;

- limites para o endividamento público, estabelecidos pelo Senado Federal por proposta do Presidente da República;

- definição de metas fiscais anuais: para os três exercícios seguintes;

- mecanismos de compensação para despesas de caráter permanente, de modo que os governantes não poderão criar uma despesa continuada (por prazo superior a dois anos) sem indicar uma fonte de receita ou uma redução de outra despesa; e,

-mecanismo para controle das finanças públicas em anos de eleição: a LRF impede a contratação de operações de crédito por antecipação de receita orçamentária no último ano de mandato e impede o aumento das despesas com pessoal nos 180 dias que antecedem o final do mandato (BRASIL, 2000).

A LRF objetiva, assim, prevenir os déficits nas contas públicas, manter sob controle o nível de endividamento público, impedindo que os gestores assumam obrigações e encargos sem a correspondente fonte de receita ou a redução da despesa, e impõe a imediata correção dos desvios na conduta fiscal, com o intuito de assegurar o equilíbrio das finanças públicas (GERIGK, 2008). A LRF traz, assim, uma concepção de equilíbrio nas contas públicas, traduzidas no Resultado Primário equilibrado ((NASCIMENTO; DEBUS, 2002), (MATIAS-PEREIRA, 2006 e 2007)) .

Alguns trabalhos têm estudado a Lei de Responsabilidade Fiscal no âmbito municipal (como Botelho (2002), Sakurai (2005), Menezes (2005), Fioravante et al. (2006), Giuberti (2006), Veloso e Teixeira (2007), Santolin, Jayme Jr. e Reis (2009), dentre outros.), partindo do princípio de que os municípios têm papel fundamental na estrutura político-administrativa brasileira.

A esse respeito, Menezes (2002) e Matias e Campello (2000) apontam que o município é reconhecido como a instituição que pode levar de forma mais eficiente e eficaz a presença do Poder Público ao interior do País, além de ser agente potencializador do desenvolvimento econômico local. É no município, a menor unidade administrativa da Federação, que se apresentam as condições mais adequadas para a construção de um quadro nacional democrático e também, onde se encontram as condições mais favoráveis para intervenção, uma vez que o Poder Público local está mais próximo dos problemas e é suscetível a controle mais direto da sociedade.

O objetivo precípuo das administrações públicas municipais é a prestação de serviços públicos locais aos cidadãos. Com esse intuito, é utilizado por estas administrações o Sistema de Planejamento Integrado, composto pelo Plano Plurianual – PPA, a Lei de Diretrizes Orçamentárias – LDO e a Lei Orçamentária Anual – LOA, mais conhecida com Orçamento Público.

No PPA são apresentadas as diretrizes, programas, com discriminação dos objetivos e ações e, estas são detalhadas em metas a serem cumpridas pelo governo (ANDRADE, 2007) e contempla o planejamento municipal para quatro anos. A LDO, por sua vez, dispõe sobre a elaboração da Lei Orçamentária Anual – LOA e abarca as metas e prioridades governamentais para determinado exercício financeiro. As diretrizes da LDO são anuais e têm por base o planejamento de médio prazo PPA. A LOA é constituída pelas ações governamentais e as metas financeiras que o ente público municipal pretende realizar no decorrer do exercício financeiro que fizer referência, atendendo o que foi definido na LDO (CARVALHO, 2010).

Com o advento da LRF, a LDO obteve maior relevância para o efetivo planejamento do comportamento das finanças públicas, e norteador da elaboração do Orçamento. Conforme se verifica a partir do art. 4º da LRF, a LDO também deverá dispor sobre equilíbrio entre receitas e despesas, metas fiscais, riscos fiscais, programação financeira e cronograma de execução mensal de desembolso, critérios e formas de limitação de empenho, condições e exigências para as transferências de recursos a entidades públicas e privadas, forma de utilização e montante de reserva de contingência e integração da LOA, concessão ou ampliação de incentivo ou benefício de natureza tributária da qual decorra renúncia de receita.

No âmbito desse cenário de controle dos recursos públicos e de responsabilidade social, foram definidos percentuais para gastos com pessoal do Poder Executivo, Poder Legislativo, Poder Judiciário e Ministério Público, estimados sobre a Receita Corrente Líquida (RCL), assim como limites para a dívida consolidada líquida e para as operações de créditos. Desse modo, a despesa total com pessoal, em cada período de apuração e em cada ente da Federação, não poderá exceder os percentuais da receita corrente líquida de 50% para a União, 60% para Estados e municípios (BRASIL, 2000).

A Lei de Responsabilidade Fiscal, desse modo, prevê não somente a questão do equilíbrio entre as receitas e despesas, mas também a questão do endividamento, analisado em longo prazo. Abrange o aspecto contínuo e progressivo das mudanças mandatórias para a obtenção do equilíbrio das contas públicas, em todas as esferas de governo.

Segundo Sousa et al., (2011), quando se trata da gestão pública municipal, a perspectiva da Lei de Responsabilidade Fiscal (LRF) torna-se ainda mais relevante, uma vez que, diante da municipalização, há a escassez de recursos para investimentos e da crescente demanda por serviços sociais.

O presente estudo visa contribuir, à luz das discussões e trabalhos pertinentes à LRF e sua aplicação aos municípios, na medida em que se direciona a avaliar os impactos da Lei de Responsabilidade Fiscal no comportamento fiscal municipal do Vale do Mucuri, para os anos 2000 a 2015. Para a realização do mesmo, serão utilizados modelos estáticos de dados em painel, conforme elaboração a seguir.

Esta pesquisa caracteriza-se, quanto à abordagem do problema, de natureza de avaliação quantitativa de dados, e quanto aos objetivos, trata-se de uma pesquisa descritiva uma vez que foi realizado um levantamento documental com coleta, tratamento análise e interpretação de dados secundários.

Para se avaliar o impacto da LRF sobre o desempenho fiscal do universo dos municípios do Vale do Mucuri, foram utilizadas as variáveis fiscais: receita tributária, receita corrente, despesa de pessoal e saldo orçamentário. Os dados foram retirados do banco de dados Finanças do Brasil (FINBRA), disponibilizado no sitio eletrônico da Secretaria do Tesouro Nacional.

A variável dependente estimada foi resultado primário, a qual assume valor unitário caso seja positiva e valor nulo caso seja negativa.

A primeira variável explicativa estimada foi a razão entre despesa de pessoal/receita corrente, a qual retrata a parcela de receitas correntes comprometidas com despesas de pessoal. A segunda variável explicativa aferida foi a razão receita tributária/receita corrente e trata-se de uma medida de independência municipal às receitas oriundas de transferências constitucionais advindas do Estado e da União (Sakurai, 2005).

Além dessas, foram estimadas duas variáveis dummies: a variável dummy1, que assume valor 1 no período 2001 em diante, e zero, caso contrário; e variável dummy2, que assume valor um especificamente no ano 2001 e zero caso contrário. A construção dessas variáveis se justifica pelo fato de que um número considerável de municípios não se encontrava obrigado a cumprir as disposições da LRF em 2000.

3.2.2. Estimador Logit FE

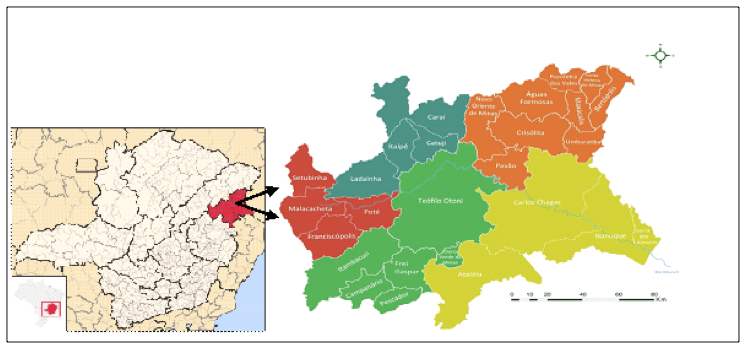

A unidade de análise corresponde aos vinte e sete municípios componentes do Vale do Mucuri, localizado em Minas Gerais, a saber: Ataléia, Bertópolis, Campanário, Caraí, Catuji, Frei Gaspar, Fronteira dos Vales, Itaipé, Itambacuri, Ladainha, Ouro Verde de Minas, Pescador, Santa Helena de Minas, Setubinha, Águas Formosas, Carlos Chagas, Crisólita, Franciscópolis, Machacalis, Malacacheta, Nanuque, Novo Oriente de Minas, Pavão, Poté, Serra dos Aimorés, Umburatiba e Teófilo Otoni (Figura 1).

Figura 1

Vale do Mucuri, Minas Gerais. Fonte: GEPAF – Grupo de Extensão e Pesquisa em Agricultura

Familiar, Universidade Federal dos Vales do Jequitinhonha e Mucuri (UFVJM), 2010.

O Vale do Mucuri, o qual possui uma área de aproximadamente 23.2 mil km2, totaliza uma população de mais de 438 mil habitantes (IBGE, 2010), representando, aproximadamente, 2,4% da população do estado de Minas Gerais. Teófilo Otoni é o município de maior população do território, com cerca de 135 mil habitantes, enquanto Umburatiba apresenta o menor conjunto populacional, com cerca de 2.700 habitantes. O Índice de Desenvolvimento Humano médio é de 0.68.

O grau de urbanização dos dois municípios mais populosos (Teófilo Otoni e Nanuque), é de, aproximadamente, 66% (IBGE, 2010). Descontados esses dois municípios mais populosos, os 25 municípios restantes apresentam uma população total média de cerca de 10 mil habitantes por município.

Trata-se de uma das regiões mais pobres de Minas Gerais, apresentando, em geral, baixa renda per capita e baixo Índice de Desenvolvimento Municipal, comparados às demais regiões do Estado. Os municípios são marcadamente rurais e esta região caracteriza-se por uma menor expressão econômica em comparação com as demais áreas do Estado.

No que diz respeito às finanças públicas da região, o trabalho de Silva, Wakim &Wakin(2014) aponta para um déficit de accountability, isto é, ainda está limitado o cumprimento das exigências legais de publicidade, transparência e participação no que tange aos planos e resultados da gestão local. Leite Filho et al (2016) apontam para situação difícil quanto à posição fiscal, em virtude do elevado gasto com pessoal e falta de liquidez desses municípios. A (falta de) qualidade da gestão fiscal se relacionaria não somente à má administração mas às limitadas oportunidades de arrecadação presentes.

O resultado primário é, em 85,65% dos casos positivo (370 de 432 observações). A correlação da variável dependente dummy com sua defasagem varia pouco, em torno de 0.14. A Tabela 1 reporta a probabilidade de transição, isto é, a mudança no status de resultado primário (1 para positivo e 0 caso contrário) ao longo do período, para os municípios em estudo. Verifica-se que cerca de 93% municípios com resultado primário positivo continuaram nessa situação ao longo do período, enquanto cerca de 27% permaneceram com resultado primário negativo. Dos municípios que possuíam resultado primário negativo, cerca de 72.88% passaram a ter esse resultado positivo ao longo do período de análise e 6.94%, na situação inversa, passaram a ter resultado primário negativo.

Tabela 1

Mudança no status de Resultado Primário

|

Resultado primário |

||

Resultado primário |

0 |

1 |

Total |

0 |

27.12 |

72.88 |

100 |

1 |

6.94 |

93.06 |

100 |

Total |

9.88 |

90.12 |

100 |

Fonte: Elaboração Própria.

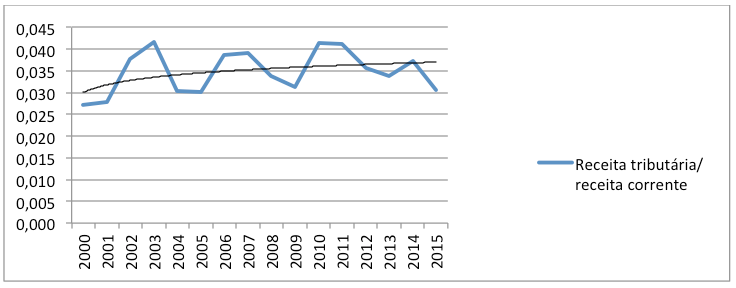

A média do indicador receita tributária/receita corrente possui valor de 0.035 e desvio-padrão 0.025, aproximadamente. A variação média do indicador receita tributária/receita corrente pode ser visualizada no Gráfico 1 a seguir. Pode ser observada uma queda no indicador para os períodos eleitorais.

Gráfico 1

Indicador Receita tributária/receita corrente – Vale do Mucuri.

Fonte: Elaboração própria com base nos dados Finbra.

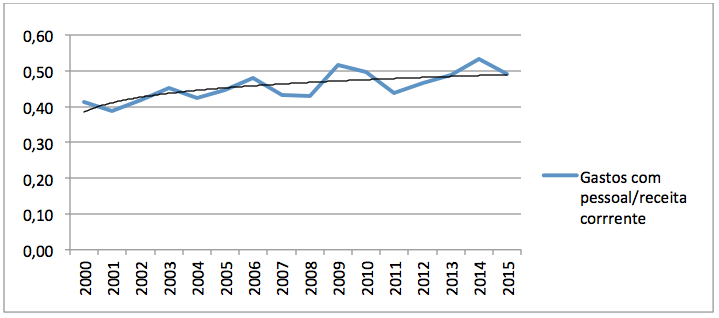

A média do indicador gastos com pessoal/receita corrente possui valor de 0.46 e desvio-padrão de 0.11.O Gráfico 2 disponibiliza informações sobre o indicador gastos com pessoal/receita corrente.

No que diz respeito às variáveis Dummy1 e Dummy2, estas representam valor unitário em 93.75% e 27% dos casos, respectivamente.

Gráfico 2

Indicador gastos com pessoal/receita corrente – Vale do Mucuri.

Fonte: Elaboração própria com base nos dados Finbra.

De acordo com o Gráfico 2, percebe-se uma elevação da média do indicador gastos com pessoal/receita corrente ao longo do período considerado, com maiores valores para os anos 2009 e 2014.

Os indicadores que apresentaram maior correlação com resultado primário foram receita tributária/receita corrente (correlação negativa), gastos com pessoal/receita corrente (correlação negativa) e a Dummy1 (correlação positiva), respectivamente. A correlação negativa do indicador receita tributária/receita corrente sugere que a receita tributária não tem sido componente expressivo da receita corrente, possivelmente dada a limitação de arrecadação presente nos municípios do Vale do Mucuri.

Os resultados do modelo de resposta binária podem ser observados na Tabela 2 a seguir.

Tabela 2

Resultados dos modelo de resposta primária – Vale do Mucuri

Resultado primário |

Pooled |

Efeitos fixos |

Efeitos aleatórios |

Despesas com pessoal/receita corrente liquida |

.0237937 (.0350421) 0.011 |

-2.247905 (1.601505) 0.160 |

-3.390213 (1.576348) 0.032 |

Receita tributária/Receita corrente liquida |

3.12e-07 (1.98e-06) 0.018 |

-11.97021 (13.29482) 0.368 |

-15.6236 (7.962263) 0.050 |

Dummy 1 |

97.15182 (56.85943) 0.000 |

4.729275 (.6787715) 0.000 |

4.900726 (.6498133) 0.000 |

Dummy 2 |

.0578043 (.0278914) 0.000 |

-2.810627 (.4941042) 0.000 |

-2.995789 (.5143215) 0.000 |

Constante |

.0945161 (.8379447) 0.910 |

Fonte: Elaboração Própria.

Considerando o método pooled OLS, todos os indicadores foram significativos e positivos, implicando em uma relação diretamente proporcional entre o resultado primário e todos os indicadores utilizados. E foi significativo e diretamente proporcional ao resultado primário o indicador Dummy1. Os resultados das estimações evidenciaram que o resultado primário pode ser explicado em 30 % pelo conjunto dos indicadores utilizados. A estimação foi significativa a 0,01 (teste F) e foram observados coeficientes significativos a 0,01 para todas as variáveis do modelo de regressão.

Para o modelo de efeitos fixos, não foram estatisticamente significativos os indicadores Despesas com pessoal/receita corrente liquida e Receita tributária/Receita corrente liquida. Para a variável Dummy1, o efeito é positivo, implicando em um aumento de cerca de 0,057 no resultado primário, conforme os anos analisados. A variável Dummy2 é negativamente relacionada ao resultado primário, implicando em uma redução de -2.81 em seu valor. A estatística do teste F, bem como seu respectivo p-valor indica que o modelo de efeitos fixos é preferível ao pool (Prob > F = 0.0000).

Para o modelo de efeitos aleatórios, os regressores Despesas com pessoal/receita corrente liquida (-3.39), Receita tributária/Receita corrente liquida(-15.6) e Dummy2 (-2.99) são inversamente relacionados ao resultado primário no período de 2000 a 2015. As dummies 1 e 2 foram significativas a 1%, Receita tributária/Receita corrente e Despesas com pessoal/receita corrente liquida foram significativos a 5% .

A partir da realização do teste de Hausman, verificou-se que o estimador de efeitos aleatórios é eficiente (Prob>chi2 = -8.26). Nesse caso, é possível verificar pelo teste de hausman que não há diferença sistemática entre os modelos e, portanto, não se rejeita a hipótese nula.

Desse modo, para os municípios do Vale do Mucuri, há efeitos significativos entre os indicadores utilizados, com respaldo na LRF e o resultado primário municipal. Pôde ser observado que as despesas com pessoal em termos da receita corrente possuem impacto negativo sobre o resultado primário, assim como as receitas tributárias, em termos da receita corrente. Tais resultados apontam para uma necessidade de gestão dos gastos com pessoal mais efetiva e respaldada na LRF, assim como da necessidade de um maior dinamismo na arrecadação de receitas tributarias por parte desses municípios.

O objetivo desse trabalho foi analisar os impactos da Lei de Responsabilidade Fiscal no comportamento fiscal dos municípios do Vale do Mucuri, nos anos 2000 a 2015, a partir da utilização de dados em painel. Para tanto, foram utilizados os indicadores despesa de pessoal/receita corrente e receita tributária/receita corrente, procurando-se verificar quais fatores de natureza fiscal determinam a probabilidade de um município obter resultados primários positivos ou negativos.

Os resultados apresentados fornecem subsídios para melhor compreensão da variação do resultado primário nos municípios do Vale do Mucuri ao longo do período de análise. Caracterizados, de modo geral, por seu porte pequeno, baixo dinamismo de suas economias e indicadores sociais de baixo desempenho, esses municípios apresentam, quanto às suas finanças, pouca transparência de informações, receitas tributárias limitadas e gastos com pessoal elevados.

Por intermédio da estimação do modelo de dados em painel de resultado binário foi possível explorar a dimensão temporal do resultado primário. Em conformidade com testes realizados, o modelo global de efeitos aleatórios apresentou-se como mais apropriado. Evidenciou-se a relação negativa entre o resultado primário, conforme estimado, e as relações gastos com pessoal/receita corrente e receitas tributárias/receita corrente. Além dessa, detectou-se a relação negativa entre a Dummy2 e a variável dependente, apontando para o fato de que no ano 2001 possivelmente esses municípios não atendiam as especificações da LRF. O indicador Dummy1 apresentou relação positiva e significativa com o resultado primário, possivelmente indicando que, após o ano de 2001, os municípios do Vale do Mucuri melhoraram sua capacidade de atendimento às especificações da referida Lei.

Como sugestões para estudos futuros sugere-se a continuidade desse trabalho, de modo a acompanhar os indicadores analisados, assim como, ampliar a pesquisa de modo a contemplar os municípios do Vale do Jequitinhonha. Ademais, ressalta-se a relevância de se adicionar indicadores como, proximidade a centros urbanos médios, representação política, assim como indicadores demográficos e econômicos, de maneira a se ter uma análise mais completa.

ANDRADE, N. A. Contabilidade pública na gestão municipal. 3a ed. São Paulo: Atlas, 2007.

BOTELHO, Milton Mendes. Manual prático de controle interno na administração pública municipal. Curitiba: Juruá, 2007.

BRASIL. Constituição. Constituição da República Federativa do Brasil. Brasília, DF: Senado Federal: Centro Gráfico, 1988. 292 p.

BRASIL. Lei Complementar n°. 101, de 4 de maio de 2000. Estabelece normas de finanças públicas voltadas para a responsabilidade de gestão fiscal e dá outras providências.

BRASIL. IBGE – Instituto Brasileiro de Geografia e Estatística. Municípios brasileiros. Disponível em: www.ibge.gov.br. Acesso em 10 de junho de 2017.

Cameron, A.C., Trivedi, P.K. Microeconometrics: Methods and Applications. Cambridge University Press, 2005.

Cameron, A.C., Trivedi, P.K. Microeconometrics Using Stata. Texas Solution, 2009.

CARVALHO, Deusvaldo. Orçamento e Contabilidade Pública. São Paulo: Campus, 2010.

FIORAVANTE, D. G.; PINHEIRO, M. M. S.; VIEIRA, R. S. V.; SANTOS, J. C. Lei de responsabilidade fiscal e finanças públicas municipais: impactos sobre despesas com pessoal e endividamento. IPEA, 2006. (Texto para Discussão, n. 1223).

GERIGK, W.O impacto da Lei de Responsabilidade Fiscal sobre a gestão financeira de pequenos municípios. Dissertação do Programa de Mestrado em Contabilidade Universidade Federal do Paraná, Curitiba, 2008.

LEITE FILHO, G. A. & Fialho, T. M. M. Associação entre Indicadores de Gestão Pública municipal e Indicadores de Desenvolvimento dos Municípios Brasileiros. In: XIV CONGRESSO USP DE CONTROLADORIA E CONTABILIDADE, 14. São Paulo. FEA/USP, 2014.

LEITE FILHO, G. A. ; Martins, F. S. A. ; Alves, F. O. ; Alves, J. A. R. . Indicadores de qualidade da gestão fiscal pública dos municípios da mesoregião norte de minas. In: XVII Seminário sobre a Economia Mineira, 2016, Diamantina. Anais do XVII Seminário sobre a Economia Mineira, 2016. v. 1. p. 1-15.

MARTINS, I. G. S.; NASCIMENTO, C. V. Comentários à lei de responsabilidade fiscal. 2. ed. São Paulo: Saraiva, 2007.

MATIAS, AB e CAMPELLO, CAGB. Administração financeira municipal. São Paulo: Atlas, 2000.

MENEZES, A. M. F. (2002). O processo de descentralização e as contas públicas: um estudo sobre as bases financeiras municipais baianas. 2002. 188 f. Tese (Doutorado em Administração). Curso de pós-graduação em administração, Universidade Federal da Bahia, Salvador.

MENEZES, R. T. Impactos da lei de responsabilidade fiscal sobre os componentes de despesa dos municípios brasileiros. Brasília: ESAF, 2005. 64 p. Monografia premiada em 1º lugar no X Prêmio Tesouro Nacional - 2005, Lei de Responsabilidade Fiscal, Brasília (DF).

MOURA NETO, J. S.; PALOMBO, P. E. M. Lei de responsabilidade fiscal e a arrecadação própria dos municípios brasileiros. In: ENCONTRO ANUAL DA ASSOCIAÇÃO NACIONAL DOS PROGRAMAS DE PÓS-GRADUAÇÃO EM ADMINISTRAÇÃO, 30, XVIII Congresso Brasileiro de Custos - Rio de Janeiro - RJ, Brasil, 07 a 09 de novembro de 2011 2006, Salvador.

NASCIMENTO, E. R.; DEBUS, I. Lei complementar nº. 101/2000: entendendo a Lei de Responsabilidade Fiscal. 2011.

OLIVEIRA, F. H.; PETER, M. G. A.; MENESES, A. F. Lei de Responsabilidade Fiscal: implicações nos indicadores sociais municipais. In: CONGRESSO USP DE CONTROLADORIA E CONTABILIDADE, 10, 2010. Disponível em: . Acesso em: 25 jun. 2017.

SANTOLIN, Roberto; JAYME JR., Frederico G.; REIS, Júlio César dos. Lei de Responsabilidade Fiscal e Implicações na Despesa de Pessoal e de Investimento nos Municípios Mineiros: Um Estudo com Dados em Painel Dinâmico. Revista Estudos Econômicos, v.39, n.4, p. 895-923. São Paulo, 2009.

SAKURAI, SN. Déficit e ajuste fiscal dos municípios paulistas: uma análise para o período 1989 – 2001 via dados em painel. Revista Economia, Brasília, v.6, n.2, p.463-488, jul/dez 2005.

SILVA, S., WAKIM, V., & WAKIM, E. 2014 Mar 6. A transparência da gestão pública dos municípios do vale do Mucuri (MG)- uma síntese do Déficit de Accountability. Revista Brasileira de Contabilidade. [Online] :205

SOUSA, P. F. B., GOMES, A. de O., LIMA, A. O., PETER, M. da G. A., & MACHADO, M. V. V. (2011). Lei de responsabilidade fiscal e sua relação com o desenvolvimento municipal: Uma análise utilizando dados em painel. Anais do Congresso Brasileiro de Custos – CBC, Rio de Janeiro, Brasil, 18.

VELOSO, Gilberto O.; TEIXEIRA, Anderson M. A Lei de Responsabilidade Fiscal e as microrregiões do estado do Rio Grande do Sul: uma análise empírica. Ensaios FEE, Porto Alegre, v. 28, n. 2, p. 443-470, out. 2007.

WOOLDRIDGE, J. M. Econometric Analysis of Cross Section and Panel Data. Cambrigde and London: MIT Press, 2002.

1. Doutora em Desenvolvimento Regional e Urbano, Professora Adjunta na Universidade Federal dos Vales do Jequitinhonha e Mucuri,Rua do Cruzeiro, no. 01 – Bairro Jardim São Paulo, Teófilo Otoni, MG - 39803-371.georgiafbarros@gmail.com

2. Procurador da Prefeitura Municipal de Teófilo Otoni, Minas Gerais. Aluno do Programa de Pós-Graduação em Administração Pública