Vol. 38 (Nº 39) Año 2017. Pág. 12

Beatriz FERNANDES 1; Paulo Rogério Alves BRENE 2; Ana Maria Machado CARAVIERI 3; Alessandro Garcia BERNARDELLI 4; Celso Davi AOKI 5

Recibido: 24/03/2017 • Aprobado: 12/04/2017

2. O contexto histórico-econômico de combate a inflação no Brasil

3. Metodologia: Apresentação dos dados e método de cálculo

RESUMO: O objetivo do trabalho é analisar a correlação entre a taxa de juros e a inflação no Brasil (1999 a 2015). Para tanto, foi realizada uma revisão sobre a evolução da economia brasileira e o Regime de Metas de Inflação. Como metodologia destaca-se o cálculo dos índices de correlação de Pearson e Spearman. O resultado de Pearson indica correlação classificada como fraca entre as duas variáveis (variando entre 0,262 a -0,062), como hipótese esperava-se uma correlação apenas negativa. Para Spearman ausência de associação entre as variáveis foi aceita. |

ABSTRACT: The objective of this paper is to analyze the correlation between interest rates and inflation in Brazil (1999 to 2015). Therefore, a review was made on the evolution of the Brazilian economy and the Inflation Target Regime. As a methodology, the Pearson and Spearman correlation indices were calculated. Pearson's result indicates a weak correlation between the two variables (ranging from 0.262 to -0.062), assuming a negative correlation. For Spearman absence of association between the variables was accepted. |

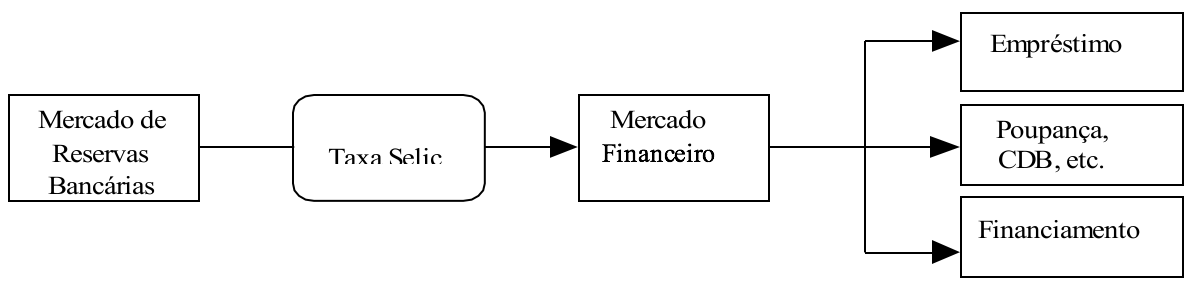

O Brasil adotou o regime de metas de inflação, partir de 1999, a para exercer função de elemento de coordenação de expectativas dos agentes econômicos, fazendo seu controle através da taxa de juros básica da economia, a Selic. Considerado o principal instrumento de combate à inflação, a saber, a taxa Selic tem influência direta sobre as decisões de investimentos, consumo e poupança. Ela que determina o crédito da economia e o custo de oportunidade dos ativos financeiros. O Comitê de Política monetária (COPOM) se reúne e determina a taxa de juros, fazendo as projeções sobre a trajetória da taxa Selic. Todavia, não é sempre que essas projeções refletem a realidade.

Nesse sentido, este trabalho tem a finalidade de efetuar a análise da inflaçãoa partir do cálculo dos índices de correlação (Pearson e Spearman)entre a taxa de juros básica Selic e a inflação medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), no período de 1999 a 2015. Assim, este estudo busca identificar a efetividade da taxa Selic sobre a inflação no regime de metas de inflação.

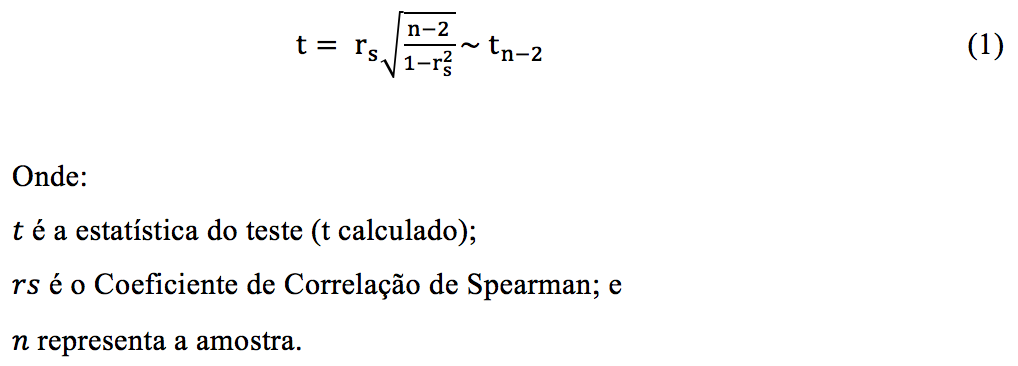

No tocante a metodologia, como mencionado, utilizar-se-á os coeficientes de Pearson e de Spearman no período de 1999 a 2015.Nesse sentido o coeficiente de Pearson é descrito, segundo Lira e Chaves Neto (2006), como um indicador que analisa a interdependência entre duas variáveis. Por sua vez, o coeficiente de Spearman (rs), se baseia no ordenamento e é, segundo Siegel e Castellan Jr. (2006, p. 266), uma medida de associação entre duas variáveis onde é necessário que as mesmas sejam medidas sobretudo em uma escala ordinal, formando-se assim duas séries em ordem.

De toda sorte, para responder ao problema de pesquisa, o presente trabalho está dividido em três seções, além desta introdução e das considerações finais. O primeiro destina-se a abordar sobre o contexto histórico-econômico da inflação: definição de inflação; consequências e agravamentos; políticas de combate à inflação; planos econômicos; e o regime de metas de inflação.Na segundaseção, será apresentada a metodologia do trabalho. Serão utilizados dados dataxa de juros básica Selic e a inflação medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), sendo definidos quais serão os períodos de análise e porque foram utilizados os respectivos dados. Por fim, a terceiraseção está destinada à apresentação e análise dos resultados obtidos dos coeficientes de correlação.

No tocante ao combate à inflação, de acordo Furtado (1999) as políticas básicas de combate à inflação são: i) Política monetária, que visa controlar os meios de pagamentos, de modo que a demanda do crédito e da moeda em poder do público não ultrapasse a oferta de bens e serviços - seu órgão executor é o BACEN; ii) Política fiscal - funciona por meio de reajuste de tributos. O produto pode ser encarecido para desestimular o seu consumo; portanto, os preços tendem a cair pela redução da demanda; iii) Política Salarial - o governo procura tardar a demanda e conter os custos de produção; iv) Política de preços administrados - imposta no período da Segunda Grande Guerra, tornou-se uma das armas mais poderosas e frequentes para provocar choques na economia, no sentido de derrubar preços.

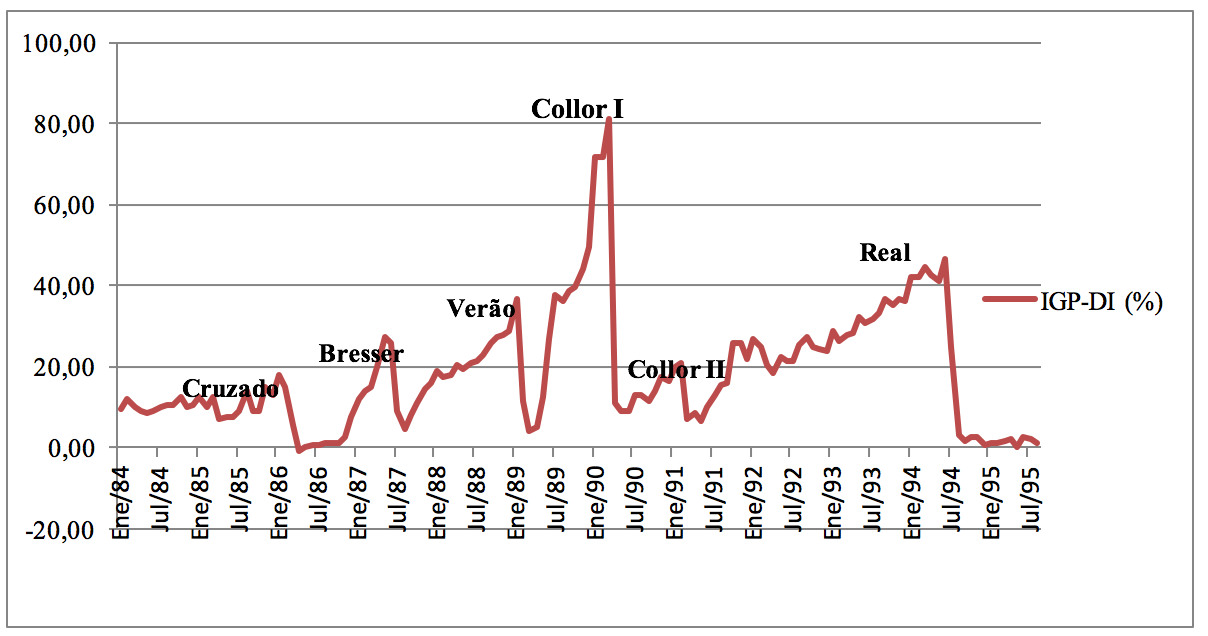

Segundo Gremaud et al, (2005), em 1984 houve uma mudança de governo e o movimento de "Diretas Já". A inflação estava relutante a políticas ortodoxas, e várias “vozes” defendiam outras maneiras de lutar contra ela. Então veio o fim do regime militar e o início da Nova República com o principal objetivo lutar contra a inflação. A partir de 1985 foram criados diversos planos econômicos para conduzir a queda da inflação e em cada novo plano, foi incorporado novos recursos em relação ao plano anterior para que, dessa forma, não sofressem os mesmos erros. Destacam-se os planos: Cruzado (1986), Bresser (1987), Verão (1989), Collor I (1990), Collor II (1991) e Real (1994), que tinham por base o diagnóstico da inflação inercial, trazendo como principal elemento o congelamento de preços. A seguir, o Gráfico 1 mostra o comportamento do índice geral de preços mensal (IGP-DI) durante a saga de combate à inflação na economia brasileira.

Gráfico 1 - Inflação mensal durante a saga de combate à inflação na economia brasileira de 1985 a 1995.

Fonte: Elaboração própria com base nos dados do IPEADATA (2016).

Por sua vez, ainda conforme Gremaudet. al, (2005), a partir de junho de 1999, após a liberalização cambial, o Banco Central adotou o Regime de Metas de Inflação, um novo modelo para manter a estabilidade Pós-Real.Segundo Lorthiois (2009), o regime de metas de inflação é um sistema monetário em que o Banco Central está determinado a agir para assegurar que a análise da inflação seja semelhante a um objetivo preestabelecido, anunciado publicamente [6]. Ainda de acordo com o autor, com o principal objetivo de destacar as expectativas do mercado que orientam o processo de formação de preços na economia, e, a cada semana o Banco Central do Brasil descreve a mediana das expectativas de inflação e dispersão dos agentes econômicos, o que é acompanhado pelo mercado para atender à evolução esperada deste índice, que afeta importantes indicadores do mercado financeiro. A tabela a seguir organiza os dados da trajetória das Metas de Inflação, discriminando-as de 1999 até 2015.

Tabela 1. Histórico de Metas para a Inflação no Brasil.

Ano |

Norma |

Data |

Meta (%) |

Banda (p.p) |

Limites Inferior e Superior (%) |

Inflação Efetiva (IPCA % a.a.) |

1999 2000 2001 |

Resolução 2.615 |

30/6/1999 |

8 6 4 |

2 2 2 |

6-10 4-8 2-6 |

8,94 5,97 7,67 |

2002 |

Resolução 2.744 |

28/6/2000 |

3,5 |

2 |

1,5-5,5 |

12,53 |

2003¹/ |

Resolução 2.842 Resolução 2.972 |

28/6/2001 27/6/2002 |

3,25 4 |

2 2,5 |

1,25-5,25 1,5-6,5 |

9,30 |

2004¹/ |

Resolução 2.972 Resolução 3.108 |

27/6/2002 25/6/2003 |

3,75 5,5 |

2,5 2,5 |

1,25-6,25 3-8 |

7,60 |

2005 |

Resolução 3.108 |

25/6/2003 |

4,5 |

2,5 |

2-7 |

5,69 |

2006 |

Resolução 3.210 |

30/6/2004 |

4,5 |

2 |

2,5-6,5 |

3,14 |

2007 |

Resolução 3.291 |

23/62005 |

4,5 |

2 |

2,5-6,5 |

4,46 |

2008 |

Resolução 3.378 |

29/6/2006 |

4,5 |

2 |

2,5-6,5 |

5,90 |

2009 |

Resolução 3.463 |

26/6/2007 |

4,5 |

2 |

2,5-6,5 |

4,31 |

2010 |

Resolução 3.584 |

1/7/2008 |

4,5 |

2 |

2,5-6,5 |

5,91 |

2011 |

Resolução 3.748 |

30/6/2009 |

4,5 |

2 |

2,5-6,5 |

6,50 |

2012 |

Resolução 3.880 |

22/6/2010 |

4,5 |

2 |

2,5-6,5 |

5,84 |

2013 |

Resolução 3.991 |

30/6/2011 |

4,5 |

2 |

2,5-6,5 |

5,91 |

2014 |

Resolução 4.095 |

28/6/2012 |

4,5 |

2 |

2,5-6,5 |

6,41 |

2015 |

Resolução 4.237 |

28/6/2013 |

4,5 |

2 |

2,5-6,5 |

10,67 |

¹/A Carta Aberta, de 21/1/2003, estabeleceu metas ajustadas de 8,5% para 2003 e de 5,5% para 2004.

Fonte: Elaboração própria com base nos dados do Banco Central Do Brasil (2016).

No início do regime verifica-se a fixação de metas altas do IPCA, como em 1999, de 8% e sucessivamente seus decréscimos, até se estabilizar em 4,5%; a partir de 2005, destaca-se, então, que o IPCA estourou o teto da meta entre 2001 e 2004, por desconfiança no cenário político e influência internacional. Após esse período a maior porcentagem registrada do IPCA efetivo a.a. foi à de 6,5% em 2011 e a de 10,67% em 2015.

De acordo com Mendonça (2007), o principal problema com o sistema de metas de inflação no Brasil é o fato de que a dificuldade na obtenção dos objetivos faz com que a âncora nominal falhe no papel da convergência das expectativas do público em meta anunciada. Para o autor, uma vez que a taxa de juros é o principal instrumento da autoridade monetária para guiar as expectativas do público em um regime de metas de inflação, os contínuos descumprimentos da metalevam a uma rigidez para baixo na definição da taxa Selic.

Ainda como afirma Mendonça (2007), a rigidez nas quedas das taxas de juros leva ao resultado keynesiano de um efeito perverso sobre o produto, devido a níveis mais baixos de investimento, o que tem um impacto considerável sobre a dívida pública. Para o autor, a razão para este argumento é justificada pelo fato de que o principal índice da dívida pública brasileira é a taxa Selic. Portanto, há um reforço da rigidez nas taxas de juros mais baixas por causa de duas razões fundamentais: (1)aumentando o risco de insolvência do governo; os investidores preferem transferir para outros mercados, causando uma desvalorização, o que, portanto, suporta alta inflação; e (2) precisa aumentar a carga tributária: o governo aumenta as taxas de imposto ou cria novas contribuições para impedir que a dívida pública entre em uma rota explosiva. Assim, para Mendonça (2007), o resultado deste processo é uma melhoria do custo de produção das empresas, que tende a ser transmitida aos seus preços.

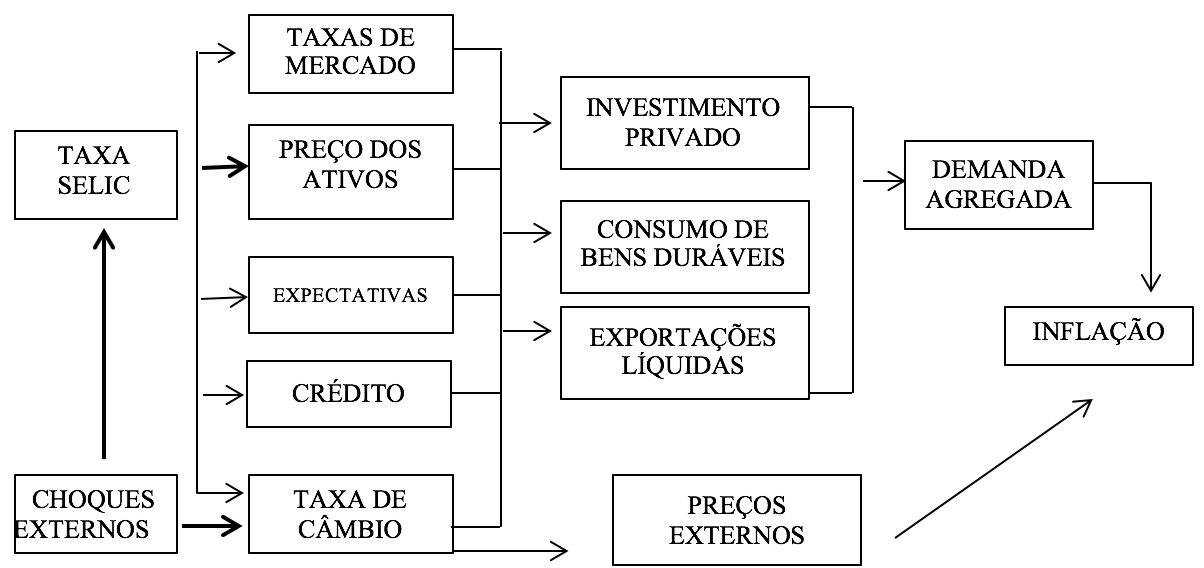

Figura 1. Determinação da taxa de juros na economia

Fonte: Elaboração própria com base nos dados do Banco Central Do Brasil (2016).

Como afirma Rocha (1987), o economista Irving Fisher introduziu uma teoria que descrevia o comportamento das taxas de juros nominais e reais em condições inflacionárias. Essa teoria estava baseada no pressuposto fundamental de que os indivíduos eram capazes de reconhecer as mudanças nos preços dos bens e serviços produzidos na economia e de incorporar a expectativa de variação futura destes preços nas taxas de juros nominais dos títulos existentes.

Como aborda Rocha (1987), deve ser dito, em defesa de Fisher, que ele admitiu várias vezes que a incorporação da inflação esperada nas taxas de juros nominais era um mecanismo impreciso e incompleto. Ele argumentou que apenas em perfeitas condições e perfeito ajustamento, a relação entre as mudanças nas taxas de juros nominais e inflação seria uma proporção de um para um. Sob essas condições ideais, a taxa real de juros deve permanecer constante. Para o autor, no entanto, Fisher observava em seus estudos empíricos uma taxa real de juros muito mais variável do que a taxa nominal. Em seguida concluiu que os indivíduos são incapazes ou não querem ajustar rapidamente e com precisão as diferentes taxas de juro a mudanças nos níveis de preços. O comportamento errático da taxa de juro real é, naturalmente, um fenômeno causado no mercado pela ilusão de dinheiro, quando os contratos são feitos em moeda instável.

Para a análise proposta neste trabalho, será observada a correlação existente entre a taxa de juros básica Selic, que é fornecida pelo Banco Central do Brasil (BACEN), e a inflação medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), calculada pelo Instituto Brasileiro de Geografia e Estatística (IBGE), com o objetivo de verificar se as expectativas da taxa Selic são consistentes com o regime de metas para a inflação, no período mensal de 1999 a 2015.

Tabela 2 -Inflação de 1999 a 2015 (IPCA - % a.m.).

MÊS/ ANO |

IPCA (% a.m.) |

MÊS/ ANO |

IPCA (% a.m.) |

MÊS/ ANO |

IPCA (% a.m.) |

MÊS/ ANO |

IPCA (% a.m.) |

1999.01 |

0,70 |

2003.04 |

0,97 |

2007.07 |

0,24 |

2011.10 |

0,43 |

1999.02 |

1,05 |

2003.05 |

0,61 |

2007.08 |

0,47 |

2011.11 |

0,52 |

1999.03 |

1,10 |

2003.06 |

-0,15 |

2007.09 |

0,18 |

2011.12 |

0,50 |

1999.04 |

0,56 |

2003.07 |

0,20 |

2007.10 |

0,30 |

2012.01 |

0,56 |

1999.05 |

0,30 |

2003.08 |

0,34 |

2007.11 |

0,38 |

2012.02 |

0,45 |

1999.06 |

0,19 |

2003.09 |

0,78 |

2007.12 |

0,74 |

2012.03 |

0,21 |

1999.07 |

1,09 |

2003.10 |

0,29 |

2008.01 |

0,54 |

2012.04 |

0,64 |

1999.08 |

0,56 |

2003.11 |

0,34 |

2008.02 |

0,49 |

2012.05 |

0,36 |

1999.09 |

0,31 |

2003.12 |

0,52 |

2008.03 |

0,48 |

2012.06 |

0,08 |

1999.10 |

1,19 |

2004.01 |

0,76 |

2008.04 |

0,55 |

2012.07 |

0,43 |

1999.11 |

0,95 |

2004.02 |

0,61 |

2008.05 |

0,79 |

2012.08 |

0,41 |

1999.12 |

0,60 |

2004.03 |

0,47 |

2008.06 |

0,74 |

2012.09 |

0,57 |

2000.01 |

0,62 |

2004.04 |

0,37 |

2008.07 |

0,53 |

2012.10 |

0,59 |

2000.02 |

0,13 |

2004.05 |

0,51 |

2008.08 |

0,28 |

2012.11 |

0,60 |

2000.03 |

0,22 |

2004.06 |

0,71 |

2008.09 |

0,26 |

2012.12 |

0,79 |

2000.04 |

0,42 |

2004.07 |

0,91 |

2008.10 |

0,45 |

2013.01 |

0,86 |

2000.05 |

0,01 |

2004.08 |

0,69 |

2008.11 |

0,36 |

2013.02 |

0,60 |

2000.06 |

0,23 |

2004.09 |

0,33 |

2008.12 |

0,28 |

2013.03 |

0,47 |

2000.07 |

1,61 |

2004.10 |

0,44 |

2009.01 |

0,48 |

2013.04 |

0,55 |

2000.08 |

1,31 |

2004.11 |

0,69 |

2009.02 |

0,55 |

2013.05 |

0,37 |

2000.09 |

0,23 |

2004.12 |

0,86 |

2009.03 |

0,20 |

2013.06 |

0,26 |

2000.10 |

0,14 |

2005.01 |

0,58 |

2009.04 |

0,48 |

2013.07 |

0,03 |

2000.11 |

0,32 |

2005.02 |

0,59 |

2009.05 |

0,47 |

2013.08 |

0,24 |

2000.12 |

0,59 |

2005.03 |

0,61 |

2009.06 |

0,36 |

2013.09 |

0,35 |

2001.01 |

0,57 |

2005.04 |

0,87 |

2009.07 |

0,24 |

2013.10 |

0,57 |

2001.02 |

0,46 |

2005.05 |

0,49 |

2009.08 |

0,15 |

2013.11 |

0,54 |

2001.03 |

0,38 |

2005.06 |

-0,02 |

2009.09 |

0,24 |

2013.12 |

0,92 |

2001.04 |

0,58 |

2005.07 |

0,25 |

2009.10 |

0,28 |

2014.01 |

0,55 |

2001.05 |

0,41 |

2005.08 |

0,17 |

2009.11 |

0,41 |

2014.02 |

0,69 |

2001.06 |

0,52 |

2005.09 |

0,35 |

2009.12 |

0,37 |

2014.03 |

0,92 |

2001.07 |

1,33 |

2005.10 |

0,75 |

2010.01 |

0,75 |

2014.04 |

0,67 |

2001.08 |

0,70 |

2005.11 |

0,55 |

2010.02 |

0,78 |

2014.05 |

0,46 |

2001.09 |

0,28 |

2005.12 |

0,36 |

2010.03 |

0,52 |

2014.06 |

0,40 |

2001.10 |

0,83 |

2006.01 |

0,59 |

2010.04 |

0,57 |

2014.07 |

0,01 |

2001.11 |

0,71 |

2006.02 |

0,41 |

2010.05 |

0,43 |

2014.08 |

0,25 |

2001.12 |

0,65 |

2006.03 |

0,43 |

2010.06 |

0,00 |

2014.09 |

0,57 |

2002.01 |

0,52 |

2006.04 |

0,21 |

2010.07 |

0,01 |

2014.10 |

0,42 |

2002.02 |

0,36 |

2006.05 |

0,10 |

2010.08 |

0,04 |

2014.11 |

0,51 |

2002.03 |

0,60 |

2006.06 |

-0,21 |

2010.09 |

0,45 |

2014.12 |

0,78 |

2002.04 |

0,80 |

2006.07 |

0,19 |

2010.10 |

0,75 |

2015.01 |

1,24 |

2002.05 |

0,21 |

2006.08 |

0,05 |

2010.11 |

0,83 |

2015.02 |

1,22 |

2002.06 |

0,42 |

2006.09 |

0,21 |

2010.12 |

0,63 |

2015.03 |

1,32 |

2002.07 |

1,19 |

2006.10 |

0,33 |

2011.01 |

0,83 |

2015.04 |

0,71 |

2002.08 |

0,65 |

2006.11 |

0,31 |

2011.02 |

0,80 |

2015.05 |

0,74 |

2002.09 |

0,72 |

2006.12 |

0,48 |

2011.03 |

0,79 |

2015.06 |

0,79 |

2002.10 |

1,31 |

2007.01 |

0,44 |

2011.04 |

0,77 |

2015.07 |

0,62 |

2002.11 |

3,02 |

2007.02 |

0,44 |

2011.05 |

0,47 |

2015.08 |

0,22 |

2002.12 |

2,10 |

2007.03 |

0,37 |

2011.06 |

0,15 |

2015.09 |

0,54 |

2003.01 |

2,25 |

2007.04 |

0,25 |

2011.07 |

0,16 |

2015.10 |

0,82 |

2003.02 |

1,57 |

2007.05 |

0,28 |

2011.08 |

0,37 |

2015.11 |

1,01 |

2003.03 |

1,23 |

2007.06 |

0,28 |

2011.09 |

0,53 |

2015.12 |

0,96 |

Fonte: Elaboração própria, com base nos dados do IPEADATA (2016).

De acordo com Assaf Neto (2012), existem vários indicadores de inflação, que procuram analisar as alterações de preços de determinada cesta de bens e serviços, diferenciando-se pela metodologia de apuração.Assim, a taxa de inflação é notada pela variação dos preços da cesta selecionada durante certo período de tempo. Ainda conforme o autor, o IPCA (Índice de preços ao consumidor amplo) foi escolhido pelo Conselho Monetário Nacional (CMN) como base para o sistema de metas de inflação, que foi considerado o índice de maior abrangência. Por sua vez, como explica Oliveira e Pacheco (2005), o IPCA é calculado pelo IBGE desde dezembro de 1979.Ele mostra as variações dos preços de uma cesta de consumo de famílias com faixa de renda de 1 a 40 salários mínimos em 11 capitais, e sua metodologia de cálculo é baseada do primeiro ao último dia do mês de referência, sendo divulgado até o décimo quinto dia do mês subsequente.

SegundoOliveira e Pacheco (2005), de acordo com o decreto n° 3.088, de 21 de junho de 1999, que estabeleceu o regime monetário de metas de inflação, ficou a cargo do BACEN garantir o cumprimento das metas fixadas pelo Conselho Monetário Nacional (CMN). Ainda conforme o autor, o instrumento de política monetária escolhido pelo Comitê de Política Monetária do Banco Central (COPOM) para controlar o nível de preços foi à taxa de juros Selic. Na análise do BACEN (2015), a taxa Selic é a taxa que determina o limite de trocas de reservas entre as instituições financeiras, calculada diariamente pelo Sistema Especial de Liquidação e Custódia. De acordo com Lanzana (2010), a taxa Selic pode ser divulgada juntamente com um “viés”, que pode ser de baixa (alta), que significa que os juros poderão cair (subir) antes mesmo da próxima reunião do COPOM.

Tabela 3 - Taxa de juros Selic 1999 a 2015 (% a.m.).

MÊS/ ANO |

Over/Selic (% a.m.) |

MÊS/ ANO |

Over/Selic (% a.m.) |

MÊS/ ANO |

Over/Selic (% a.m.) |

MÊS/ ANO |

Over/Selic (% a.m.) | ||||||||||||||

1999.01 |

2,1780 |

2003.04 |

1,8716 |

2007.07 |

0,9726 |

2011.10 |

0,8820 |

||||||||||||||

1999.02 |

2,3787 |

2003.05 |

1,9654 |

2007.08 |

0,9926 |

2011.11 |

0,8605 |

||||||||||||||

1999.03 |

3,3345 |

2003.06 |

1,8567 |

2007.09 |

0,8050 |

2011.12 |

0,9073 |

||||||||||||||

1999.04 |

2,3524 |

2003.07 |

2,0842 |

2007.10 |

0,9295 |

2012.01 |

0,8910 |

||||||||||||||

1999.05 |

2,0188 |

2003.08 |

1,7743 |

2007.11 |

0,8447 |

2012.02 |

0,7488 |

||||||||||||||

1999.06 |

1,6719 |

2003.09 |

1,6795 |

2007.12 |

0,8447 |

2012.03 |

0,8211 |

||||||||||||||

1999.07 |

1,6588 |

2003.10 |

1,6421 |

2008.01 |

0,9294 |

2012.04 |

0,7119 |

||||||||||||||

1999.08 |

1,5685 |

2003.11 |

1,3435 |

2008.02 |

0,8022 |

2012.05 |

0,7447 |

||||||||||||||

1999.09 |

1,4871 |

2003.12 |

1,3733 |

2008.03 |

0,8446 |

2012.06 |

0,6415 |

||||||||||||||

1999.11 |

1,3865 |

2004.02 |

1,0844 |

2008.05 |

0,8768 |

2012.08 |

0,6918 |

||||||||||||||

1999.12 |

1,5996 |

2004.03 |

1,3791 |

2008.06 |

0,9556 |

2012.09 |

0,5390 |

||||||||||||||

2000.01 |

1,4557 |

2004.04 |

1,1819 |

2008.07 |

1,0697 |

2012.10 |

0,6113 |

||||||||||||||

2000.02 |

1,4509 |

2004.05 |

1,2278 |

2008.08 |

1,0177 |

2012.11 |

0,5489 |

||||||||||||||

2000.03 |

1,4493 |

2004.06 |

1,2299 |

2008.09 |

1,1031 |

2012.12 |

0,5502 |

||||||||||||||

2000.04 |

1,2957 |

2004.07 |

1,2869 |

2008.10 |

1,1759 |

2013.01 |

0,6014 |

||||||||||||||

2000.05 |

1,4939 |

2004.08 |

1,2936 |

2008.11 |

1,0200 |

2013.02 |

0,4933 |

||||||||||||||

2000.06 |

1,3917 |

2004.09 |

1,2513 |

2008.12 |

1,1241 |

2013.03 |

0,5494 |

||||||||||||||

2000.07 |

1,3060 |

2004.10 |

1,2132 |

2009.01 |

1,0478 |

2013.04 |

0,6137 |

||||||||||||||

2000.08 |

1,4054 |

2004.11 |

1,2510 |

2009.02 |

0,8551 |

2013.05 |

0,5985 |

||||||||||||||

2000.09 |

1,2236 |

2004.12 |

1,4828 |

2009.03 |

0,9709 |

2013.06 |

0,6053 |

||||||||||||||

2000.10 |

1,2878 |

2005.01 |

1,3839 |

2009.04 |

0,8396 |

2013.07 |

0,7241 |

||||||||||||||

2000.11 |

1,2199 |

2005.02 |

1,2182 |

2009.05 |

0,7709 |

2013.08 |

0,7103 |

||||||||||||||

2000.12 |

1,1982 |

2005.03 |

1,5282 |

2009.06 |

0,7622 |

2013.09 |

0,7130 |

||||||||||||||

2001.01 |

1,2651 |

2005.04 |

1,4115 |

2009.07 |

0,7901 |

2013.10 |

0,8105 |

||||||||||||||

2001.02 |

1,0158 |

2005.05 |

1,5031 |

2009.08 |

0,6937 |

2013.11 |

0,7192 |

||||||||||||||

2001.03 |

1,2579 |

2005.06 |

1,5856 |

2009.09 |

0,6937 |

2013.12 |

0,7897 |

||||||||||||||

2001.04 |

1,1864 |

2005.07 |

1,5113 |

2009.10 |

0,6937 |

2014.01 |

0,8493 |

||||||||||||||

2001.05 |

1,3368 |

2005.08 |

1,6585 |

2009.11 |

0,6600 |

2014.02 |

0,7901 |

||||||||||||||

2001.06 |

1,2733 |

2005.09 |

1,5031 |

2009.12 |

0,7300 |

2014.03 |

0,7659 |

||||||||||||||

2001.07 |

1,4980 |

2005.10 |

1,4072 |

2010.01 |

0,6600 |

2014.04 |

0,8227 |

||||||||||||||

2001.08 |

1,6000 |

2005.11 |

1,3810 |

2010.02 |

0,5900 |

2014.05 |

0,8659 |

||||||||||||||

2001.09 |

1,3243 |

2005.12 |

1,4736 |

2010.03 |

0,7600 |

2014.06 |

0,8245 |

||||||||||||||

2001.10 |

1,5349 |

2006.01 |

1,4293 |

2010.04 |

0,6700 |

2014.07 |

0,9487 |

||||||||||||||

2001.11 |

1,3934 |

2006.02 |

1,1451 |

2010.05 |

0,7500 |

2014.08 |

0,8660 |

||||||||||||||

2001.12 |

1,3935 |

2006.03 |

1,4223 |

2010.06 |

0,7900 |

2014.09 |

0,9073 |

||||||||||||||

2002.01 |

1,5340 |

2006.04 |

1,0779 |

2010.07 |

0,8600 |

2014.10 |

0,9505 |

||||||||||||||

2002.02 |

1,2482 |

2006.05 |

1,2814 |

2010.08 |

0,8900 |

2014.11 |

0,8425 |

||||||||||||||

2002.03 |

1,3713 |

2006.06 |

1,1844 |

2010.09 |

0,8500 |

2014.12 |

0,9613 |

||||||||||||||

2002.04 |

1,4836 |

2006.07 |

1,1700 |

2010.10 |

0,8100 |

2015.01 |

0,9351 |

||||||||||||||

2002.05 |

1,4150 |

2006.08 |

1,2563 |

2010.11 |

0,8100 |

2015.02 |

0,8224 |

||||||||||||||

2002.06 |

1,3290 |

2006.09 |

1,0573 |

2010.12 |

0,9073 |

2015.03 |

1,0400 |

||||||||||||||

2002.07 |

1,5354 |

2006.10 |

1,0942 |

2011.01 |

0,8623 |

2015.04 |

0,9518 |

||||||||||||||

2002.08 |

1,4434 |

2006.11 |

1,0206 |

2011.02 |

0,8439 |

2015.05 |

0,9853 |

||||||||||||||

2002.09 |

1,3813 |

2006.12 |

0,9879 |

2011.03 |

0,9205 |

2015.06 |

1,0667 |

||||||||||||||

2002.10 |

1,6459 |

2007.01 |

1,0828 |

2011.04 |

0,8402 |

2015.07 |

1,1782 |

||||||||||||||

2002.11 |

1,5409 |

2007.02 |

0,8725 |

2011.05 |

0,9880 |

2015.08 |

1,1090 |

||||||||||||||

2002.12 |

1,7424 |

2007.03 |

1,0522 |

2011.06 |

0,9563 |

2015.09 |

1,1090 |

||||||||||||||

2003.01 |

1,9713 |

2007.04 |

0,9448 |

2011.07 |

0,9679 |

2015.10 |

1,1090 |

||||||||||||||

2003.02 |

1,8304 |

2007.05 |

1,0281 |

2011.08 |

1,0741 |

2015.11 |

1,0559 |

||||||||||||||

2003.03 |

1,7770 |

2007.06 |

0,9056 |

2011.09 |

0,9418 |

2015.12 |

1,1621 |

||||||||||||||

Fonte: Elaboração própria, com base nos dados do IPEADATA (2016).

Com as tabelas do IPCA e da taxa Selic apresentadas, é possível verificar se as expectativas da taxa Selic são consistentes com a inflação brasileira e serão utilizados cálculos estatísticos a partir da correlação dos dados, calculando os coeficientes de Pearson e de Spearman.O próximo passo será a realização de uma análise dos dados, calculando os coeficientes de Pearson e de Spearman. O coeficiente de Pearson (rp) é descrito, segundo Lira e Chaves Netas (2006), como um indicador que analisa a interdependência entre duas variáveis. ParaMoore (2010, p. 100/101), “o coeficiente de correlação de Pearson (r) é uma medida de associação linear entre variáveis.” De acordo com Figueiredo Filho e Silva Júnior (2009), o coeficiente de Pearson varia de -1 a 1, onde o sinal indica a direção do relacionamento e o valor demonstra a força da relação entre as variáveis.Portanto, ainda segundo o autor, uma correlação perfeita (-1 ou 1) indica que o escore de uma variável pode ser determinado exatamente ao se saber o escore da outra. Sendo assim, uma correlação de valor zero indicará o contrário, ou seja, que não existe relação linear entre as variáveis. Para se classificar qualitativamente, será utilizada a escala de Callegari Jacques (2003, p. 90), onde: se 0,0 < | rp | < 0,3, observa-se fraca correlação linear; se 0,3 ≤ | rp | < 0,6, observa-se moderada correlação linear; se 0,6 ≤ | rp | < 0,9, observa-se forte correlação linear; se 0,9 ≤ | rp | < 1,0, observa-se correlação linear muito forte. Com isso, quanto mais perto de 1, independente do sinal, maior é o grau de correlação entre as variáveis e quanto mais perto de zero, menor é a força da mesma.

O coeficiente de Spearman (rs) se baseia no ordenamento e é, segundo Siegel e Castellan (2006, p. 266), uma medida de associação entre duas variáveis, sendo necessário que elas sejam medidas, sobretudo, em uma escala ordinal, formando-se, assim, duas séries em ordem. Sendo assim, se verifica a possibilidade de duas hipóteses: i) Hipótese H0, na qual não há interligação entre as variáveis em questão e ii) Hipótese H1, em que se observa essa interligação. O teste de hipótese será feito a partir do teste t de Student, comparando o t calculado (equação 1) com o t crítico (com n-2 graus de liberdade e nível de significância de 1%).

Ainda em relação ao coeficiente de correlação de Spearman, segundo Pontes (2010) este nada mais é que o coeficiente de correlação linear de Pearson aplicado aos postos dos dados, obtidos independentemente para cada variável. Diferente do coeficiente de Pearson, onde para que ele seja igual a 1 ou -1, a variável Y deve ser função linear da variável X, os valores 1 ou -1 para o coeficiente de correlação de Spearman são fáceis de acontecerem na prática. Assim, na próximaseção observam-se os resultados das análises, juntamente com o coeficiente de correlação de Pearson e Spearman, finalizando com as devidas conclusões.

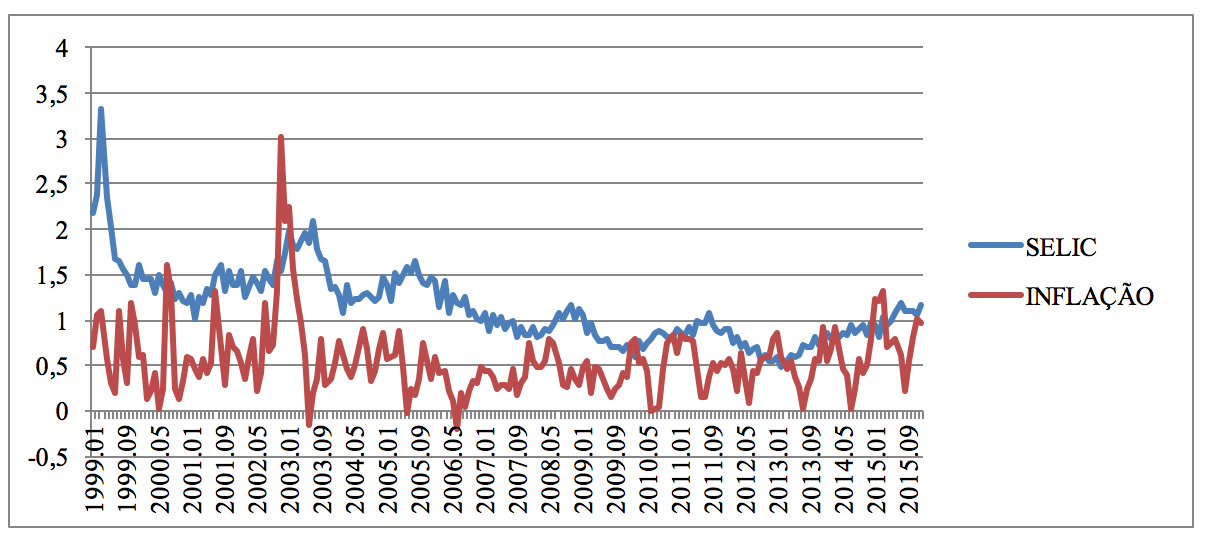

A presente seção apresenta os resultados e discussões dos indicadores econômicos, calculados a partir da correlação de Pearson e Spearman, conforme aseção anterior, Metodologia. Como mencionado no capitulo 1, conforme afirmou BACEN (1999), a taxa Selic é considerada o principal instrumento que a autoridade monetária possui para alcançar a meta de inflação no Brasil. Logo, espera-se que um aumento na taxa de juros estimule a queda da inflação com uma defasagem em torno de seis a nove meses, conforme Modenesi (2005). Assim, este estudo busca identificar em qual período a taxa Selic consegue impactar na inflação negativamente a partir dos cálculos dos índices de correlação.

Gráfico 2 - Comportamento da Inflação (IPCA % a.m) e da Taxa Selic (% a.m) no período de 1999 a 2015.

Fonte: Elaboração própria, com base nos dados do IPEADATA (2016).

Em um panorama geral, o Gráfico 2 ilustra o comportamento da inflação e da taxa Selic no período analisado (1999 a 2015), podemos observar que a Selic sempre esteve acima do IPCA.Para dar início aos cálculos de correlação, primeiramente foi analisada a base de dados para verificação de como a taxa Selic influencia a inflação. De acordo com Modenesi (2005), o BACEN estima que as variações na taxa Selic ao afetarem os bens de consumos duráveis, impactam a demanda agregada, a qual afeta o hiato do produto (diferença entre o PIB corrente e o PIB potencial), que leva mais três meses pra ter um impacto significativo sobre a inflação. Esse processo levaria de seis a nove meses para se completar.Assim, a taxa Selic não afeta a inflação imediatamente.

Na Tabela 4 pode-se observar que foi necessária uma defasagem na base de dados demonstrada naseção anterior, sendo que no período T0 não há defasagem, ou seja, a taxa Selic e inflação do mesmo mês sendo relacionados, e no período T-23 há uma defasagem de vinte e três meses, a taxa Selic relacionada com o índice inflacionário após vinte e três meses. Essa defasagem se fez necessária para verificar a significância da correlação da inflação em relação à taxa Selic e assim verificar quanto tempo que a taxa Selic demora para afetar a inflação. Assim, os valores obtidos na base de dados utilizados para a inflação vão do período de dezembro de 2000 a dezembro de 2015.

Tabela 4 – Defasagem na base de dados de vinte e três meses (T0 a T-23).

MÊS/ ANO |

IPCA |

SELIC T0 |

SELIC T-1 |

SELIC T-2 |

SELIC T-3 |

SELIC T-4 |

SELIC T-5 |

... |

SELIC T-23 |

1999.01 |

0,70 |

2,1780 |

- |

- |

- |

- |

- |

... |

- |

1999.02 |

1,05 |

2,3787 |

2,178 |

- |

- |

- |

- |

... |

- |

1999.03 |

1,10 |

3,3345 |

2,3787 |

2,178 |

- |

- |

- |

... |

- |

1999.04 |

0,56 |

2,3524 |

3,3345 |

2,3787 |

2,178 |

- |

- |

... |

- |

1999.05 |

0,30 |

2,0188 |

2,3524 |

3,3345 |

2,3787 |

2,178 |

- |

... |

- |

1999.06 |

0,19 |

1,6719 |

2,0188 |

2,3524 |

3,3345 |

2,3787 |

2,178 |

... |

- |

1999.07 |

1,09 |

1,6588 |

1,6719 |

2,0188 |

2,3524 |

3,3345 |

2,3787 |

... |

- |

... |

... |

... |

... |

... |

... |

... |

... |

... |

... |

2000.12 |

0,59 |

1,1982 |

1,219 |

1,2878 |

1,2236 |

1,4054 |

1,306 |

... |

2,178 |

2001.01 |

0,57 |

1,2651 |

1,1982 |

1,219 |

1,2878 |

1,2236 |

1,4054 |

... |

2,3787 |

... |

... |

... |

... |

... |

... |

... |

... |

... |

... |

2001.02 |

0,46 |

1,0158 |

1,2651 |

1,1982 |

1,219 |

1,2878 |

1,2236 |

... |

3,3345 |

2015.11 |

1,01 |

1,0559 |

1,1090 |

1,1090 |

1,1090 |

1,1782 |

1,0667 |

... |

0,7897 |

2015.12 |

0,96 |

1,1621 |

1,0559 |

1,1090 |

1,1090 |

1,1090 |

1,1782 |

... |

0,8493 |

Fonte: Elaboração própria.

O primeiro passo na análise dos dados foi a verificação do período defasado, de acordo com a Tabela 4. Os cálculos foram efetuados com base no coeficiente de correlação de Pearson e de Spearman (já apresentados), chegando-se a duas matrizes de correlação (Tabelas 5 e 6), nas quais é possível verificar a influência da Selic na Inflação. Com o intuito de ilustrar os resultados da correlação de Pearson, a seguir apresenta-se a Tabela 5 com as informações de base para interpretação dos dados.Conforme foi apresentado na metodologia, possui fraca correlação (0,0 < | rp | < 0,3).Isso se comprova pelo fato de que o valor encontrado entre eles é de 0,262(**)a-0,010, com significância nos quatros primeiros meses de 99% a 95%. Porém, mesmo significante não era o esperado, pois a correlação mostra um efeito muito tardio da taxa Selic, dando impacto negativo na inflação somente no período T-20.

Tabela 5 - Matriz de Correlação de Pearson para 2000 a 2015.

IPCA |

||

Pearson Correlation |

Sig. (2-tailed) |

|

SELICT0 |

0,262(**) |

0,000 |

SELICT-1 |

0,209(**) |

0,005 |

SELICT-2 |

0,185(*) |

0,013 |

SELICT-3 |

0,167(*) |

0,025 |

SELICT-4 |

0,156(*) |

0,036 |

SELICT-5 |

0,097 |

0,194 |

SELICT-6 |

0,093 |

0,214 |

SELICT-7 |

0,092 |

0,219 |

SELICT-8 |

0,070 |

0,349 |

SELICT-9 |

0,056 |

0,457 |

SELICT-10 |

0,045 |

0,545 |

SELICT-11 |

0,058 |

0,439 |

SELICT-12 |

0,063 |

0,398 |

SELICT-13 |

0,075 |

0,314 |

SELICT-14 |

0,077 |

0,305 |

SELICT-15 |

0,085 |

0,254 |

SELICT-16 |

0,105 |

0,159 |

SELICT-17 |

0,081 |

0,279 |

SELICT-18 |

0,060 |

0,421 |

SELICT-19 |

0,033 |

0,655 |

SELICT-20 |

-0,010 |

0,899 |

SELICT-21 |

-0,036 |

0,633 |

SELICT-22 |

-0,045 |

0,551 |

SELICT-23 |

-0,062 |

0,410 |

**. Correlation is significant at the 0.01 level (2-tailed).

*. Correlation is significant at the 0.05 level (2-tailed).

Fonte: Elaboração própria.

Ao analisar os dados da correlação de Pearson, os resultados mostraram-se diferentes do que se havia esperado. Conclui-se, assim, que ao final de 24 meses um aumento da taxa Selic implica numa redução muita baixa da inflação. De acordo com Modenesi e Araújo (2010), a política monetária tem cobrado preço elevado da economia brasileira, pois um aumento da taxa Selic tem impacto (negativo) relativamente baixo sobre o IPCA, já que a inflação demonstra baixa sensibilidade aos juros, desvalorizando a moeda domésticae, por consequência, deteriorando as contas externas, aumentando a dívida pública em relação ao PIB e retardando a produção industrial.

Tabela 6 - Matriz de Correlação de Spearman para 2000 a 2015.

Correlations |

Spearman's rho |

|||

IPCA |

||||

Correlation Coefficient |

Sig. (2-tailed) |

N |

t |

|

SELICT0 |

0,12705975 |

0,088290268 |

181 |

1,713834109 |

SELICT-1 |

0,094848124 |

0,204057679 |

181 |

1,274728207 |

SELICT-2 |

0,091536739 |

0,220370488 |

181 |

1,229841342 |

SELICT-3 |

0,092635165 |

0,214859615 |

181 |

1,244726209 |

SELICT-4 |

0,085627786 |

0,251741705 |

181 |

1,149844859 |

SELICT-5 |

0,041901291 |

0,575435295 |

181 |

0,561093838 |

SELICT-6 |

0,012880171 |

0,863365534 |

181 |

0,172339241 |

SELICT-7 |

0,004032454 |

0,957034373 |

181 |

0,053950996 |

SELICT-8 |

-0,021173799 |

0,777236261 |

181 |

-0,283349648 |

SELICT-9 |

-0,026207662 |

0,726184538 |

181 |

-0,350755095 |

SELICT-10 |

-0,050381133 |

0,500603309 |

181 |

-0,674910712 |

SELICT-11 |

-0,041852207 |

0,575883251 |

181 |

-0,560435412 |

SELICT-12 |

-0,040314419 |

0,589999652 |

181 |

-0,539809014 |

SELICT-13 |

-0,021571529 |

0,773164457 |

181 |

-0,288674558 |

SELICT-14 |

-0,003384247 |

0,963935876 |

181 |

-0,045278401 |

SELICT-15 |

-0,006806952 |

0,927536487 |

181 |

-0,091072917 |

SELICT-16 |

0,019314165 |

0,796353387 |

181 |

0,258454126 |

SELICT-17 |

0,008489448 |

0,909693939 |

181 |

0,113585168 |

SELICT-18 |

-0,012769846 |

0,864524606 |

181 |

-0,170862832 |

SELICT-19 |

-0,022519783 |

0,763481729 |

181 |

-0,30137059 |

SELICT-20 |

-0,05351687 |

0,474287416 |

181 |

-0,717034466 |

SELICT-21 |

-0,066265969 |

0,375447499 |

181 |

-0,888531241 |

SELICT-22 |

-0,084779109 |

0,256489165 |

181 |

-1,138365554 |

SELICT-23 |

-0,087139129 |

0,243438546 |

181 |

-1,170293705 |

**. Correlation is significant at the 0.01 level (2-tailed).

*. Correlation is significant at the 0.05 level (2-tailed).

Fonte: Elaboração própria.

O teste de hipótese do valor de Spearman, como mencionado no capitulo 2, se baseia no ordenamento e é, segundo Siegel e Castellan (2006, p. 266), uma medida de associação entre duas variáveis, sendo necessário que elas sejam medidas, sobretudo, em uma escala ordinal, formando-se, assim, duas séries em ordem. Sendo assim, se verifica a possibilidade de duas hipóteses: i) Hipótese H0, na qual não há interligação entre as variáveis em questão e ii) Hipótese H1, em que se observa essa interligação Diferente do coeficiente de Pearson, onde para que ele seja igual a 1ou -1, a variável Y deve ser função linear da variável X, os valores 1 ou -1 para o coeficiente de correlação de Spearman são fáceis de acontecerem na prática. Apresentado na Tabela 6, H0(ausência de associação entre as variáveis) foi aceita.Isso porque os coeficientes gerados são menores que o valor crítico (tc= 1,7509), variando 1,714 a -0,045. Porém, constatou-se que os dados não se apresentaram estatisticamente significantes.

Com base no senso comum, era esperado que a taxa Selic fosse o principal instrumento monetário para o combate a inflação.É necessário frisar quesupomos uma relação negativa entre a taxa Selic e a inflação, onde elevando a taxa de Juros básica Selic tenderia a contrair a demanda agregada, o que pressionaria os preços para baixo.Por fim, os resultados mostraram-se diferentes com o que se havia esperado. Novamente na análise de Modenesi e Araújo (2010), a baixa sensibilidade aos juros da inflação, pode ser decorrente de problemas no mecanismo de transmissão da politica monetária, que quando há falhas reduzem a sua eficácia. Assim, pode-se dizer que a inflação cede pouco e agrava os custos decorrentes da alta Selic.

Figura 2 - Os mecanismos de transmissão da política monetária

Fonte: Elaboração própria, com base nos dados do BACEN (1999).

Como afirma Nakano (2005), o sistema monetário e a estrutura de mercado de dívida pública brasileira são completamente irregulares, e fazem a política monetária acarretar resultados diferentes dos esperados, comparados a outros países. O conhecimento dos demais países e estudos propagam que uma política monetária restritiva, através da elevação na taxa de juros, diminui a sua liquidez e enfraquece a demanda agregada, visto que uma redução do investimento também reduz o consumo, ao diminuir o volume de crédito e da riqueza financeira. Entretanto, no Brasil, se o Banco Central eleva a taxa de juros o estoque da dívida pode aumentar, estando apto a produzir o inverso, elevando a riqueza financeira.Ainda conforme o autor, o Brasil é o único paísonde o Banco Central estabelece diretamente uma única taxa que paga os títulos da dívida pública pós-fixados (Juros de longo prazo) e utiliza esta mesma taxa como instrumento monetário (Taxaover-Selic) e executa no mercado de reservas bancárias. Sendo assim, se o Banco Central estabelece essas condições é claro que todos tenham preferência por aplicações em títulos pós- fixados e indexados à taxa Selic (LFTs).

Ainda nessa linha, como aborda Amaral (2006), visto que os preços desses títulos são fixados diariamente e tem seu valor dado pela razão entre a quantia presente dos fluxos de pagamentos acumulados e a taxa Selic, dado que os fluxos de pagamentos são dados pela mesma taxa, uma elevação da taxa Selic não considera impacto sobre o preço das LFTs. Dessa forma, os títulos têm uma duração próxima de zero, gerando um mecanismo tirânico na condução da politica monetária. Por consequência, ainda conforme Amaral (2006), um importante canal de transmissão da política monetária, o efeito riqueza, que é o impacto que a taxa de juros desempenha sobre a demanda agregada através da valorização dos ativos (conforme demonstrado na Figura 2), deixa de existir ou torna-se irrelevante. Além do mais, um aumento da taxa básica ao elevarem o fluxo de pagamentos, é capaz de causar um efeito renda. Este efeito contradiz a teoria econômica tradicional, no sentido de que a taxa de juros deixa de ter uma relação negativa com a demanda agregada, incentivando a mesma.

Pode-se concluir com o trabalho ora apresentado que o Brasil passou nos últimos anos por grandes mudanças políticas que impactaram no âmbito econômico e social do país. O presente trabalho teve por finalidade compor um referencial metodológico para a determinação do comportamento da taxa Selic sobre a inflação no período de 1999 a 2015. De início, a primeiraseção serviu para apresentar o contexto histórico da inflação no Brasil e, em seguida, o segundo acrescentou, apresentando os dados para análise e o método de cálculo para a análise dos resultados.

Na terceiraseção foi realizada a aplicação dos métodos anteriormente citados, bem como as análises de cada um deles. Foi necessária uma defasagem na base de dados de vinte e três meses para verificar a significância da correlação da inflação em relação à taxa Selic e, assim, verificar quanto tempo que a taxa Selic demora para afetar a inflação. As correlações de Pearson e Spearman foram analisadas. Os resultados do índice de Pearson mostraram fraca correlação dos dados, com significância apenas nos quatros primeiros meses. Porém, mesmo significante não era o esperado, pois a correlação mostrou um efeito muito tardio da taxa Selic. Para o índice de Spearman, a hipótese H0 (ausência de associação entre as variáveis) foi aceita. Porém constatou-se que os dados não se apresentaram estatisticamente significantes.

Contudo, este estudo indicou que os resultados mostraram-se diferentes com o que se havia esperado.Assim, uma elevação da taxa Selic causa uma redução muito pequena na inflação. Segundo Amaral (2006),Modenesi e Araújo (2010) e Nakano (2005), através de pesquisas a baixa sensibilidade aos juros da inflação pode ser decorrente de problemas no mecanismo de transmissão da política monetária. Como o Banco Central estabelece uma única taxa que paga os títulos da dívida pública pós-fixados (Juros de longo prazo) e utiliza esta mesma taxa como instrumento monetário (Taxaover-Selic), todos optam por aplicar em títulos pós- fixados e indexados à taxa Selic (LFTs). Com isso, a baixa duração desses títulos afeta um importante canal de transmissão da política monetária, o efeito riqueza, que deixa de existir ou se torna irrelevante. Além do mais, um aumento da taxa básica, ao elevarem o fluxo de pagamentos, é capaz de causar um efeito renda.Este efeito contradiz a teoria econômica tradicional, no sentido de que a taxa de juros deixa de ter uma relação negativa com a demanda agregada, incentivando a mesma.Assim, pode-se dizer que por um lado a inflação cede pouco; por outro, intensificam se os custos resultantes das altas taxas de juros.

Entretanto, apesar da taxa Selic ser considerada o principal instrumento na política monetária, o IPCA se mostrou pouco sensível com a suas alterações.Tal constatação reforça a hipótese da baixa eficácia da taxa de juros no combate à inflação. Portanto, elevações na taxa de juros não têm sido determinantes no controle inflacionário. Por fim, cabe mencionar que nossos resultados ainda precisam ser aprofundados, para que, assim, possam contribuir com novas observações.

AMARAL, Rafael Quevedo do; OREIRO, Luis da Costa. A condução do regime de metas de inflação no Brasil: possíveis fontes de ineficácia da política monetária. 2006. 26 f. Dissertação (Mestrado) - Curso de Mestrado em Desenvolvimento Econômico, Universidade Federal do Paraná, Curitiba, 2006.

BANCO CENTRAL DO BRASIL. Índices de preços. Brasília: Gerin, 2003. (Série Perguntas Mais Frequentes).

BANCO CENTRAL DO BRASIL. Histórico de metas para a inflação no brasil. Disponível em: <http://www.bcb.gov.br/pt-br/#!/home>. Acesso em: 03 ago. 2016.

COSTA, Ricardo Dalla. A Estrutura Econômica do Brasil. 2ª ed. rev. e amp. Cornélio Procópio, 2008.

FILHO, D. B. F.; SILVA JÚNIOR, J. A. Desvendando os Mistérios do Coeficiente de Correlação de Pearson (r). Revista Política Hoje, Vol. 18, n. 1, 2009.

FURTADO, Milton Braga. Síntese da economia brasileira. 7 ed. São Paulo: JC, 1999.

GREMMAUD, Amaury Patric, VASCONCELLOS, Marco Antônio Sandoval de, JUNIOR, Rudinei Toneto. Economia Brasileira Contemporânea. 6. ed. São Paulo – SP: editora Atlas S. A, 2005.

IPEADATA. Inflação – IGP-DI (% a.m). Disponível em: <http://www.ipeadata.gov.br/>. Acesso em: 01 ago. 2016

IPEADATA. Inflação – IPCA (% a.m). Disponível em: <http://www.ipeadata.gov.br/>. Acesso em: 23 ago. 2016.

IPEADATA. Taxa de juros: overnight / Selic. Disponível em: <http://www.ipeadata.gov.br/>. Acesso em: 23 ago. 2016.

LANZANA, Antonio Evaristo Teixeira. Economia brasileira: fundamentos e atualidades. 4. Ed. São Paulo: Atlas, 2010.

LIRA, S. A.; CHAVES NETO, A. Coeficientes de correlação para variáveis ordinais e dicotômicas derivados do coeficiente linear de Pearson. RECIE, Uberlândia: 2006. Disponível em: <www.seer.ufu.br/index.php/cieng/article/download/529/489>. Acesso: 06 jul. 2012.

LORTHIOIS, Aurelien. Modelo de previsão de inflação no Brasil. 2009. 45 f. Dissertação (Mestrado) - Curso de Mestre em Finanças e Economia Empresarial, Escola de Economia de São Paulo da Fundação Getúlio Vargas, São Paulo, 2009.

MENDONÇA, Helder Ferreira de. Metas para inflação e taxa de juros no Brasil: uma análise do efeito dos preços livres e administrados. Revista de Economia Política, [S.L], v. 27, n. 3 (107), p. 431-451, jul./set. 2009.

MODENESI, André De Melo. Regimes monetários: Teoria e a experiência do real. Barueri: Manole, 2005.

MODENESI, André de Melo; ARAÚJO, Eliane Cristina de. Custos e Benefícios do Controle Inflacionário no Brasil (2000-2008): uma Avaliação com Base em um Modelo VEC. II EncontroInternacional da AssociaçãoKeynesianaBrasileira, 2010.

MOORE, David S. The Basic Practice of Statistics. New York: Macmillan, 2010.

NAKANO, Yoshiaki. “O regime monetário, a dívida pública e a alta taxa de juros”. Revista Conjuntura Econômica, Vol.59, N.11, p. 10-12, 2005.

NETO, Alexandre Assaf. Mercado financeiro. 11 ed. São Paulo: editora Atlas, 2012.

OLIVEIRA, Gilson, PACHECO, Marcelo. Mercado financeiro: objetivo e profissional. São Paulo: Fundamento, 2005.

PONTES, A. C. F. Ensino da correlação de postos no ensino médio. Disponível em: <http://www.ime.unicamp.br/sinape/sites/default/files/EnsinoCorrelacaoDePostos.pdf. Acesso em 16/04/2013>.

REGO, J. M.; MARQUES, R. M. (orgs.) etall. Economia Brasileira. 4ª São Paulo: Saraiva, 2010.

RELATORIO DE INFLACA O. Banco Central do Brasil, jun. 1999 a mar. 2006 (publicação trimestral). Disponível em: <http://www.bcb.gov.br/?RELINF>.

ROCHA, Roberto de Rezende. Juros e inflação: uma análise da equação de Fisher para o Brasil. Rio de Janeiro: Editora da Fundação Getúlio Vargas, 1987.

ROSEK, Renato Jansson et al (Org.). Regime de Metas para a Inflação no Brasil. Brasília: Banco Central do Brasil, 2015. 16 p. Departamento de Relacionamento com Investidores e Estudos Especiais.

SANDRONI, P. Novíssimo Dicionário de Economia. 1ª ed. São Paulo: Editora Best Seller, 1999.

SIEGEL, S.; CASTELLAN, N. J. Estatística Não-Parmétrica para as Ciências do Comportamento. 2º ed. Porto Alegre: Bookman, 2006.

VASCONCELLOS, Marco Antonio Sandoval De, GARCIA, Manuel Enriquez. Fundamentos de economia. 4 ed. São Paulo: Saraiva, 2012.

1. Graduada em Ciências Econômicas pela Universidade Estadual do Norte do Paraná – Campus Cornélio Procópio (UENP). Brasil. Endereço eletrônico: beeafernandes@hotmail.com

2. Doutor do Programa de Pós-Graduação em Desenvolvimento Econômico da Universidade Federal do Paraná PPGDE/UFPR. Professor do departamento de economia da Universidade Estadual do Norte do Paraná. Brasil. Endereço eletrônico: paulobrene@uenp.edu.br.

3. Mestre em Economia Regional pela Universidade Estadual de Londrina (UEL). Professora do departamento de economia da Universidade Estadual do Norte do Paraná. Brasil. Endereço eletrônico: anacaravieri@gmail.com

4. Mestre em Economia pela Universidade Estadual de Maringá. Professor do departamento de economia da Universidade Estadual do Norte do Paraná. Brasil. Brasil. Endereço eletrônico: alessandrogb@uenp.edu.br

5. Doutor em Sociologia pela Universidade Federal do Paraná (UFPR). Professor do departamento de pedagogia da Universidade Estadual do Norte do Paraná. Brasil. Endereço eletrônico: aoki@uenp.edu.br

6. Para saber sobre o histórico do regime de metas, ver: http://www.bcb.gov.br/pt-br/#!/n/sismetas