Vol. 38 (Nº 16) Año 2017. Pág. 23

Victor LOVATO 1; Poueri do Carmo MÁRIO 2

Recibido:05/10/16 • Aprobado: 13/11/2016

RESUMO: Este estudo teve como objetivo desenvolver um modelo para a avaliação de risco de clientes de uma instituição financeira que desejam contratar operações de crédito rural destinadas às pessoas físicas. Considerando as etapas de elaboração de um modelo Credit Scoring, utilizou-se o modelo de Regressão Logística, para uma amostra de 702 contratos, entre contratos liquidados no prazo contratado e contratos em atraso, até fevereiro de 2015. No final, o modelo encontrado apresentou um acerto geral de aproximadamente 70% na etapa de validação, o que sugere que o modelo final possui uma aceitável assertividade. |

ABSTRACT: This study aimed to develop a model for risk assessment of customers of a financial institution wishing to contract rural credit operations targeted to individuals. Considering the steps of preparing a credit scoring model, we used the logistic regression model to a sample of 702 contracts, contracts settled between the contracted term and overdue contracts until February 2015. At the end, the model presented found a general arrangement of about 70% in validation step, which suggests that an acceptable final model assertiveness. |

Considera-se crédito rural o suprimento de recursos financeiros, por instituições de Sistema Nacional de Crédito Rural (SNCR), como banco privados, públicos, cooperativas, sociedade de crédito, financiamento e investimento, para aplicação exclusiva nas finalidades e condições estabelecidas no Manual de Crédito Rural (MCR), regulado pelo Banco Central do Brasil [BACEN] (2015).

Pela natureza dos serviços de intermediação financeira prestados, as instituições financeiras bancárias estão sujeitas a riscos inerentes a atividade, como o risco de crédito, o risco de mercado, o risco operacional, entre outros, segundo BACEN (2015), agravados pelos riscos característicos do setor agropecuário, como fatores climáticos, excesso de safra e políticas governamentais (STUCHI, 2003), quando da contratação de operações no segmento de crédito rural.

A necessidade de controle e gerenciamento do risco de forma eficaz e a baixo custo fez com que as instituições financeiras desenvolvessem e aperfeiçoassem instrumentos para esse fim. Entre as técnicas utilizadas estão os Credit Scoring, que são modelos estatísticos usados como ferramenta na previsão da inadimplência de pessoas físicas e insolvência das jurídicas (Magalhães, Barros & Mário, 2010).

Considerando que os modelos quantitativos já têm uso consolidado na análise de crédito de instituições financeiras tradicionais, conforme citado por Magalhães, Barros e Mário (2010), esta pesquisa assumiu a premissa de que há variáveis específicas para o segmento de crédito rural que podem ser consideradas no modelo de Credit Scoring a fim de se obter maior acurácia na análise de risco de crédito para a concessão de crédito rural para pessoas físicas por uma instituição financeira de abrangência nacional.

Consequentemente, surgiu como problema desta pesquisa a seguinte questão: quais variáveis podem ser usadas em um modelo de Credit Scoring com a finalidade de avaliação de concessão de crédito rural?

O objetivo geral deste trabalho foi identificar e analisar as variáveis que podem orientar a construção de um modelo de Credit Scoring para a análise de risco de crédito para a concessão de crédito rural para pessoas físicas por uma instituição financeira de abrangência nacional e seus objetivos específicos foram: (1) Identificar e selecionar as possíveis variáveis a serem utilizadas no modelo, a partir de levantamentos em bibliografia e estudos prévios; (2) Propor um modelo de Credit Scoring a partir das variáveis selecionadas; (3) Verificar a consistência e acurácia do modelo proposto.

Segundo Resende (2014), o setor creditício exerce um papel importante no crescimento econômico de um país. Quando este setor aumenta a disponibilidade de crédito, ele estimula o consumo. Por outro lado, uma desaceleração do nível de crédito também pode sugerir cenário de mudanças econômicas como aumento das taxas de juros.

O crédito representa uma importante fonte de recursos para o financiamento às pessoas físicas, em especial nas situações de descasamento dos prazos de recebimento da renda e pagamento das despesas (Santos & Famá, 2007).

De acordo com Brigham, Gapenski e Ehrhardt (2001), a disponibilização de crédito por parte de empresas e instituições financeiras é um importante impulsionador da atividade econômica, por disponibilizar recursos financeiros às pessoas físicas para o financiamento de suas necessidades permanentes e eventuais.

Avançando no processo de concessão de crédito, Mário (2002) destaca que a decisão de disponibilizar certo valor ou recurso a um agente tomador, com a correspondente promessa de sua devolução em data futura previamente acordada, incita a dúvida quanto à capacidade de pagamento do tomador. Essa questão deve ser respondida por meio de uma avaliação numa análise de concessão de crédito, a fim de se verificar o potencial atual e o futuro de recursos do agente analisado, comparativamente ao montante de recursos solicitados e seus encargos.

2.1. Risco de Crédito

Para Caouette, Altman e Narayanan (1999, p 1) “o risco de crédito é a mais antiga forma de risco nos mercados financeiros. Se podemos definir crédito como ‘a expectativa de uma quantia em dinheiro, dentro de um espaço de tempo limitado’, então o risco de crédito é a chance de que esta expectativa não se cumpra”.

Para Francisco (2006), no que tange o gerenciamento do risco de crédito, a tomada de decisão pode ser classificada como um processo complexo, no qual é necessário um avaliador de crédito experiente, conhecimento do produto, metodologia adequada normas da instituição concessora e a utilização de técnicas e mecanismos para decisão adequada.

Segundo Caouette, Altman e Narayanan (1999, p.98), “para atingirem seus julgamentos subjetivos, os executivos de crédito são auxiliados por diversas técnicas analíticas de avaliação da probabilidade de que uma empresa ou pessoa atenda às obrigações de um determinado crédito”.

2.2. Modelos de Credit Scoring

Para Lewis (1992), a história do Credit Scoring é curta. Cita que muitos gestores de crédito buscaram uma maneira de reduzir o processo de análise de crédito a uma fórmula numérica.

Com a maior velocidade do desenvolvimento da informática, a partir dos anos 70, a abordagem estatística baseada na pontuação de propostas de crédito ganhou força, no segmento de financiamento ao consumidor, como um dos métodos mais importantes de auxílio à tomada de decisão para grandes volumes de propostas de crédito para pessoas físicas e jurídicas (Santos, 2012).

Os modelos tradicionais de Credit Scoring consistem na atribuição de pesos estatisticamente predeterminados a atributos dos solicitantes, a fim de gerar um escore de crédito. Ao final, se o escore for favorável, quando comparado a um valor de corte, então a solicitação deve ser aprovada (Caouette, Altman & Narayanan, 1999).

Os trabalhos acerca do modelo de Credit Scoring tiveram como objetivo avaliar indivíduos, clientes novos ou não, que tiveram suas solicitações de crédito aprovadas. Os especialistas em crédito, com base nos scores pré-determinados, revisam o histórico e a qualidade do crédito dos clientes a fim de reduzir a probabilidade de inadimplência (Abdou & Pointon, 2011) e atribuem aos clientes a classificação de bom ou mau cliente (Sicsú, 2010).

Existem vários métodos estatísticos usados para o desenvolvimento de Credit Scoring entre eles a Análise Discriminante, a Regressão Logística e as Redes Neurais Artificiais, como citado por Couette, Altman e Narayanan (1999), entretanto, neste trabalho, foi apresentada a Regressão Logística.

Primeiramente, esta pesquisa classifica-se como descritiva, visto que teve o objetivo de descrever as características de determinada população ou fenômeno (Gil, 2008).

Em seguida, esta pesquisa se caracteriza como quantitativa, conforme Michel (2009), visto que foi utilizada a quantificação tanto das modalidades de coleta de informações quanto no tratamento dessas, por meio de técnicas estatísticas.

Para o desenvolvimento deste Estudo de Caso, buscou-se na Instituição todas as informações necessárias, através de observação participante indireta, para compreender melhor a política de crédito adotada pela instituição, bem como as etapas do processo de avaliação e concessão de crédito aos seus clientes.

A base de dados disponibilizada pela Instituição Financeira apresentou as seguintes informações históricas: 6.030 contratos do segmento Crédito Rural PF adimplidos, entre fevereiro de 2014 e fevereiro de 2015, e 704 contratos inadimplidos, ou seja, cujos tomadores não efetuaram o pagamento das obrigações após 90 dias do vencimento, estando inadimplentes em fevereiro de 2015, totalizando 6.734 contratos.

Assim, na base disponibilizada, a proporção de contratos adimplidos é de 89,5% versus 10,5% inadimplidos. Para a definição do modelo, partiu-se da avaliação desses dois grupos distintos (adimplidos e inadimplidos).

Em razão do elevado número de variáveis qualitativas, algumas com poucas observações em cada categoria, utilizou-se toda a amostra selecionada inicialmente, composta por 500 registros, divididos em dois grupos de 250 registros, na etapa de Calibração. Posteriormente, constituiu-se uma amostra adicional, formada por outros 202 registros, divididos em dois grupos de 101 registros, com a finalidade de Validação. Assim, a proporção foi aproximadamente 70%-30%, para as etapas de Calibração e Validação, respectivamente.

Além da variável dependente, probabilidade de inadimplência do cliente, foram selecionadas 23 variáveis independentes. Essas variáveis foram enquadradas em sociodemográficas e específicas, descritas na TABELA 1 e TABELA 2, respectivamente.

TABELA 1 - Variáveis Sociodemográficas

Código |

Descrição |

IDADE |

Idade do cliente. |

SEXO |

Gênero do cliente (masculino ou feminino). |

EST_CIVIL |

Estado civil do cliente (casado, divorciado/separado, solteiro, viúvo ou outros). |

GRAU_INSTRUCAO |

Grau de instrução do cliente (analfabeto, ensino fundamental completo, ensino médio completo, curso superior/pós-graduação). |

IMOVEIS |

Se o cliente possui, ou não, algum imóvel. |

VEICULOS |

Se o cliente possui, ou não, algum veículo. |

REGIAO |

Região onde se localiza a Unidade da Federação onde o cliente aplicará os recursos (Norte, Nordeste, Centro-Oeste, Sudeste ou Sul). |

RENDA_BRUTA |

Salário bruto mensal do cliente. |

RENDA_LIQUIDA |

Salário líquido mensal do cliente. |

OCUPACAO_ PRINCIPAL |

Ocupação principal do cliente (empregado, conta-própria, empregador, trabalhador não remunerado ou outros). |

OCUPACAO_NAO_ COMPROVADA |

Ocupação não comprovada, declarada pelo cliente (sim ou não). |

RELACIONAMENTO_ COM_OUTRA_IF |

Se o cliente possui, ou não, relacionamento com outra Instituição Financeira. |

Fonte: elaborado pelo autor

TABELA 2 - Variáveis Específicas

Código |

Descrição |

LINHA_CREDITO |

Linha de crédito pretendida pelo cliente. |

PRAZO_CONTRATO |

Prazo do contrato, em dias, pretendido pelo cliente. |

VALOR_CONTRATO |

Valor do contrato pretendido pelo cliente. |

ATIVIDADE |

Atividade desenvolvida pelo cliente. |

PRODUTO |

Produto a ser produzido pelo cliente. |

PROJECAO_ PRODUCAO |

Projeção da variação da produção para o ano seguinte, conforme o MAPA. |

PROJECAO_ EXPORTACAO |

Projeção da variação das exportações, por produto, para o ano seguinte, conforme o MAPA. |

PROJECAO_ CONSUMO |

Projeção da variação do consumo, por produto, para o ano seguinte, conforme o MAPA |

EVOLUCAO_HIST_ PRODUCAO |

Variação histórica da produção, a partir de 1998, calculada pelo IBGE. |

VARIACAO_ HIST_VBP |

Variação histórica do Valor Bruto da Produção (VBP), a partir de 2000, calculada por: IBGE, FGV, Conab e Cepea/Esalq/USP. |

PRECIPITACAO_ HIST |

Índice pluviométrico médio mensal, em milímetros, a partir de 1961, calculado pelo INMET. |

Fonte: elaborado pelo autor

Para análise dos dados, foi utilizada a análise estatística Regressão Logística. Todas as análises estatísticas foram executadas no software IBM SPSS Statistic for Windows, versão 22.0.

A Regressão Logística é uma técnica muito utilizada para o desenvolvimento de modelos estatísticos, de acordo com Hair et. al. (2009). Esta técnica apresenta a vantagem de não exigir os pressupostos normalmente requisitados por outros métodos, como Análise Discriminante. Ela é usualmente aplicada em análise de dados com resposta binária ou dicotômica e consiste em relacionar, através de um modelo, a variável resposta (variável dependente binária) com fatores que influenciam, ou não, a probabilidade de ocorrência de determinado evento (variáveis independentes).

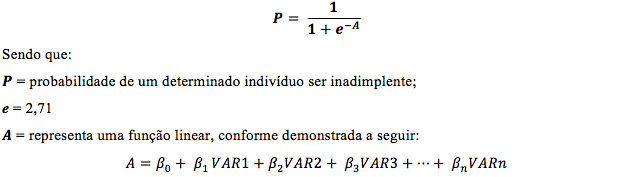

A escolha da Regressão Logística ocorreu por que se acredita que esta técnica seja mais adequada para operacionalizar (implantar e administrar), tornando a avaliação do gestor de crédito, que muitas vezes não apresenta conhecimento de Microsoft Excel e estatística, mais coerente (Sicsú, 2010). Matematicamente, a probabilidade de inadimplência de cada cliente foi calculada pela seguinte equação:

A definição do melhor modelo parte da estimativa dos parâmetros, seguida da definição das variáveis que farão parte do modelo, encerrando com a análise da significância da equação encontrada. As etapas seguintes consistem em testar a qualidade do modelo, bem como testar sua qualidade preditiva.

Um método bastante utilizado para estimação de parâmetros em inferência estatística é o de Máxima Verossimilhança – MV (Mingoti, 2013). Esse modelo seleciona os coeficientes que tornam os valores observados mais prováveis de terem ocorrido (Field, 2009). Os valores estimados serão aqueles que maximizarão esta função e que são obtidos derivando-a, em relação a cada parâmetro encontrado, depois se igualando as expressões finais a zero.

Como forma de escolher as variáveis mais significativas para a discriminação no modelo este estudo empregará o método Forward, o qual segundo Hair et. al. (2009) é um método de seleção de variáveis para a inclusão no modelo de regressão, que começa sem qualquer variável no modelo e então acrescenta variáveis com base em sua contribuição na previsão.

Na regressão logística, é utilizada a Estatística de Wald para testar a significância da equação estimada (Hair et. al., 2009) e fornece a significância estatística de cada coeficiente estimado, de modo que o teste de hipótese pode ocorrer como acontece na regressão múltipla.

Quanto à avaliação da qualidade do modelo, optou-se por utilizar o Teste de Razão de Verossimilhança e, como medida de adequação de ajuste o Teste de Hosmer e Lemeshow e o teste da Curva de ROC.

O teste de Razão de Verossimilhança (RV) - baseia-se no Princípio de Máxima Verossimilhança (MV). Na regressão logística, o teste de RV é baseado nas diferenças entre os logaritmos da função verossimilhança para os modelos com e sem restrição, e avalia se o valor de log-verossimilhança é suficientemente grande para concluir que as variáveis retiradas são importantes para o modelo (Semedo, 2009).

No Teste Hosmer e Lemeshow sugere-se que o intervalo de 0 e 1 seja dividido em intervalos mutuamente exclusivos, comparando-se, em seguida, as frequências esperadas e as observadas em cada grupo. Neste teste, considera-se a hipótese nula de que as classificações realizadas pelo modelo, ou seja, as classificações previstas sejam iguais às observadas. Dessa maneira, trata-se de um teste no qual se avalia a qualidade do ajuste do modelo final. (Resende, 2014).

A análise da área sobre a curva Receiver Operating Characteristic (ROC) dos modelos baseia-se nas definições de sensitividade e especificidade. Sensitividade para ser entendida como a capacidade de identificar os maus créditos, enquanto que a especificidade é a capacidade de identificar os bons créditos (Sicsú, 2010).

Hosmer e Lemeshow (2000) sugeriram alguns pontos de cortes e a interpretação dos mesmos para a avaliação das curvas ROC, conforme TABELA 3.

TABELA 3 - Descrição de Pontos de Cortes Propostos por Hosmer e Lemeshow

Ponto de Corte |

Descrição |

ROC = 0,5 |

Sugere sem poder discriminante |

0,7 ≤ ROC < 0,8 |

Aceitável poder discriminante |

0,8 ≤ ROC < 0,9 |

Excelente poder discriminante |

ROC ≥ 0,9 |

Excepcional poder discriminante |

Fonte: Adaptado de Hosmer e Lemeshow, 2000

Ao testar todas as variáveis da base de dados, através do método de estimação da Regressão Logística, obteve-se a primeira versão da equação. Neste primeiro momento, foram necessários 7 passos até alcançar um modelo com resultados satisfatórios.

Pela elaboração do modelo de regressão logística binária foi possível verificar os fatores que contribuem para a adimplência com a instituição financeira. Das 23 variáveis independentes disponíveis e testadas no modelo, foram incluídas as seguintes variáveis, além da constante: idade, sexo, grau de instrução, ocupação principal, ocupação não comprovada, linha de crédito e prazo do contrato.

TABELA 4 - Modelo de Regressão Logística e Estatísticas

|

Coefic. |

S.E. |

Estatís. Wald |

Graus de Liberd. |

Sig. |

Idade (em anos) |

-.021 |

.008 |

6.892 |

1 |

.009 |

Sexo (feminino) |

.598 |

.271 |

4.869 |

1 |

.027 |

Grau de Instrução (Analfabeto/Ens. Fund. Incompleto) |

|

|

21.938 |

3 |

.000 |

Ens. Fund. Completo |

.478 |

.478 |

1.002 |

1 |

.317 |

Ens. Méd. Completo |

.237 |

.412 |

.330 |

1 |

.566 |

Ens. Superior Completo/Pós-Gra. |

-.812 |

.433 |

3.513 |

1 |

.061 |

Ocupação Principal (Empregado) |

|

|

15.820 |

4 |

.003 |

Conta-Própria |

-.619 |

.406 |

2.321 |

1 |

.128 |

Empregador |

-.808 |

.368 |

4.822 |

1 |

.028 |

Outros |

.230 |

.406 |

.320 |

1 |

.571 |

Não remunerado |

-.031 |

.572 |

.003 |

1 |

.957 |

Ocupação Não Comprovada (Sim) |

-.470 |

.238 |

3.919 |

1 |

.048 |

Linha de Crédito (Outros) |

|

|

26.742 |

3 |

.000 |

Custeio Agr. PF |

-.117 |

.366 |

.102 |

1 |

.749 |

Custeio Pec. PF |

.276 |

.333 |

.689 |

1 |

.407 |

Custeio Pec. PF - Semiárido |

1.932 |

.460 |

17.627 |

1 |

.000 |

Prazo do Contrato (dias) |

.002 |

.001 |

7.013 |

1 |

.008 |

Constante |

.535 |

.775 |

.477 |

1 |

.490 |

Fonte: elaborada pelo autor

Observa-se, pela TABELA 4, que a variável Idade apresenta um sinal negativo do coeficiente estimado indicando que, de acordo com esse modelo, clientes mais velhos tendem a ser mais adimplentes em empréstimos do segmento de Crédito Rural.

Apesar da variável Prazo do Contrato ser aquela que apresenta o menor impacto na Inadimplência do cliente, devido ao valor do seu coeficiente, a mesma indica que, quanto maior o prazo do contrato, maiores são as chances para a inadimplência.

Para a interpretação das variáveis categóricas que foram incluídas no modelo, Sexo, Grau de Instrução, Ocupação Principal, Ocupação Não Comprovada e Linha de Crédito, deve-se levar em consideração a categoria de referência para a interpretação da variável (Gonçalves, 2005). Com isso, a avaliação do efeito particular de uma categoria deve ser feita em comparação com a categoria de referência daquela variável.

Como medida da qualidade do ajuste do modelo, por meio do Teste de Hosmer e Lemeshow, obteve-se como resultado, uma estatística Qui-Quadrado igual a 7,245 e um p-value de 0,510. O resultado leva-se a não rejeição da hipótese nula. Esse resultado é favorável para os objetivos do estudo.

Quanto à qualidade preditiva do modelo, avaliado pela Curva ROC, verifica-se que a área sob a curva corresponde ao valor de 0,76, demonstrando um aceitável poder de discriminação.

Os resultados obtidos pelo modelo de regressão logístico proposto, durante a etapa de Calibração classificou corretamente 72,8% dos clientes adimplentes e 63,6% dos clientes inadimplentes, obtendo percentual total de acertos de 68,2%.

Para a validação final do modelo ajustado, a área sob a curva ROC, foi correspondente a 0,75, concluindo-se que o modelo tem uma capacidade razoável para discriminar os clientes adimplentes dos inadimplentes.

Na amostra de teste, o modelo classificou corretamente 76,2% dos clientes adimplentes e 63,3% dos inadimplentes, sendo a porcentagem total de acertos de 69,8%.

Desta forma, considerando os valores da área sob a curva ROC e dos percentuais de acertos na amostra de teste, com base nos parâmetros que foram apresentados neste trabalho, fica comprovada a validade do modelo e sua capacidade para discriminar os adimplentes dos inadimplentes, de forma aceitável, segundo a escala da TABELA 3.

O objetivo desta pesquisa foi propor um modelo de avaliação de risco de crédito voltado para o segmento de crédito rural para pessoas físicas, utilizando como base de dados os contratos liquidados dentro do prazo, no período entre fevereiro de 2014 e fevereiro de 2015, e os contratos inadimplentes, em fevereiro de 2015, em conjunto com informações específicas do setor de agronegócios, presentes na literatura pesquisada.

A base de dados finalizada para o desenvolvimento deste estudo iniciou com 6.734 contratos, sendo utilizados 702 contratos para o trabalho, divididos igualmente entre clientes adimplentes e clientes inadimplentes.

O método escolhido para seleção das variáveis foi o forward stepwise e a equação da regressão do modelo logit desenvolvido apresentou 7 variáveis: a) idade; b) sexo; c) grau de instrução; d) ocupação principal; e) ocupação não comprovada; f) linha de crédito; e g) prazo do contrato. As variáveis selecionadas registraram um alto poder de predição na diferenciação dos dois grupos avaliados, clientes adimplentes e clientes inadimplentes.

Os resultados do teste de Wald indicam que os coeficientes estimados para essas variáveis foram estatisticamente significativos. O resultado da Curva ROC também foi considerado estatisticamente satisfatório. No final, o modelo encontrado apresentou um acerto geral de aproximadamente 70% na validação, o que sugere que o modelo final possui uma aceitável assertividade.

Abdou, H. A. & Pointon, J. (2011). Credit Scoring, Statistical Techniques and Evaluation Criteria: a review of the literature. Intelligent Systems in Accounting, Finance and Management, 18, 59-88.

Banco Central do Brasil (2015). Recuperado em 12 julho, 2015, de http://www.bcb.gov.br/pt-br/paginas/default.aspx.

Brigham, E. F., Gapenski, L. C. & Ehrhardt, M. C. (2001). Administração financeira: teoria e prática. São Paulo: Atlas.

Cauoette J. B., Altman E. I. & Narayanan P.(1999). Gestão do risco de crédito: o próximo grande desafio financeiro (1ª ed). Rio de Janeiro: Qualitymark.

Field, A. (2009) Descobrindo a estatística usando o SPSS (2ª ed). Porto Alegre: Artmed.

Francisco. J. R. S. (2006). Risco de crédito em cooperativas: um estudo de caso no segmento das instituições de ensino superior. Dissertação de Mestrado, Faculdade de Estudos Administrativos de Minas Gerais, FEAD, Belo Horizonte, MG, Brasil.

Gil, A. C. (2008). Métodos e Técnicas de Pesquisa Social (6ª ed). São Paulo: Atlas.

Gonçalves, E. B. (2005). Análise de risco com uso de modelos de regressão logística, redes neurais e algoritmos genéricos. Dissertação de Mestrado, Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo. São Paulo, SP, Brasil.

Hair, J, Jr., Black, W. C., Babin, B. J., Anderson, R. E. & Tatham, R. L. (2009). Análise multivariada de dados (6ª ed). Porto Alegre: Bookman.

Hosmer, D. W. & Lemeshow, S. (2000). Applied Logistic Regression. New York: Wiley.

Lewis, E. M. (1992). An Introduction to Credit Scoring. San Rafael: Fair Isaac and Co. Inc.

Magalhães, P. A., Barros, L. C. & Mário, P. C. (2010). Desenvolvimento de um modelo de credit scoring para uma cooperativa de crédito de Minas Gerais. Anais do Encontro Brasileiro de Pesquisadores em Cooperativismo, Brasília, DF, Brasil, 21.

Mário, P. C. (2002). Contribuição ao estudo da solvência empresarial: uma análise de modelos de previsão – estudo exploratório aplicado em empresas mineiras. Dissertação de Mestrado, Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, SP, Brasil.

Michel, M. H. (2009). Metodologia e pesquisa científica em ciências sociais. 2ª ed. São Paulo: Atlas.

Mingoti, S. A. (2013). Analise de dados através de métodos de estatística multivariada: uma abordagem aplicada. Belo Horizonte: Editora UFMG.

Resende, L. C. B. (2014). Um modelo para avaliação de risco em uma cooperativa de crédito: um estudo de caso do Sicoob Nossacoop. Tese de Doutorado, Universidade Federal de Minas Gerais, Belo Horizonte, MG, Brasil.

Santos. J. O. (2012). Análise de Crédito: empresas, pessoas físicas, varejo, agronegócio e pecuária (5ª ed). São Paulo: Atlas.

Santos. J. O. & Famá. R. (2007). Avaliação da aplicabilidade de um modelo de credit scoring com variáveis sistêmicas e não-sistêmicas em carteiras de crédito bancário rotativo de pessoas físicas. Revista de Contabilidade Financeira, 44, 105-117.

Semedo, D. P. V. (2009). Credit Scoring: aplicação da regressão logística vs redes neurais artificiais na avaliação do risco de crédito no mercado Cabo-verdiano. Dissertação de Mestrado, Instituto Superior de Estatística e Gestão de Informação da Universidade Nova de Lisboa, Lisboa, Portugal.

Sicsú, A. L. (2010). Credit Scoring: desenvolvimento, implantação e acompanhamento. São Paulo: Blucher.

Stuchi, L. G. (2003). Quantificação de risco de crédito: uma aplicação do modelo creditrisk+ para financiamento de atividades rurais e agroindustriais. Dissertação de Mestrado, Escola Superior de Agricultura Luiz de Queiroz, Universidade de São Paulo, Piracicaba, SP, Brasil.

1. Mestrando em Administração – Caixa Econômica Federal – vilovato@yahoo.com.br

2. Doutor em Ciências Contábeis – UFMG – poueri@gmail.com