Vol. 38 (Nº 61) Año 2017. Pág. 2

Laura G. ZÚÑIGA-Feria 1; Gabriel Alberto AGUDELO-Torres 2; Luis Ceferino FRANCO-Arbeláez 3; Luis Eduardo FRANCO-Ceballos 4

Recibido: 17/08/2017 • Aprobado: 20/09/2017

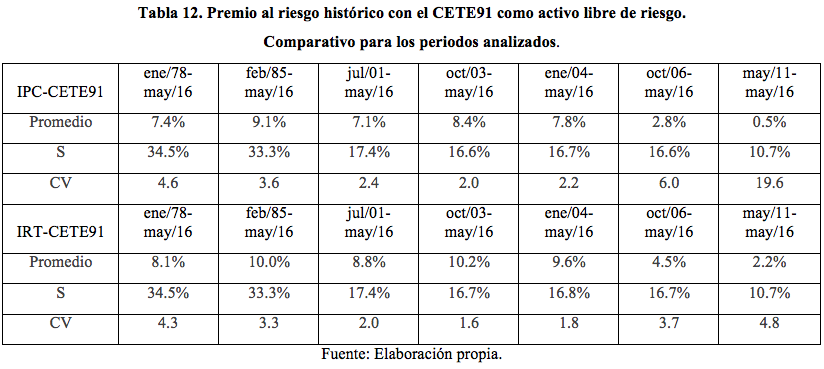

RESUMEN: Ante la ausencia de mediciones de acceso público en México para el premio al riesgo del mercado de capitales, y con base en los hallazgos de Fernández (2009), en este artículo se presenta la valuación empírica de este premio al riesgo histórico (PRH) a partir de las diferentes medidas de retorno del mercado de capitales y de los activos considerados libres de riesgo en este país. Usando información mensual anualizada en la definición usual para el PRH, en función de los certificados de deuda gubernamental, se calcula un valor mayor al utilizar el Índice de Rendimiento Total (8.1%) en comparación con el Índice de Precios y Cotizaciones (7.4%) de la Bolsa Mexicana de Valores. Este valor aumenta hasta más del 10% al emplear el Bono a diez años como activo libre de riesgo. Se comprueba que dicho premio cambia en función del periodo de análisis, siendo el premio más bajo y de mayor dispersión cuando se emplean los últimos cinco años para calcularlo. |

ABSTRACT: In the absence of public data of the historical risk premium (HRP) for México´s capital market, and based on the opinions of Fernández (2009), this paper presents an empirical valuation of this HRP using the different benchmarks used to measure de capital market return and the risk free assets in this country. Employing monthly annualized data in the usual methodology for the premium computation, that´s with the T-Bills, we measure a higher value of the HRP with the Total Return Index (8.1%) versus the IPC stock exchange index (7.4%) from the Bolsa Mexicana de Valores. This value increases to more than 10% if using the ten years T-Bill as the risk free asset. We prove that the HRP changes with the time period analyzed, resulting in a lower and more disperse value when calculated with the information from the last five years. |

La cuantificación del riesgo en inversiones ha sido una de las preocupaciones centrales de los investigadores y operadores en finanzas (Franco y Franco, 2005). De forma específica, el premio al riesgo del mercado de capitales es el rendimiento esperado del mercado accionario, en exceso a la tasa libre de riesgo. Su valor es una parte importante en los modelos de valoración de activos de capital, además de ser una medición fundamental al evaluar el nivel de aversión al riesgo y en la determinación del costo de capital de una empresa, para las decisiones de ahorro e inversión de los individuos y para la planeación presupuestal de los gobiernos.

Aunque la idea básica detrás de su medición es clara, no existe consenso acerca de las variables específicas, ni de la metodología a utilizar en su cálculo. Esto puede generar una amplia gama de valores estimados, y en cierto nivel de incertidumbre al utilizar este valor como parte integral de la toma de decisiones de inversión en general, y de financiamiento corporativo, en particular.

En este artículo se estima el premio al riesgo histórico para el mercado mexicano de capitales, a través de las distintas variables que suelen utilizarse para su cálculo como aproximaciones al rendimiento del mercado de capitales y a la tasa libre de riesgo, y con diferentes horizontes temporales de análisis.

Los resultados obtenidos reafirman el hecho de que el PRH cambia en función del periodo de tiempo utilizado en su medición, siendo más disperso en los últimos cinco años. Se percibe una sub-valoración de esta prima cuando se utiliza el Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores (BMV), en comparación con el Índice de Rendimiento Total. Se utilizan, por primera vez en un análisis de este tipo, los índices compuestos elaborados por la BMV y publicados en 2006, encontrando con ellos una medición de mayor representatividad del mercado mexicano de capitales.

Después de esta Introducción, en la Sección 2, se realiza una revisión de la literatura más reciente con respecto a la medición del PRH; luego, en la Sección 3, se hace un análisis descriptivo de las variables involucradas en los cálculos. Finalmente, en la Sección 4, se revisan los resultados obtenidos y se ofrecen algunas conclusiones que pretenden ayudar a un mejor cálculo de este premio en México.

Como plantea Fernández (2009), el premio al riesgo del mercado de capitales se puede definir como la diferencia entre el retorno de las acciones y el retorno de los títulos de deuda emitidos por el gobierno del país, que son nominalmente libres de riesgo.

Salomons y Grootveld (2003) comprueban empíricamente, con información hasta el año 2001, que el premio al riesgo es mayor en los mercados emergentes en comparación con las economías desarrolladas. Además, encuentran distribuciones sesgadas y no normales en el premio de los mercados emergentes, por lo que recomiendan mantener la atención en el riesgo de pérdida (downside risk) y no en el riesgo total (desviación estándar).

Fernández (2009) establece que existe un premio histórico y un premio esperado que, de no distinguirse, pueden generar problemas al inversionista. Además, existen también un premio exigido y otro premio explícito, que difieren de los dos anteriores. Concluye que no hay consenso con respecto a la magnitud del premio, ni en la manera de calcularlo, anotando que diversos inversores pueden tener distintos premios exigidos y esperados.

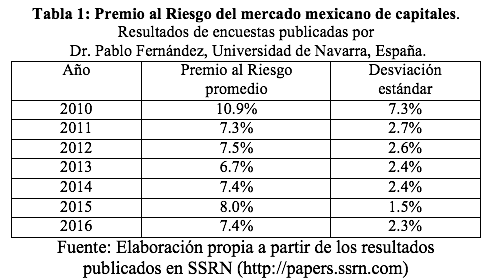

Fernández, P. (2004) indica que el premio al riesgo histórico se suele utilizar como valor estimado del premio esperado en el futuro. Desde el año 2009, dicho autor publica los resultados de una encuesta que realiza anualmente entre profesores de finanzas y de economía, analistas y gestores de empresas, y resultados de los artículos de investigación y de las páginas de internet de diversas empresas y universidades de todo el mundo. En un estudio reciente (Fernández, Ortiz y F. Acín, 2016), ofrecen el valor estimado del premio al riesgo para el mercado mexicano (Tabla 1), a partir de la opinión de 103 encuestados, que resulta en valores que van desde el 3% hasta el 15%, con promedio de 7.4% y desviación estándar de 2.3%. En contraste con estos valores, Damodaran (2009) estima para México un premio al riesgo de 12.55% para el periodo 1976-2001, con desviación estándar de 8.28%.

Es más difícil estimar el premio histórico en mercados emergentes que en mercados desarrollados, ya que hay menor disponibilidad de la información pasada, los valores son más volátiles que los de un mercado desarrollado y maduro, y en muchos casos han existido periodos de transición para las variables involucradas en el cálculo. Damodaran (2009) asegura que existen graves problemas en aquellos mercados cuya información histórica no alcanza a cubrir 10 años, inclusive declara que:

“El premio al riesgo histórico para los mercados emergentes puede aportar anécdotas interesantes, pero claramente no debe utilizarse en los modelos de riesgo y rendimiento” (Damodaran, 2009, p. 312).

Las diferencias entre los valores estimados del premio al riesgo son consecuencia del hecho de que el premio histórico cambia dependiendo de cómo fue calculado y del periodo de tiempo utilizado para dicho cálculo.

En cuanto a la metodología, ésta obedece a las variables utilizadas como aproximaciones a la tasa libre de riesgo y al retorno del mercado. Jones y Wilson (2005) especifican que, para el cálculo del premio al riesgo del mercado de capitales, cualquier título de deuda emitido por el gobierno de un país se puede utilizar como activo libre de riesgo, aunque anota que en la práctica se utilizan con mayor frecuencia los certificados de corto plazo de 1 y 3 meses y los bonos de largo plazo de 10 y 20 años.

A este respecto, Damodaran (2009) puntualiza que el certificado de corto plazo no tiene riesgo de precio, mientras que el bono de largo plazo puede verse afectado por los cambios en las tasas de interés a lo largo del tiempo; por lo que dependiendo del uso que se dará al premio al riesgo estimado, se debería utilizar el certificado para un premio al riesgo de un año, y el bono para el premio al riesgo en un horizonte mayor, ya que el bono provee retornos mejor predecibles en comparación con la reinversión a largo plazo en certificados, que genera un riesgo adicional de reinversión (renovación).

Generalmente, utilizar los certificados de corto plazo como activo libre de riesgo genera un premio mayor en comparación con los bonos de largo plazo. En las economías emergentes como la mexicana, los bonos gubernamentales de largo plazo son relativamente recientes; en el periodo de 2001 a 2006 se emitieron por primera vez los bonos de 10, 20 y 30 años, por lo que la información histórica es escasa.

Con respecto a la cartera de mercado utilizada, debe utilizarse un índice ponderado, con una larga historia y que cubra la mayor proporción posible de los instrumentos cotizados en el mercado de capitales. Por ejemplo, para el mercado norteamericano se suele utilizar el S&P 500; sin embargo, en México se utiliza el Índice de Precios y Cotizaciones (IPC) como lo expone López-Herrera (2000). Sin embargo, diversos análisis empíricos cuestionan al IPC como una aproximación del mercado mexicano de capitales, Sansores-Guerrero (2008).

López-Herrera (2000) sugiere la importancia de una adecuada definición de la cartera del mercado mexicano, al realizar una comparación del riesgo sistemático derivado del IPC y del Índice México (INMEX), dos indicadores del comportamiento del mercado mexicano de capitales.

Sansores-Guerrero (2008) concluye que el uso del CAPM no es pertinente en los mercados emergentes, por las características de éstos, ya que distorsiona el funcionamiento del mercado de valores. En México particularmente, existen otros factores de riesgo a tomarse en cuenta como la inflación, la inseguridad y el clima político, lo que llevaría al uso de un modelo múltiple. Entre sus conclusiones está que el premio al riesgo de la cartera de mercado, representada por el IPC, es menor al que teóricamente se debería observar, por lo que rechaza la hipótesis de una relación directa entre riesgo y rendimiento. Afirma que la prima de riesgo que paga el mercado mexicano, tomando a los Cetes como el activo libre de riesgo, es relativamente baja.

Por su parte, Valdemar de la Torre Torres y Martínez Torre Enciso (2013) comprueban la falta de eficiencia financiera del IPC, y los costos de oportunidad que esto conlleva al utilizar este índice en la administración activa de portafolios de inversión:

“A pesar de la falta de eficiencia, los portafolios de mercado deben utilizarse como un punto de partida o referencia neutral para los modelos de administración activa de portafolios. Sin embargo, es necesario observar que los resultados logrados partirían de una definición financieramente ineficiente en sus proporciones de inversión de equilibrio, lo cual podría llevar a costos de oportunidad observables en la definición de los niveles de inversión w* óptimos para cada inversionista”. (p. 244)

Así mismo, afirman que el IPC no puede considerarse como “referencia neutral” del comportamiento bursátil. Por su parte, Zúñiga Feria (Artículo aprobado y en espera de ser publicado en la revista Estocástica: Finanzas y Riesgo) comprueba que el IPC no es una cartera eficiente, utilizando el universo de Fondos de Inversión de Renta Variable como portafolios de inversión que representan la diversidad de estilos de inversión en México.

Damodaran (2009) cuestiona qué tanto retroceder en el tiempo para tomar los valores históricos de las variables utilizadas en el cálculo del premio al riesgo. En los mercados desarrollados hay profesionales que utilizan datos desde 1792, 1871 o 1926. La justificación para estos periodos tan grandes está en el supuesto de que es probable que el nivel de aversión al riesgo de un inversionista promedio cambie a través del tiempo, por lo que valores históricos ofrecen un valor actualizado. Sin embargo, las críticas a este procedimiento afirman que esto lleva a un premio esperado menos pertinente para el momento actual, ya que los valores históricos muy antiguos son menos confiables, además de que el comportamiento del mercado cambia constantemente a través del tiempo.

Salomons y Grootveld (2003) comprueban que el premio al riesgo en los mercados emergentes varía a través del tiempo, como consecuencia de los ciclos económicos más que por la existencia de cambios estructurales en los mercados de capitales. Ameur, Gnégné y Jawadi (2013) confirman que el premio al riesgo en los mercados emergentes representados por México e India varía con el tiempo, y que la crisis del 2008 incrementó su volatilidad. Duarte, Ramírez y Sierra (2013) en su análisis del efecto tamaño en los mercados Latinoamericanos, utilizando al IPC como cartera de mercado y una tasa libre de riesgo promedio de 0.32% mensual (calculada a través de la metodología de J.P. Morgan), muestran que el premio por riesgo es mayor al asumir menores riesgos no diversificables, lo que es contrario a la teoría del CAPM. En cuanto al periodo de tiempo utilizado para el análisis, dependerá de las condiciones económicas en cada uno de los países, ya que de eso depende la tasa de financiamiento promedio del gobierno y su volatilidad.

Damodaran (2009) pone de manifiesto el problema del sesgo de supervivencia que existe en la información bursátil, y cómo puede resultar en premios históricos mayores a los esperados.

Como plantean Elton, Gruber y Blake (1996), el sesgo de supervivencia es la tendencia a excluir de los estudios de desempeño, porque ya no existen, las empresas que han fracasado. Por la falta de persistencia del nivel promedio del riesgo de inversión en la cartera de mercado, no se satisface el supuesto de un premio al riesgo estable a través del tiempo, entonces existe sesgo de supervivencia en las mediciones del mercado ya que las series accionarias de las corporaciones que subsisten durante todo el periodo de estudio son las que se toman en cuenta, desechando aquellas que no sobrevivieron, y así a los mercados más riesgosos.

El sesgo de supervivencia impacta al premio histórico haciéndolo mayor que el premio esperado, aun cuando se dé por hecho la existencia de racionalidad y se incorporen otros factores de riesgo en el comportamiento de los precios de las acciones.

Para mitigar el sesgo de supervivencia, se puede calcular el premio al riesgo en un corte transversal de varios mercados de capitales a lo largo de un periodo de tiempo suficientemente largo (Dimson, Marsh y Staunton, 2003 y 2006).

La Bolsa Mexicana de Valores elabora diferentes índices bursátiles, de los que el Índice de Precios y Cotizaciones (IPC) es el más popular para el análisis empírico de información, aunque no es el mejor según López-Herrera (2000). En cuanto al activo libre de riesgo, en México existen tres emisores de títulos de deuda considerados libres de riesgo: el Gobierno Federal, el Instituto para la Protección al Ahorro Bancario (IPAB) y el Banco de México (Banxico). De los títulos emitidos por el Gobierno Federal, a través de Banxico como su agente financiero, hay diferentes certificados de corto plazo y bonos de largo plazo que podrían utilizarse como “el” instrumento libre de riesgo.

En este artículo se utiliza como cartera de mercado cuatro índices bursátiles diferentes: el IPC, el Índice de Rendimiento Total (IRT), y dos índices compuestos publicados por la BMV en 2006: el IPC CompMx y el IRT CompMx. Estos dos índices se utilizan por primera vez en un análisis de este tipo. Con respecto al activo libre de riesgo, se utilizan dos certificados de deuda: el CETE con plazo de 91 días y con plazo de 28 días; así como tres bonos de tasa fija de largo plazo: 10, 20 y 30 años.

El objetivo de este artículo es encontrar las diferencias y los beneficios de utilizar cada una de estas variables en el cálculo del premio al riesgo histórico (PRH) para el mercado mexicano de capitales, identificando cuál es el óptimo a utilizar.

A continuación, se presenta la metodología utilizada y la descripción de las variables involucradas en el análisis empírico del PRH mexicano.

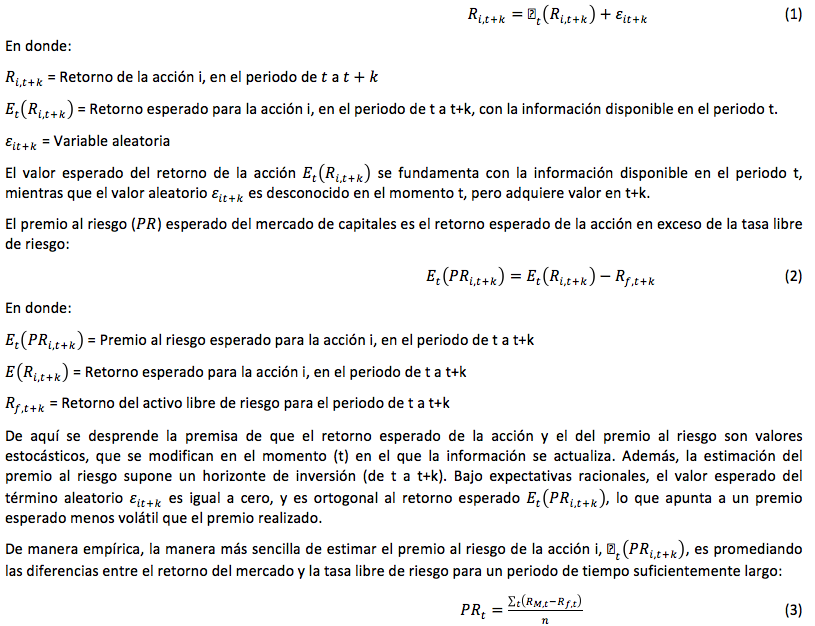

De acuerdo con Duarte y Rosa (2015), el retorno de una acción (R) se puede descomponer en dos partes: su retorno esperado y un término aleatorio:

Los resultados a partir de este método son muy difíciles de mejorar, considerando el desempeño de su capacidad predictora afuera de la muestra utilizada, como plantean Welch y Goyal (2008), aunque su gran limitación consiste en que es una síntesis de los valores pasados que supone un comportamiento similar hacia el futuro, es decir, que este valor promedio se mantendrá constante o que se moverá muy lentamente resultando en una mínima variación de su valor a lo largo del tiempo. Por lo tanto, es de suma importancia determinar hasta qué momento en el pasado se debe tomar en cuenta al calcular el promedio histórico.

A continuación, se describen las variables utilizadas en el cálculo del premio al riesgo histórico.

En la teoría moderna de portafolios de inversión, una tasa libre de riesgo es aquella que ofrece como rendimiento una inversión que no conlleva riesgo de crédito. Con esta característica, en la literatura se utilizan con frecuencia los títulos de deuda gubernamental, ya sea el certificado con plazo de un mes o el bono de diez o veinte años. De ambos tipos de títulos, se considera de mayor riesgo el de largo plazo a consecuencia de la incertidumbre en las finanzas públicas mientras mayor sea el número de años involucrados.

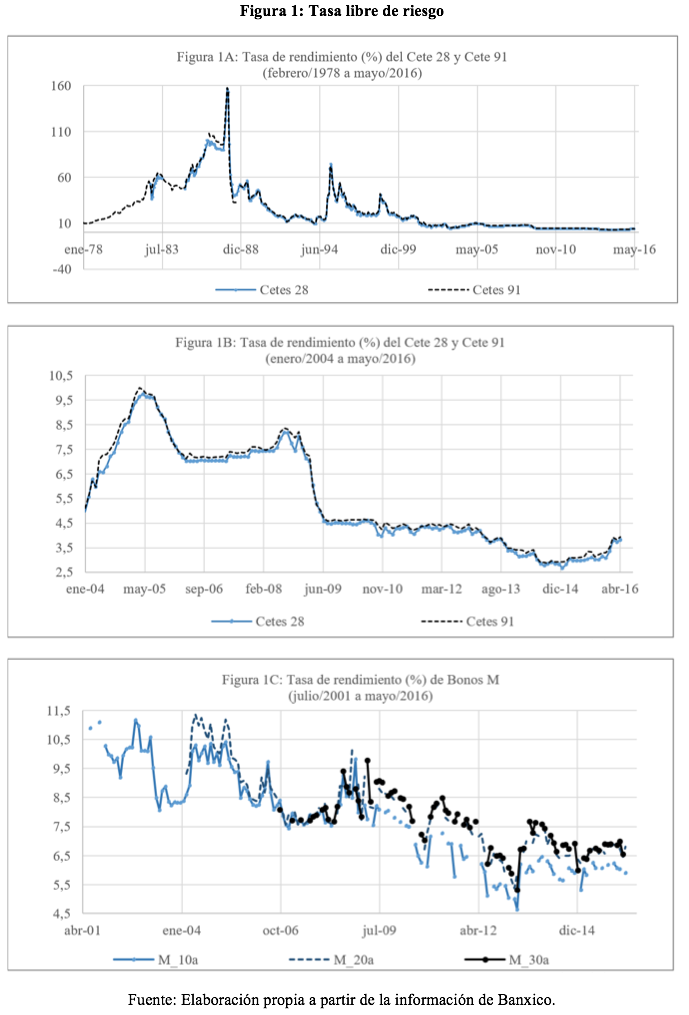

En México, los periodos de inestabilidad macroeconómica, alta inflación y constantes devaluaciones del tipo de cambio vinculadas a diversas crisis en la balanza de pagos y a los altos niveles de deuda externa, limitaron el desarrollo del mercado de deuda nacional. El certificado de corto plazo documentado como el primero en emitirse en México es el Certificado de la Tesorería de la Federación (CETE) con plazo de 91 días, emitido por el Gobierno Federal, vio la luz en enero de 1978; posteriormente, en septiembre de 1982, se inició la emisión de los CETEs a 28 días. El CETE con plazo de un año se emitió hasta 1990. Los CETEs son bonos cupón cero, que cotizan a descuento, y constituyen el mecanismo fundamental del mercado de dinero en México.

La subasta de colocación de estos instrumentos se realiza cada martes, por lo que existen al menos 4 emisiones diferentes al mes; para este trabajo se tomó la tasa promedio ponderada, exenta de impuestos, proporcionada por el Banxico. Aunque es claro que las tasas de rendimiento de los CETEs a 28 y a 91 días siguen un comportamiento a la baja y muy similar entre ambas (Figura 1A y 1B), se utilizaron como dos variables diferentes con base en la distinta longitud de sus series históricas. Hay que subrayar que, al anualizar las tasas de los certificados de corto plazo, se está introduciendo un riesgo de reinversión.

En lo referente a los bonos gubernamentales de largo plazo, el primero emitido en México a tasa fija fue el Bono M en enero de 2000, y actualmente se emiten a 3, 5, 10, 20 y 30 años. Son bonos que pagan intereses cada 182 días, a una tasa que permanece constante a lo largo de su vida y que está determinada desde el momento de su emisión. Los de mayor plazo son relativamente recientes: el de plazo de 10 años en 2001, a 20 años en 2003 y de 30 años en 2006. En función de las necesidades de fondeo del Gobierno Federal, la emisión de estos bonos no es todos los meses, por lo que se utiliza para este artículo la tasa de rendimiento promedio ponderada, exenta de impuestos, proporcionada por el Banxico (Figura 1C). De las tasas, la de mayor magnitud es la del bono a 30 años, congruente con el mayor riesgo por plazo en estos instrumentos de vencimiento en el largo plazo. De manera similar a los CETEs, las tasas de los bonos de largo plazo muestran una tendencia a la baja a lo largo de su vida.

Para este artículo se utilizó como tasa libre de riesgo (![]() ) el promedio del log-rendimiento mensual de cada uno de los instrumentos descritos anteriormente, anualizado, para la totalidad del periodo con información disponible para cada uno, y que cubre de enero de 1978 a mayo de 2016.

) el promedio del log-rendimiento mensual de cada uno de los instrumentos descritos anteriormente, anualizado, para la totalidad del periodo con información disponible para cada uno, y que cubre de enero de 1978 a mayo de 2016.

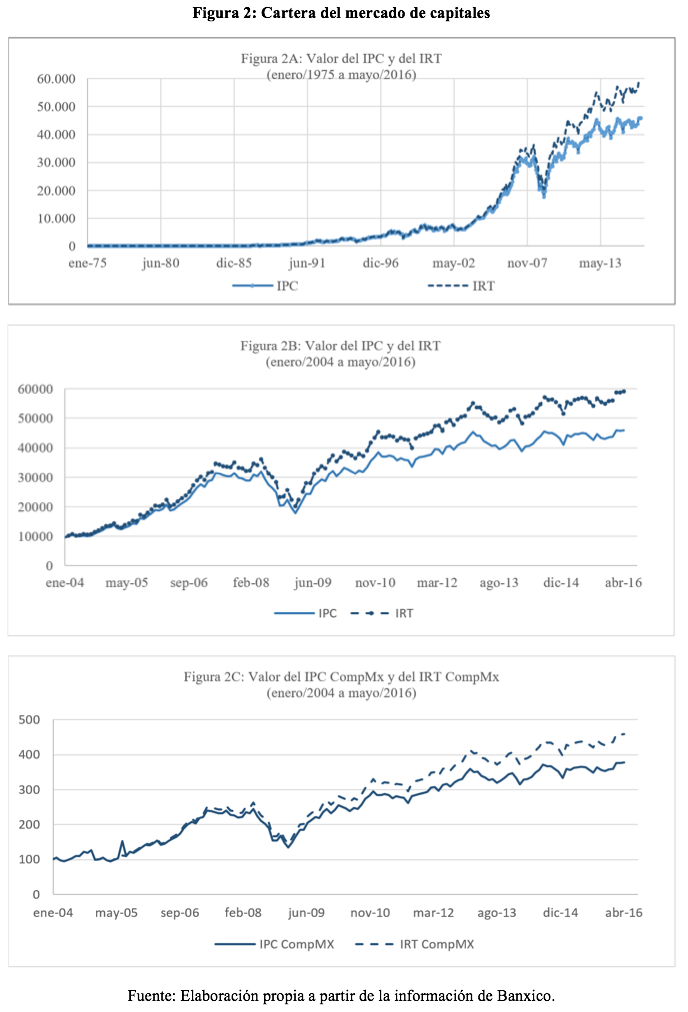

En México el Índice de Precios y Cotizaciones (IPC) elaborado por la BMV se considera como el indicador líder del mercado de capitales. Este índice utiliza los precios de las 35 series accionarias más bursátiles en la BMV (22.6% del total), y solo considera las ganancias de capital de cada emisora; es decir, es un índice de rendimiento simple, ponderando por el número de acciones de cada serie accionaria, inscritas en la Bolsa. Sus valores históricos se encuentran disponibles a partir de enero de 1975. Otro índice elaborado también por la BMV es el Índice de Rentabilidad Total (IRT), que utiliza la misma muestra y metodología que el IPC considerando además de las ganancias de capital, los eventos corporativos incluyendo dividendos en efectivo. El IRT se creó en julio de 2002, ya que antes de esa fecha comparte sus valores con el IPC, que desde ese momento dejó de ajustarse por dividendos. Se observa claramente (Figura 2A y 2B) el mayor rendimiento del mercado si se toma como indicador al IRT.

El Índice Compuesto del Mercado Accionario (IPC CompMx) es un indicador que refleja en forma amplia el comportamiento del mercado accionario mexicano, al incluir en su muestra a las 60 empresas más grandes y líquidas del mercado (38.7% del total), hecho que lo convierte en un índice más representativo del mercado. Este índice considera las emisoras líderes de la BMV en cuanto a operación y tamaño, incorporando en su cálculo el valor de mercado de las emisoras (ajustado por acciones flotantes, que son las acciones en circulación que funge como ponderador y determina la contribución de cada serie accionaria dentro de la muestra. Se publicó en 2006 y cuenta con valores desde diciembre de 2003 (Figura 2C).

El Índice Compuesto del Mercado Accionario de Rendimiento Total (IRT CompMx) incorpora todos los eventos corporativos, incluyendo los dividendos en efectivo, empleando la misma muestra que el IPC CompMx, y con información pública a partir de diciembre de 2004.

Para este artículo se utilizaron como representaciones de la cartera de mercado los cuatro índices anteriormente descritos, utilizando el log-rendimiento mensual, anualizado, para el periodo adecuado a la información disponible del activo libre de riesgo utilizado.

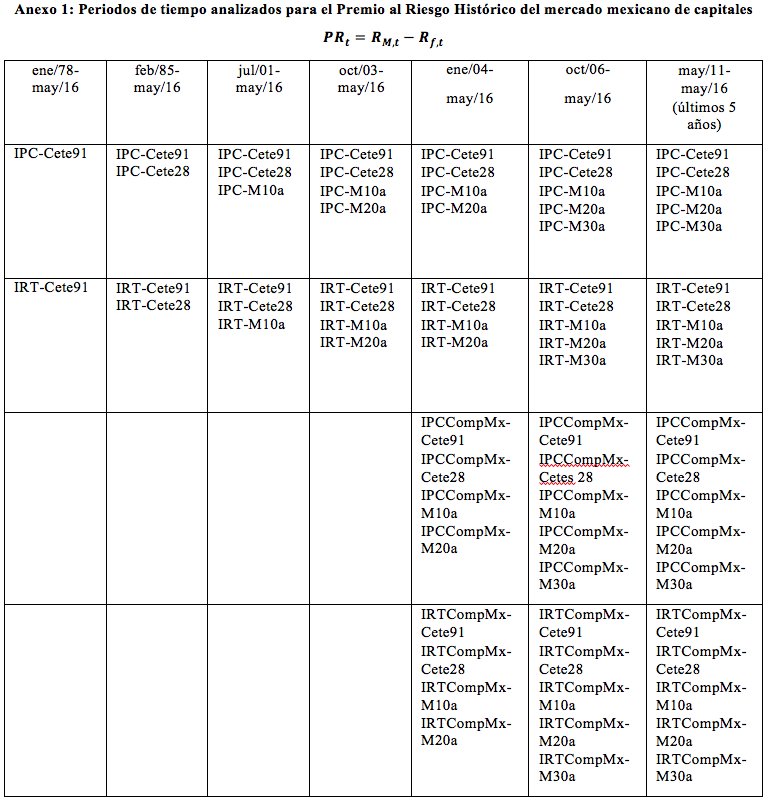

Las series utilizadas tienen diferente horizonte temporal; en particular los índices bursátiles IPC e IRT son los que poseen información más antigua, desde enero de 1975. Por lo tanto, al utilizar cualquiera de estos dos índices como cartera de mercado se tomó el periodo de estudio en función de la disponibilidad de información para el instrumento libre de riesgo: empezando en enero de 1978 al utilizar el CETE91, en septiembre de 1982 con el CETE28, a partir de julio 2001, octubre 2003 y octubre de 2006 cuando se tomó el Bono M a 10, 20 y 30 años, respectivamente. Al trabajar con los índices bursátiles compuestos, el periodo de análisis se fijó de acuerdo con la información disponible para estos; es decir, a partir de enero de 2004 para el IPC CompMx y de enero de 2005 para el IRT CompMx.

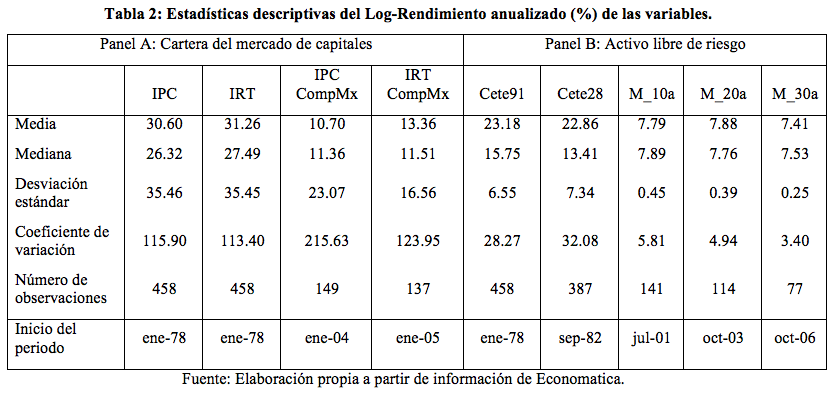

A través de las estadísticas descriptivas básicas (Tabla 2), se constata que históricamente el IPC y el IRT presentan valores de rendimiento promedio mayores que los índices compuestos, de manera similar al comportamiento de las tasas de los títulos de deuda gubernamental, que son menores conforme su emisión se realizó a partir del año 2000. Este comportamiento en las tasas está vinculado a la conducta de los mercados globales de capitales, ya que los mercados emergentes iniciaron una racha de altos rendimientos a partir de la década de los 90, y a la política monetaria del banco central mexicano, que sistemáticamente ha reducido su tasa de fondeo interbancario desde su autonomía en 1995 como un medio de control de la inflación.

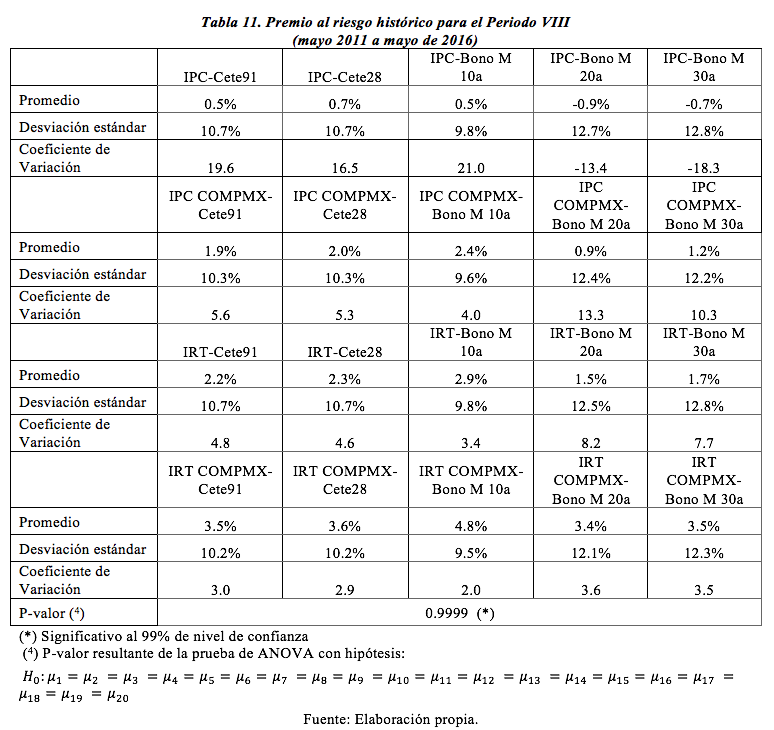

A continuación, se presenta el premio al riesgo histórico (PRH) calculado para el mercado mexicano de capitales. El cómputo se realizó conforme a la ecuación (3) para los cuatro índices de la BMV, combinando cada uno con los cinco títulos de deuda gubernamental, de acuerdo con el periodo de tiempo en donde ambas variables involucradas cotizaron (Anexo 1).

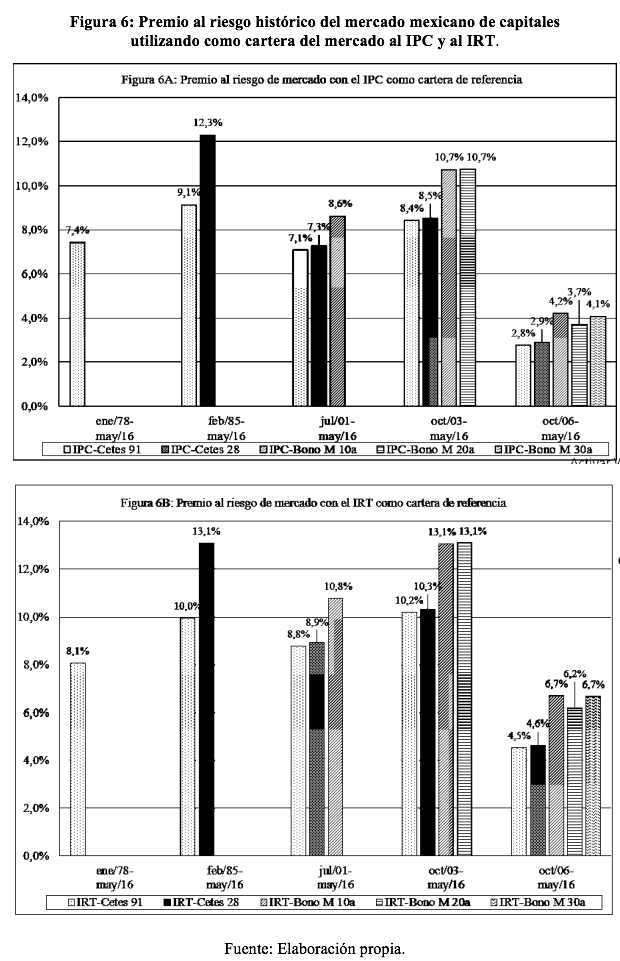

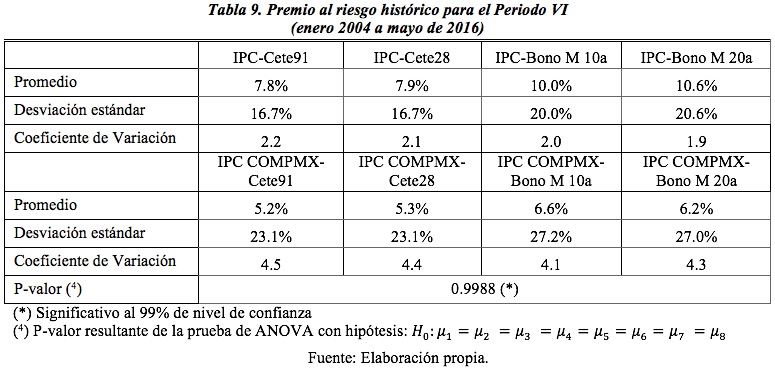

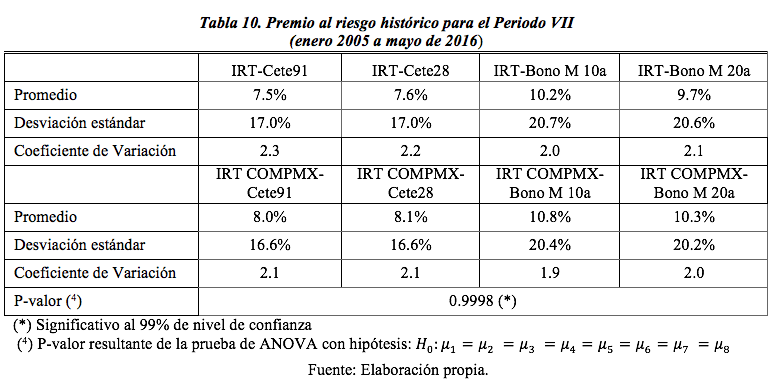

Al trabajar con el IPC y el IRT como carteras de mercado, se analizaron 5 periodos con diferentes fechas de inicio y todos finalizando en mayo de 2016. Cada inicio de periodo coincide con la fecha de emisión de los distintos activos considerados libres de riesgo: el Periodo I parte de enero de 1978, el II desde febrero de 1985, el III inicia en julio de 2001, el IV a partir de octubre de 2003 y por último el periodo V que inicia en octubre de 2006. De los índices compuestos: el IPC CompMx empieza su serie en enero de 2004, lo que define el periodo VI, y el IRT CompMx desde enero de 2005 que es el inicio para el periodo VII. Por último, se estableció un periodo, el VIII, que comprende los últimos 5 años de información (mayo 2011 a mayo 2016).

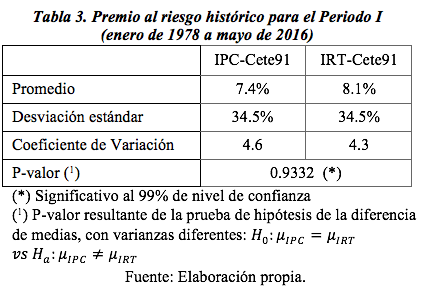

Bajo el criterio del PRH con mayor cantidad de información histórica, está el calculado con el IPC y el IRT como carteras del mercado de capitales y del CETE91 como activo libre de riesgo (Tabla 3). Este periodo cubre de enero de 1978 a mayo de 2016. Ya que el IRT incluye el rendimiento por dividendos, es fácil entender que su PRH sea mayor (8.1%) al calculado con el IPC (7.4%), y con similar dispersión, aunque ambos PRH promedio son estadísticamente iguales, al 99% de nivel de confianza.

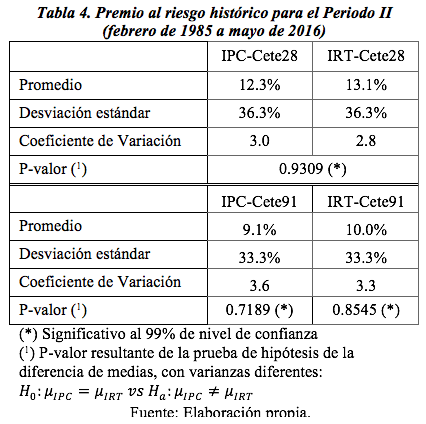

Si se toma como activo libre de riesgo al CETE28, el periodo de análisis comprende de febrero de 1985 a mayo de 2016. Con este cómputo se obtiene (Tabla 4) un mayor premio promedio con el IRT (13.1%) que con el IPC (12.3%), en comparación con el PRH calculado con el CETE91. Aunque el IRT ofrece mayor premio, esta tasa promedio es significativamente igual a la que ofrece el IPC (P-valor de 0.93).

El PRH en ese periodo, calculado con el CETE91, es mayor que el correspondiente en el Periodo I (Figura 6A y 6B), y estadísticamente igual al calculado con el CETE28 (P-valor de 0.7189 para el IPC y de 0.8545 para el IRT). Estos valores más altos parecen ser resultado de haber eliminado el periodo de menor crecimiento de la BMV (Figura 2A), que fue anterior a 1985.

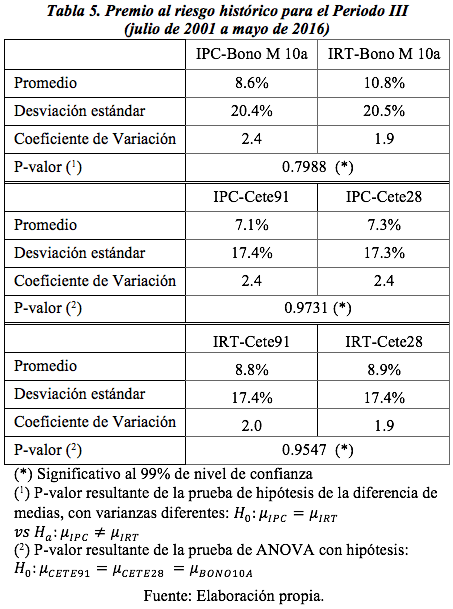

El Bono M a 10 años se emitió por primera vez en julio de 2001, de manera que para utilizarlo como activo libre de riesgo se analiza el periodo a partir de esa fecha y hasta mayo de 2016. Consistentemente con los resultados anteriores, el IRT produce mayor premio promedio (10.8%) en comparación con el del IPC (8.6%) (Tabla 5), aunque resultan estadísticamente iguales (P-valor de 0.7988).

El PRH en este periodo, calculado con el CETE91 y CETE28, produce valores inferiores al que se ofrece con el Bono M 10A para ambas carteras de mercado (Figura 6A y 6B). A través del método de Análisis de Varianza (ANOVA) con ![]() se comprobó que el PRH promedio para el IPC, calculado con los tres activos libres de riesgo, se pueden considerar estadísticamente iguales (P-valor de 0.9731), así como también para los computados con el IRT (P-valor de 0.9547).

se comprobó que el PRH promedio para el IPC, calculado con los tres activos libres de riesgo, se pueden considerar estadísticamente iguales (P-valor de 0.9731), así como también para los computados con el IRT (P-valor de 0.9547).

Es evidente que la dispersión del PRH es muy similar al calcularlo con el bono de largo plazo y con los certificados de corto plazo, aunque la volatilidad relativa (CV) es consistentemente mayor cuando se utiliza el IPC como cartera de mercado.

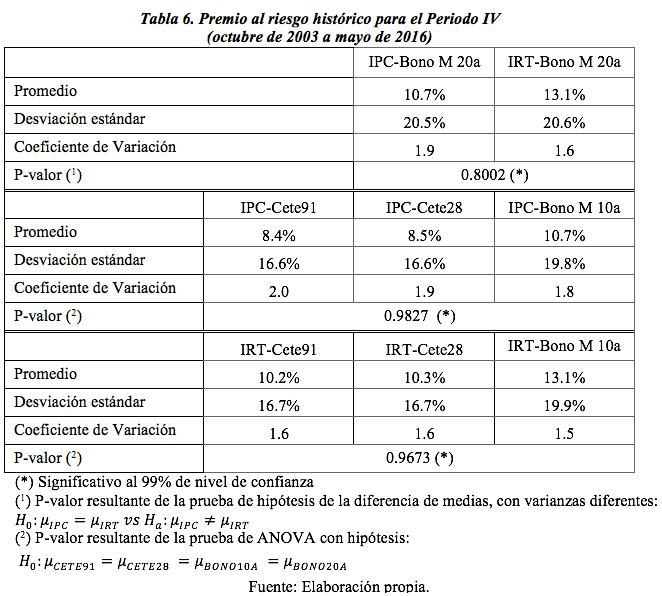

Para octubre de 2003, el banco central emite el Bono M a 20 años, por lo que a partir de esa fecha se puede analizar el PRH con respecto a dicho instrumento (Figura 6A y 6B). El patrón existente entre el premio promedio con el IPC (10.7%) y con el IRT (13.1%) se presenta nuevamente, con una diferencia de casi dos y medio puntos porcentuales (Tabla 6), la que se demuestra estadísticamente igual a cero (P-valor de 0.8002).

Para este periodo de análisis, siempre es menor la variación relativa del premio calculado con el IRT en comparación con la del IPC, aunque estadísticamente las tasas promedio son iguales, al 99% de nivel de confianza (P-valor de 0.9827 para el IPC y 0.9673 con el IRT).

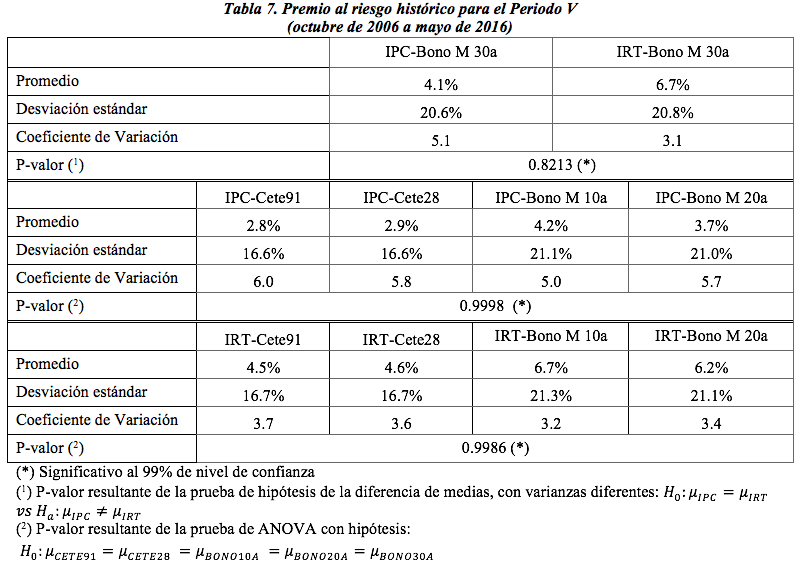

El último tipo de Bono M que emitió el Banxico fue el de 30 años en octubre de 2006. El PRH calculado con respecto este bono (Figura 6A y 6B) resulta ser muy similar al calculado con el Bono M a 10 años. Se repite el comportamiento del premio promedio con el IPC (10.7%) y con el IRT (13.1%), con una diferencia de casi dos y medio puntos porcentuales (Tabla 7), la que resulta estadísticamente igual a cero (P-valor de 0.8). Asimismo, el PHR promedio se confirma significativamente igual sin importar el activo libre de riesgo utilizado, tomando tanto al IPC (P-valor de 0.9998) como al IRT (P-valor de 0.9986), y siendo de menor volatilidad con este último índice bursátil.

Por otro lado, el PRH en este periodo es el menor (Figura 6A y 6B), sin importar el índice bursátil y el activo libre de riesgo empleados para su cálculo. Se realizaron pruebas de hipótesis para la diferencia entre estos premios promedio (Tabla 8) y se encontró alta probabilidad (entre el 20% y 27%) de que el premio en el periodo V que inicia en octubre de 2006 sea estadísticamente inferior al del periodo IV con inicio en octubre de 2003. Esto es por el efecto a la baja en la BMV posterior a la crisis financiera de 2008, y la menor tasa de fondeo interbancario de Banxico que alcanzó su mínimo de 3% en 2014.

Fuente: Elaboración propia

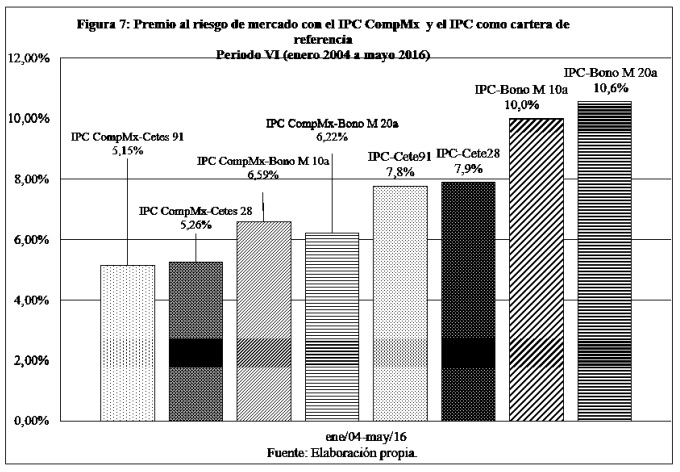

Se calculó el PRH para el periodo que inicia con el primer valor publicado para el índice compuesto elaborado por la BMV, el IPC CompMx, en enero de 2004. Es claro el comportamiento del premio promedio (Figura 7) al ser consistentemente menor cuando se utiliza este índice compuesto, en comparación con el IPC, lo que probablemente tiene origen en el mayor crecimiento de este índice (13.3%) en el Periodo VI que aquel alcanzado por el compuesto (10.7%); sin embargo, esta diferencia no aparece significativa según una prueba de igualdad de medias que se realizó, con un ANOVA en un sentido (Tabla 9) con un P-valor de 0.9988.

Se reitera la tendencia a un mayor premio promedio al utilizar los bonos de largo plazo como instrumentos libres de riesgo, con una mayor variación relativa (CV) para los índices compuestos.

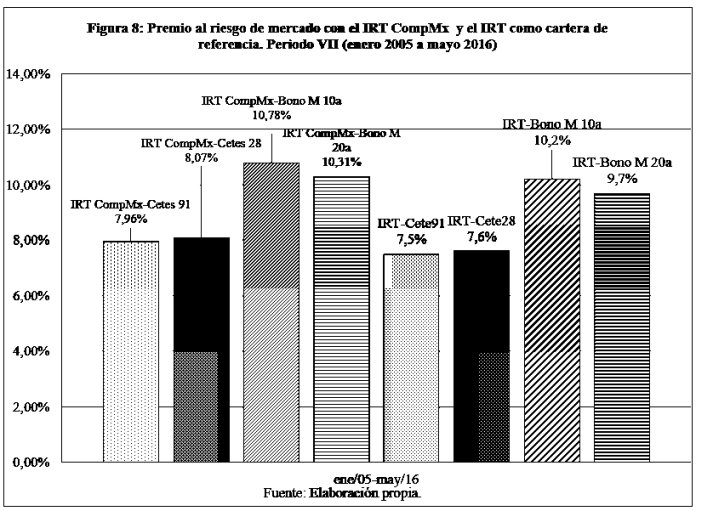

El último índice bursátil utilizado en este artículo para el cómputo del PRH, es el IRT CompMx, con primer valor disponible en enero de 2005.

A diferencia del IPC CompMx, el premio promedio calculado con el IRT CompMx resulta ser mayor (Figura 8) que su similar no compuesto, el IRT, lo que probablemente refleja el mucho mayor retorno promedio del índice compuesto IRT CompMx (13.4%) con respecto al IRT (7.5%) para el Periodo VII. Sin embargo, esta diferencia no resulta estadísticamente significativa (Tabla 10), aun cuando la dispersión relativa es muy similar para cada cálculo. Se ratifica el mayor PRH promedio con los bonos de largo plazo como instrumentos libres de riesgo, en comparación con los certificados de corto plazo, aunque su diferencia no resulta significativa.

Algunos críticos de la metodología del cálculo del PRH, como Damodaran (2009), argumentan que existe menor credibilidad en la información al analizar un periodo de tiempo más amplio ya que el comportamiento del mercado cambia a través del tiempo, lo que lleva a un estimado del premio al riesgo poco apropiado ante las condiciones actuales del mercado.

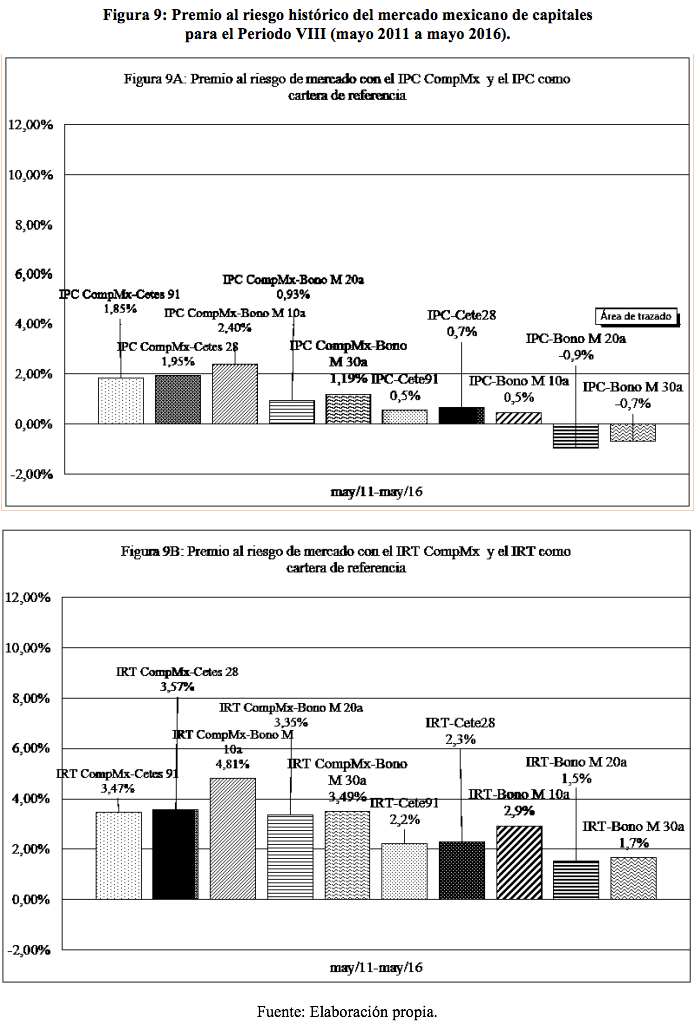

Dado que el nivel de aversión al riesgo cambia con el tiempo, se utiliza en el Periodo VIII los últimos 5 años de información histórica, de mayo de 2011 a mayo de 2016, utilizando los 4 índices bursátiles y los 5 títulos de deuda gubernamental (Figura 9).

Se observan varias pautas generales para el PRH promedio (Tabla 11):

Las conclusiones más importantes del análisis realizado al PRH en México se presentan a continuación:

Se propone utilizar como valor estimado para el premio al riesgo (PRE), un promedio ponderado del PRH otorgando mayor peso a los valores calculados con la historia reciente y menor al que contiene la historia total (Damodaran, 2009). Esto garantiza que se incorpore el nivel promedio actualizado de aversión al riesgo del inversionista, ya que éste cambia a través del tiempo, sin perder la información relevante de la creación de mercado. Para esto, se plantea analizar cuál de los cálculos realizados del PRH es el más conveniente y qué ponderaciones son las adecuadas. Una manera de realizar dicho análisis es comparar estos premios históricos con aquel que se obtendría del PRH del mercado de Estados Unidos de América, al que se le incorpora una sobretasa por riesgo país.

Ameur, H.B., Gnégné, Y. y Jawadi, F. (2013) Measuring time-varying equity risk premium in the context of financial crisis: do developed and emerging markets differ? Applied Economics Letters, 20(18), 1673-1677.

Damodaran, A. (2009). Equity risk premiums (ERP): Determinants, estimation and implications – A post-crisis update. Financial Markets, Institutions & Instruments, 18(5), 289-370.

Dimson, E., Marsh, P. y Staunton, M. (2003). Global evidence on the equity risk premium. Journal of Applied Corporate Finance, 15(4), 27-38.

Dimson, E., Marsh, P. y Staunton, M. (2006). The worldwide equity premium: A smaller puzzle. In R. Mehra (Ed.), Handbook of the Equity Risk Premium, Chapter 11. Elsevier, 2008, pages 467–514; AFA 2008 New Orleans Meetings Paper; EFA 2006 Zurich Meetings Paper. Retrieved from SSRN: http://ssrn.com/abstract=891620

Duarte D., J.B., Ramírez L., Z.Y. y Sierra S., K.J. (2013). Evaluación del efecto tamaño de empresa en los mercados bursátiles de América Latina. Ecos de Economía, 17(37), 5-28.

Duarte, F. y Rosa, C. (2015). The equity risk Premium: a review of models. Economic Policy Review, 21(2), 39-57.

Elton, E. J.; Gruber, M. J., y Blake, C. R. (1996). Survivor bias and mutual fund performance. Review of Financial Studies, 9(4), 1097-1120.

Fernández, P. (2004). Market risk premium: Required, historical and expected.

Fernández, P. (2009). Prima de riesgo del Mercado: histórica, esperada, exigida e implícita. Universia Business Review, (21), 56-65.

Fernández, P., Ortiz, A., y Fernández Acín, I. (2016). Market risk premium used in 71 countries in 2016: A survey with 6,932 answers. 1-16. Retrieved from SSRN: http://ssrn.com/abstract=2776636.

Franco, L. C., y Franco, L. E. (2005). El valor en riesgo condicional CVaR como medida coherente de riesgo. Revista Ingenierías Universidad de Medellín, 4(6), 43-54.

Jones, Ch. P. y Wilson, J. W. (2005). The equity risk Premium controversy. The Journal of Investing, 14(2), 37-43.

López-Herrera, F. (2000). ¿Es igual el riesgo sistemático al medir la beta del CAPM mediante dos indicadores diferentes del rendimiento del mercado?: estudio empírico en la Bolsa Mexicana de Valores. Contaduría y Administración, (197), 5-15.

Salomons, R. y Grootveld, H. (2003). The equity risk Premium: emerging vs. developed markets. Emerging Markets Review, 4(2), 121-144.

Sansores-Guerrero, E. (2008). El modelo de valuación de activos de capital aplicado a mercados financieros emergentes. El caso de México 1997-2006. Contaduría y Administración, (226), 93-111.

Valdemar de la Torre Torres, O. y Martínez Torre Enciso, M.I. (2013). ¿Han sido el IBEX35 y el IPC definiciones financieramente eficientes del portafolio de mercado? Contaduría y Administración, 58(4), 223-252.

Welch, I.; Goyal, A. (2008). A comprehensive look at the empirical performance of equity premium prediction. Review of Financial Studies, 21(4), 1455-1508.

1. Universidad Anáhuac México Norte. Email: lgzuniga@anahuac.mx

2. Instituto Tecnológico Metropolitano, Medellín, Colombia. Email: albertoagudelo@itm.edu.co

3. Instituto Tecnológico Metropolitano, Medellín, Colombia. Email: luisfranco@itm.edu.co

4. Instituto Tecnológico Metropolitano, Medellín, Colombia. Email: luisefranco@itm.edu.co