Vol. 38 (Nº 57) Año 2017. Pág. 2

LOGREIRA-VARGAS, Cristina Isabel 1; PAREDES-CHACÍN, Ana Judith 2

Recibido: 14/07/2017 • Aprobado: 10/08/2017

RESUMEN: El objetivo del artículo es analizar la estructura financiera de las pequeñas y medianas empresas (Pymes) exportadoras de Barranquilla – Colombia, para la definición de lineamientos que sustenten una política pública que facilite sus operaciones. La investigación tiene un enfoque racionalista crítico, de tipo descriptivo con un diseño no experimental longitudinal. Se determinó que el respaldo del Estado es necesario, como estrategia de apoyo para acceder a fuentes de financiamiento que fortalezcan la estructura financiera y el valor de las empresas. |

ABSTRACT: After the super economic cycle from 2002 to 2010, the mining industry is trying to re-emerge and recuperate the lost ground by implementing various productivity improvement and sustainability measures. Aspects related to redefining the Human Resource (HR) issues are yet to be considered vital and almost no evidence of research carried out in last 5-years. This paper is making an attempt to explore the human attributes, which are directly and indirectly affecting the organizational outcomes. |

En América Latina, las pequeñas y medianas empresas representan gran parte del tejido empresarial de los países, pero tienen diferentes dificultades principalmente financieras que les impiden tener un desarrollo óptimo de sus operaciones. En Latinoamérica cerca del 70% del Producto Interno Bruto PIB, es generado por grandes empresas mientras que en países miembros de la Organización para la Cooperación y el Desarrollo Económico (OCDE) estas sólo contribuyen con el 40%. El 60% restante es generado por las pequeñas y medianas empresas (Pymes) (OCDE, 2013).

Con respecto al caso Colombia, las micro, pequeñas y medianas empresas representan el mayor porcentaje del total de empresas que impulsan el crecimiento económico del país.

A pesar de que el gobierno de Colombia entendió la importancia de estas empresas, creó la ley 590 o Ley MIPYMES, para promover el desarrollo de estas, así como también creó la modalidad del microcrédito, si se compara las entidades financieras otorgadoras de estos con los productos como créditos de vivienda, de consumo y créditos comerciales, el monto financiado vía microcrédito Barranquilla-Colombia es prácticamente nulo. Mientras que para finales de la década del 2010 el crédito de vivienda representaba el 7%, el microcrédito sólo representaba 1% (Quevedo, 2011, 93). Este porcentaje de 1% se replica a nivel nacional y se ha mantenido hasta la actualidad según los reportes generados por la Superintendencia Financiera de Colombia.

Esta situación relacionada con las debilidades de los procesos de financiación, se derivan de las restricciones al crédito, así como de la falta de conocimiento de políticas públicas que respalden y viabilicen procesos de gestión para el financiamiento en el sector. Asimismo, se destacan aspectos que inciden como la poca formación profesional de su personal; escaso o nulo conocimiento sobre los medios mediante el cual el estado define procesos para la efectiva administración de recursos (entidades, autorizaciones, permisos), situación que reafirma las debilidades para acceder al sistema financiero, especialmente para aquellas empresas que no tienen mucho tiempo en el mercado.

Otros de los argumentos que vulneran el proceso, son los trámites administrativos y documentación exigida para acceder a una financiación, o no disponer de los registros contables financieros exigidos por el sistema bancario al momento para otorgar un crédito. Según Velandia et al (2016), existe un 70% de las microempresas en Barranquilla – Colombia que no cumple con la normatividad legal. Situación como la descrita, conlleva a que las empresas cubran sus requerimientos de financiamiento a través de los limitados recursos de sus fundadores o en su defecto recurran a fuentes costosas como el crédito extra bancario y el crédito con proveedores.

La no atención de los problemas que afectan las operaciones de las Pymes influye negativamente en la producción nacional, desestimulando el crecimiento económico. Asimismo, se convierte en un problema social en la medida que se realicen recortes de personal o liquidaciones de empresas ya que se estimula el crecimiento del desempleo en el país, los índices de consumo se reducen y se promueve la informalidad e inseguridad en las distintas ciudades del país.

En función de ello, poder analizar la estructura financiera de las pequeñas y medianas empresas (Pymes) exportadoras de Barranquilla – Colombia, como proceso clave de definición de lineamientos que sustenten una política pública que facilite las operaciones de estas empresas constituye el objetivo del artículo, para lo cual se analiza la estructura financiera y se fundamenta desde una perspectiva teórica, asimismo, se caracterizan las pymes en Latinoamérica, las normas y políticas que regulan su financiamiento, al igual que determinados lineamientos para la construcción de una política pública que soporte la estructura financiera de las pymes exportadoras de barranquilla.

Mucho se ha discutido sobre cuál debería ser la composición óptima de la estructura financiera de una empresa. Desde 1950 con las teorías clásicas sobre decisiones de financiación de Modigliani y Miller (1958), evaluaban el efecto que tenía la deuda sobre el costo de capital y la generación de valor en la empresa. Pero estas teorías tuvieron como base mercados perfectos los cuales, no existen en la realidad.

Posteriormente, surgieron teorías que tuvieron como base los mercados imperfectos que explicaban la estructura de capital, como son la teoría del Trade Off o de equilibrio estático a partir de Modigliani y Miller (1963), la tesis de irrelevancia de Miller (1977), la tesis de los contratos de Jensen y Meckling (1976, 1986), la tesis de la información asimétrica y, finalmente, la teoría de las señales enunciada por Ross (1977) y Leland y Pyle (1977). Todas estas teorías tienen en cuenta algunas deficiencias del mercado como son los impuestos que representan un beneficio tributario al permitirles ser excluidos de la base gravable.

En la actualidad una de las teorías que más explica el comportamiento de las empresas es la Teoría del pecking order (jerarquía de preferencias) (Myers y Maljub, 1984). La teoría establece que las empresas para financiar sus inversiones recurren en primer lugar a la autofinanciación, luego a la deuda de bajo riesgo con entidades financieras y en último lugar mediante la emisión de nuevas acciones. De esta se deriva la teoría de información asimétrica la cual sostiene que todas las empresas tienen información muy diferente en cuanto a oportunidades de inversión y los activos que poseen, así como también de los costos y riesgos en que cada empresa debe incurrir para financiarse.

Lo anterior, responde a la lógica del proceso de financiamiento con aquellas fuentes que no generan pagos adicionales por concepto de intereses en primer lugar y a medida que se agote esta posibilidad se recurre a financiación ajena, que si bien implica un costo por concepto de intereses también implica un beneficio tributario y en algún momento se llegará a finalizar el endeudamiento mediante el pago de la totalidad de la deuda adquirida. Como última, opción se considera la emisión de nuevas acciones o ingreso de nuevos socios, si bien representan la inyección de capital nuevo, es una financiación indefinida ya que no está definido en el tiempo si este socio se retirará o se mantendrá dentro de la empresa y se hace necesario pagarle dividendos.

Otra de las teorías acerca de la estructura financiera, es la tesis del resultado neto que según Monserrat & Bertrán (2013), implica una relación entre el valor de la empresa y la estructura financiera. Esta teoría sostiene que el valor de mercado de las acciones solo depende del volumen de los beneficios netos mientras que el valor de mercado de la empresa depende de su nivel de endeudamiento medido a través del cociente entre el volumen de endeudamiento y el patrimonio neto o recursos propios.

Independientemente de la teoría que explique el financiamiento de una empresa, se debe tener claro que la estructura financiera es la proporción que las fuentes de financiamiento (recursos propios= patrimonio; recursos ajenos= pasivo) ocupan o representan del total de activos de la empresa (Ochoa, 2009). Cada una de estas fuentes posee particularidades: los pasivos imponen a la empresa realizar una serie de pagos por concepto de intereses y amortización de capital mientras que los aportes de capital no tienen efecto en la liquidez de la empresa, ya que no existe la obligación de devolver o entregar dinero a los accionistas a menos que se decrete el pago de dividendos.

La evaluación de la estructura financiera se debe hacer a través de su efecto en la rentabilidad y la liquidez de la empresa en el corto y largo plazo. La rentabilidad de los activos se calcula considerando la utilidad generada por los activos, pero después de considerar el efecto de los gastos financieros y está condicionada a que la empresa logre las ventas esperadas, así como el control de sus costos y gastos, teniendo en cuenta las proyecciones realizadas. El rendimiento de los activos, después de impuestos, es igual al rendimiento de capital siempre que no haya pasivo. Por lo tanto, la única razón por la que estos, pueden ser diferentes es por la utilización de pasivo en la estructura financiera.

La primera condición para que el rendimiento del patrimonio sea mayor que el de los activos es que el costo promedio del financiamiento por deuda sea menor que el rendimiento de los activos, ambos expresados sobre la misma base: antes o después de impuestos. La segunda condición, es que la empresa tenga liquidez suficiente para cumplir los compromisos de pago (interés y capital) ocasionados por la deuda contratada.

Luego de analizar la estructura financiera en función del tiempo de vinculación de los recursos, parecería lógico pensar que la situación de equilibrio financiero de la empresa sea aquella en la que los elementos del activo no corriente se financien con recursos permanentes (recursos cuyo plazo de devolución también sea largo), y que los elementos del activo corriente, que son los que la empresa usa durante un corto período de tiempo, se financien con recursos cuyo plazo de devolución también sea corto (pasivo corriente). Lo anterior puede poner en peligro la liquidez de la empresa, ya que en el momento en que se produzca un desfase temporal entre los pagos y cobros procedentes del ciclo operativo de la empresa, esta podría entrar en una situación de insolvencia técnica o suspensión de pagos. Por tanto, la empresa debe mantener capitales permanentes superiores a la cantidad necesaria, no sólo para financiar el activo no corriente, sino también para hacer frente a los desfases temporales que se puedan producir entre los pagos y cobros (Fuentes et al, 2013).

Es importante destacar que una de las herramientas para analizar la estructura financiera, es mediante la utilización adecuada de razones para regular el desempeño de la empresa de un periodo a otro. Entre las razones consideradas para evaluar la estructura financiera de la empresa se encuentran el endeudamiento, leverage, rentabilidad del activo y del patrimonio, rotación de activos, márgenes de rentabilidad y liquidez. Todas estas razones, implican una comparación entre el financiamiento que tiene la empresa versus los resultados que está generando de tal manera, a través de estan se puedan identificar debilidades o fortalezas que permitan el crecimiento y desarrollo de las empresas.

La posibilidad de acceder al financiamiento constituye un factor clave para comprender el desarrollo, crecimiento y grado de creatividad e innovación que una empresa pueda llegar a tener. Las fuentes a las que puede acceder las grandes empresas no se comparan en ninguna medida con las disponibles para las pequeñas y medianas empresas en Latinoamérica. Según la OCDE (2013), el poder acceder al financiamiento continúa siendo limitado para un porcentaje importante de las pymes en América Latina: menos del 15% del crédito total en la región tiene como destino estas empresas, es decir, los instrumentos ofrecidos por el sector financiero no están respondiendo con la demanda del sector empresarial. Si bien los créditos otorgados en Latinoamérica se han incrementado, estos responden principalmente a los créditos de consumo y créditos hipotecarios.

En la actualidad se implementan estrategias innovadoras que responden a programas de apoyo al financiamiento de las Pymes de acuerdo con el sector, tamaño y tipo de empresa, los fondos para financiar innovaciones y exportaciones, o el apoyo no financiero para mejorar la gestión y cultura empresarial.

En el cuadro 1, puede evidenciarse como a través de las regulaciones existentes en algunos países en Latinoamérica se ha logrado avanzar en materia de financiamiento de las microempresas. En el caso de Uruguay, se desarrolló este tipo de políticas de manera tardía y se observa que en cada país se han creado una cantidad de organismos para ayudar a las pequeñas y medianas empresas acceder a recursos y ejecutar las políticas públicas establecidas por los gobiernos.

Cuadro No. 1

Regulaciones que rige el financiamiento de las Pymes de algunos países de América Latina

País |

Regulaciones para facilitar el acceso al financimiento |

Instituciones involucrada en la política de Financiamiento |

Bolivia |

|

|

Brasil |

|

|

Colombia |

|

|

Uruguay |

La Oficina de Planeamiento y Presupuesto de la presidencia se encarga de algunos programas vinculados al desarrollo productivo y empresarial como Uruguay Integra y Microfinanzas para el Desarrollo Productivo y Competitividad de Conglomerados y Cadenas Productivas. |

|

Elaboración propia (2016)

Según Naciones Unidas (2011) las áreas de intervención de las políticas definidas han sido: creación de empresas, acceso al financiamiento, asistencia técnica y capacitación, innovación y mejoras de gestión, aumento de las exportaciones, articulación productiva y compras públicas.

En la creación de empresas se han implementado programas para asistir a las pymes a través de incubadoras y centros de desarrollo empresarial, para lo cual se prevé el otorgamiento de subsidios. Los programas no se establecen de acuerdo con la etapa de vida de cada una de las empresas. En cuanto a las formas de acceder al financiamiento, los gobiernos crean líneas de financiamiento, sistemas de garantías, programas de capital y servicios de asistencia. Se utilizan mucho los bancos de primer piso pero muchos de ellos se resisten a entregar créditos a empresas que no son clientes o que no tienen un amplio historial crediticio. Además de lo anterior, los créditos deberían tener plazos mayores para que se puedan realizar inversiones de largo plazo que promuevan el crecimiento de las empresas.

Los programas de asistencia técnica, así como los de formación ofrecen servicios de consultoría para mejorar la competitividad, facilitar trámites, diseño de estrategias, se realizan a través de intermediarios que exigen por lo general un copago a las empresas. Con respecto a la innovación y mejoras de procesos, se identifican aquellas firmas que tengan mayor capacidad de innovación y se les apoya tanto técnica como financieramente dependiendo de la etapa de vida en la que se encuentre la empresa. Por lo general, son empresas de base tecnológica. En el área de articulación productiva se busca generar asociatividad entre las Pymes de manera que se conformen clúster o aglomerados productivos locales.

La inserción externa se refiere a la generación del apoyo necesario para que aquellas pymes, las cuales tengan capacidad exportadora, lo puedan realizar. Esta debe ser una estrategia integral que abarque, no sólo créditos sino capacitación técnica y profesional para ingresar a nuevos mercados. En el área de compras públicas se aprovecha el poder de compra del estado para favorecer a las Pymes, otorgándoles prioridad y condiciones preferenciales. En algunos casos, no se ha podido ejecutar debido a que no sólo, se necesita un marco legal, sino también financiamiento y asistencia técnica para facilitar las operaciones de estas empresas.

El desarrollo económico y social de un país depende de múltiples factores pero en gran parte de la capacidad de producción que tengan las empresas, del personal que estas empleen, para que así la sociedad obtenga los recursos necesarios que permitan estimular el consumo nacional y se pueda acceder a la educación y desarrollo profesional. Las grandes empresas comprenden su contribución al desarrollo del país y cuentan con la capacidad para realizarlo, pero para las Pymes, es muy difícil mantener su operación en el tiempo debido a que no cuentan con los recursos necesarios y los trámites para acceder a la financiación requieren de mucho tiempo.

Según Stam & Van Stel (2011,52), en Latinoamérica existen factores como la distribución desigual del ingreso nacional, altos niveles de pobreza y el poco desarrollo de las instituciones que hacen que para las Pymes sea mucho más difícil acceder al conocimiento y a fuentes de financiación para crear negocios innovadores y creativos.

Además de lo anterior, también existe un marco regulatorio que contiene procedimientos que deben llevar a cabo estas empresas sólo para ser registradas que implican tiempo y costos elevados. Aunque con el tiempo se han disminuido la cantidad de trámites y costos, Latinoamérica, aún se encuentra rezagada en comparación con otras regiones, así como también con respecto al promedio mundial. Los costos de apertura de una empresa en Latinoamérica como porcentaje del ingreso per cápita son casi 8 veces más altos que en países miembros de la OCDE (CEPAL, BID, OEA, 2011).

Según Naciones Unidas (2011) existen al menos cuatro aspectos en los cuales las Pymes pueden desempeñar un papel importante en el desarrollo económico de los países: 1) Ayudan en la articulación de cadenas productivas, 2) contribuyen a aumentar la creación de empleo y la calidad del mismo, 3) desempeñan un rol decisivo en el desarrollo regional al agregar valor a la manufactura de los recursos naturales y a la asociatividad entre empresas para facilitar la producción y 4) deberían ser la fuente de un conjunto de nuevas grandes empresas en el mediano plazo. Es decir estas empresas aportan en el mejoramiento de la competitividad de la economía, el desarrollo productivo, sectorial y regional, en las condiciones socio-laborales y distribución del ingreso.

Desde una perspectiva social, algunas políticas públicas se han enfocado en la creación de emprendimientos productivos integrando a personas en situación de pobreza o desocupación, lo que permite disminuir las cifras de desempleo y se constituye en una herramienta para atender el crecimiento de la pobreza, indigencia o incluso de la inseguridad en las ciudades.

En el marco de la fundamentación de políticas públicas, Kingdon citado por Olavarría (2013, 360) señala que “las ideas que dan origen a una política pública circulan durante largo tiempo entre comunidades de especialistas, donde se reformulan, combinan, descartan, aparecen nuevas ideas y, en ocasiones, convergen y cuajan dando paso a una propuesta de política pública”.

Asimismo, se concibe que estas surgen como un intento de aprovechar los métodos de investigación de las ciencias sociales y de la economía para analizar la acción del estado y formular propuestas prácticas para incrementar su eficacia y eficiencia (Tassara, 2014,18). Autores latinoamericanos como Velásquez (2009, 149-187) la define como un proceso integrador de decisiones, acciones, inacciones, acuerdos e instrumentos, ejecutado por autoridades públicas con participación de particulares, encaminado a mitigar o solucionar una situación problemática.

En este mismo sentido, Cuervo (2010, 5-8) conceptualiza la política pública como la acción del estado gobierno que de una manera coherente, integral, legítima, sistemática y sostenible, responde con las demandas sociales y desarrolla los mandatos constitucionales y legales mediante diferentes métodos de análisis, modelos de gestión y criterios de evaluación con participación de los actores involucrados en el problema. Según lo expuesto, se puede inferir que las políticas públicas han sido creadas para regular aspectos que inciden en los procesos de gestión de los gobiernos, así como del desarrollo social, económico que impactan en entornos globales y locales.

En los casos que la definición de una política pública se conciba para resolver una problemática social, se debe partir de la comprensión de la realidad a partir de un diagnóstico situacional y de la identificación clara de los problemas que esta presenta, aspectos que se consideran clave y fundamentan el presente estudio. Asimismo, se requiere de la participación de los involucrados, al igual que los representantes del estado responsables de promover e impulsar la gestión para afianzar la política pública y se ejecute con estándares de efectividad.

En el orden de ideas, se prevé parte de los aspectos de relevancia e incidencia como lo es el entorno en el cual se ejecutan las políticas en el caso de las Pymes, por lo que se destacan los agentes institucionales, los sistemas de intervención y el marco normativo vigente pasan a constituirse como determinantes en la efectividad de las políticas. En función de ello, se debe tener en cuenta el grado de autonomía, antigüedad, el presupuesto, cantidad y calidad de recurso humano disponibles en las instituciones implicadas en la ejecución de las políticas y por ende contar con un marco legal específico para las Pyme le de garantía, estabilidad y continuidad a la política pública.

Desde esta perspectiva, se destaca que en el contexto de los países latinoamericanos, los logros de las políticas que se han implementado para apoyar a las Pyme, han sido limitados entre otras razones por la escasa coherencia entre los objetivos, instrumentos, los programas y presupuestos asignados (Naciones Unidas, 2011). En adición a lo anterior, también incide la inexperiencia de las instituciones encargadas de ejecutar las políticas e incluso problemas en la definición de estas, así como también la asertividad de los objetivos o que su fundamento teórico, es que el Estado intervenga, sólo cuando hay fallas en el mercado, además de que no se realice una medición y evaluación estricta del proceso de puesta en marcha de los resultados y de la cobertura.

Para el desarrollo del estudio, se consideró un enfoque epistemológico racionalista crítico, con un diseño no – experimental, longitudinal, ya que se recolectaron datos del período 2012 al 2014. Investigación de tipo descriptiva y el método aplicado fue el deductivo confirmatorio. Se enmarca dentro del paradigma cuantitativo y se utilizó como técnicas el análisis documental y la encuesta escrita (mediante un cuestionario) que fue aplicado a las Pymes exportadoras de Barranquilla – Colombia de los sectores comercio, industria y servicios.

Para la definición de la muestra de la investigación se utilizó el muestreo probabilístico o aleatorio y a su vez se utilizó el muestreo por conglomerados. Teniendo en cuenta que las Pymes exportadoras de Barranquilla están clasificadas en 6 sectores y que los más representativos son comercio, Industria y Servicios, los cuales constituyen el objeto de estudio. Para los efectos de clasificación, se analizaron 45 Pymes del sector comercio, 51 del sector industria y 30 del sector servicios.

Barranquilla como capital del Departamento del Atlántico y como principal centro de negocios de la Región Caribe Colombiana, cuenta con pequeñas y medianas empresas, susceptibles de aprovechar los acuerdos comerciales vigentes. Estas se clasifican en tres macro sectores: comercio, industria y servicios. De estas, la mayor proporción de pymes industriales tienen una antigüedad de más de 22 años, por su parte las pymes comerciales y de servicios tiene una antigüedad entre 6 y 10 años con un 27% y 29% (Asociación Nacional de Instituciones Financieras ANIF, 2015).

Cuadro No. 2

Características de las Pymes exportadoras en Barranquilla

Característica |

Categorías |

Industria |

Comercio |

Servicios |

Antigüedad de las Pymes exportando (años) |

Más de 20 años |

13% |

8% |

0% |

Entre 15 y 20 |

11% |

5% |

6% |

|

Entre 10 y 15 |

28% |

8% |

9% |

|

Entre 5 y 10 |

19% |

22% |

6% |

|

Menos de 5 |

17% |

35% |

34% |

|

No sabe/no responde |

13% |

22% |

46% |

|

Pymes con conocimiento de los acuerdos comerciales vigentes en Colombia |

|

61% |

75% |

46% |

Pymes que en la actualidad continúan exportando |

|

75% |

65% |

33% |

Pymes que han dejado de exportar en algún momento |

|

43% |

34% |

22% |

Fuente: Elaboración propia, 2016

La información registrada en el cuadro No. 2 muestra inicialmente los años de antigüedad de las pymes exportadoras, así como también se observa claramente que estas empresas tienen una relativa antigüedad y son pocas las que están dedicadas al proceso de internacionalización.

Los datos permiten identificar que más del 50% de las Pymes de los sectores industria y comercio conocen los acuerdos comerciales vigentes en Colombia excepto en el sector servicios el cual sólo llegó a 46%. El 25% del sector comercio, 39% del sector industria y 54% del sector servicios no tienen conocimiento a fondo de estos acuerdos. Sin embargo esto representa una oportunidad, en la medida que todas las Pymes tengan conocimiento sobre los beneficios de los acuerdos comerciales, y por ende resulte posible que se interesen por implementar la internacionalización en sus empresas.

Es importante analizar también que del total de Pymes consideradas exportadoras, sólo el 65% del sector comercio, 75% del sector industria y 33% del sector servicios exportan en la actualidad. Es decir, el 35%, 25% y 67% de los anteriores sectores no se encuentran exportando actualmente. Además de esto, el 34%, 43% y 22% de las Pymes que sí exportan manifestaron haber dejado de exportar en algún momento por las siguientes razones: Obstáculos de carácter logístico, poca demanda o falta de clientes, restricciones de procedimientos aduaneros, falta de fondos para realizar exportaciones, falta de conocimiento del proceso exportador, medidas sanitarias, licencias de exportación, cierres de frontera con Venezuela, revisión antinarcóticos, maltrato mercancía, costo alto en comparación a precios internacionales, largos tiempos de la Agencia de Aduanas (errores mínimos involuntarios castigados severamente), certificados solicitados por otros países.

Si se analizan cada uno de los factores anteriores, se observa que estos pueden ser resueltos mediante procesos de formación y la intervención del estado, no sólo en cuanto a crear más oportunidades de financiación, sino también ante la posibilidad de facilitar y agilizar las operaciones en los distintos puertos. De aquí que se requiera una política pública que integre diferentes agentes tanto del sistema financiero y de comercio exterior donde aspectos relacionados con asesorías y evaluación periódica de los resultados sean viables con el fin de realizar los respectivos ajustes. En tal sentido, a continuación se presentan los diferentes indicadores considerados para la efectividad del análisis de la estructura financiera que rigen la gestión de las Pyme exportadoras de Barranquilla- Colombia, lo cual contribuye con la definición de lineamientos que fundamentan la definición de la política pública.

De acuerdo con los resultados obtenidos, se determinó que para las entidades financieras resulta menos riesgoso realizar créditos en el largo plazo para empresas grandes, con respecto a las pequeñas y medianas empresas. En función de ello, estas últimas recurren en su mayoría a la Banca a solicitar créditos de corto plazo para financiar su capital de trabajo, pero las inversiones significativas que potencialicen su desarrollo quedan desplazadas por el objetivo prioritario de mantener sus operaciones. En América Latina la financiación de las Pymes está concentrada en el corto plazo y una fracción importante del crédito de capital de trabajo proviene de fondos propios.

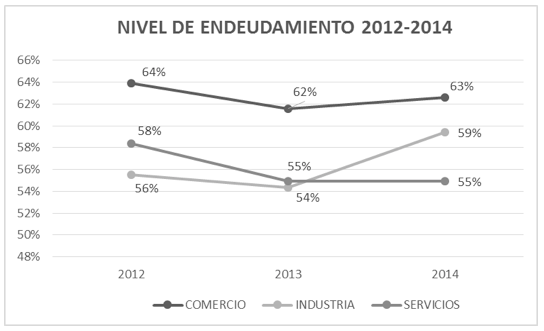

El poco crédito de largo plazo es otorgado en mayor proporción a grandes empresas, lo cual incrementa la ventaja de estas respecto a las Pymes (OCDE, 2013). De acuerdo con los estados financieros de las Pymes exportadoras de Barranquilla, se obtuvo que para el año 2014 las empresas que tienen el endeudamiento promedio más bajo son las pertenecientes al sector servicios con un 55% y el más alto las del sector comercio con un 63% mostrando ambos sectores una disminución en el nivel de deuda de la empresa versus activos.

Con respecto al nivel de endeudamiento, el patrimonio no es el más representativo dentro de la estructura financiera de estas empresas, por el contrario es el menos representativo. En el caso del sector servicios a 2014 representa un 45%, en el sector industrial un 41% y en el sector comercio un 37% (Ver Figura I)

En el endeudamiento de corto plazo de las Pymes exportadoras de Barranquilla, se observó que en los sectores industria y comercio exceden el 70% mientras que el de servicios supera el 80%, lo cual significa que necesitan mayor capital de trabajo para cubrir sus obligaciones de corto plazo y esto reafirma la observación de la OCDE respecto a que la financiación de las Pymes está concentrada en mayor medida en obligaciones de corto plazo. Por tanto, las empresas tienen capacidad para diferir estas deudas en períodos más amplios que les afecten en menor medida su liquidez y puedan realizar inversiones significativas en sus empresas que les permitan en el largo plazo su desarrollo y crecimiento.

Figura I

Nivel de endeudamiento Pymes exportadoras de Barranquilla- Colombia 2012-2014

Fuente: Elaboración propia, 2016

Con respecto a las instituciones que recurren las Pymes exportadoras de Barranquilla para financiación de corto y largo plazo, más del 80% de las empresas de los tres macro sectores respondió hacerlo con Bancos Comerciales y el 20% restante se encuentra dividido entre compañías de financiamiento, cooperativas financieras y otras entidades financiadoras. Entre las otras respuestas dadas por las Pymes para las entidades que financian sus inversiones de largo plazo se encuentran: financiación vía casa matriz o con otras empresas del grupo empresarial o recursos propios.

En cuanto al apoyo recibido por las Pymes encuestadas, 3 del sector industria, 1 del sector comercio y del sector servicios manifestaron haber recibido un crédito fácil para exportar, sólo 1 del sector industria recibió capital semilla y 3 de este mismo sector recibieron capacitaciones. De los demás sectores ningún otro manifestó haber recibido algún otro apoyo.

Lo relacionado con la rotación de activos en el sector comercio en el año 2012 cada peso invertido en el activo producía 2,0 pesos de ventas en la empresa pero esta relación disminuyó a 1,6 en el 2014 demostrando la pérdida de eficiencia en generación de ingresos de la estructura financiera. En el sector industrial, al igual que el de comercio también disminuyó la eficiencia de sus activos en generación de ventas pasando de 1,2 en el año 2012 a 1,1 en el año 2014. El sector servicios, por su parte, en el año 2012 la rotación de activos estaba en 1,5 pero a 2014 este indicador aumentó y se ubicó en 1,7 lo que demuestra que la estructura financiera de este sector fue más eficiente en la generación de ingresos.

El rendimiento del activo indica qué tan eficiente son los activos o estructura financiera de la empresa en la generación de utilidades. El sector que más utilidades ha generado desde el 2012 hasta el 2014 es el de servicios con un 10%, seguido del sector comercio con un 6% y el más bajo el sector industria con un 2%.

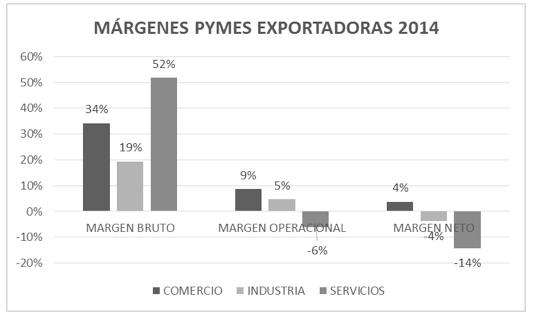

Figura 2

Márgenes Pymes Exportadoras de Barranquilla Año 2014

Fuente: Elaboración propia, 2016

Al analizar los márgenes bruto, operacional y neto en el año 2014 en cada uno de estos sectores, se observa que el costo es elevado en sector industria, representando un 81% del ingreso total. Mientras que en el sector comercio representa un 66% y en el sector servicios un 48%, lo cual es un buen nivel de costos. Con respecto al margen operacional se obtiene que los gastos en el sector industrial representan el 14% de los ingresos netos, representando un buen porcentaje. En el caso del sector comercio los gastos operacionales reflejan en promedio el 25% del ingreso, considerada como una cifra significativa. Por su parte, la deficiencia del sector servicios se evidencia en sus gastos operacionales. En promedio en el 2014, representaron 54% del total de ventas, resultado que afecta negativamente las utilidades de las empresas.

Finalmente, el margen neto del sector comercio representó el 4% lo que permite deducir que el aspecto no operacional se evidenció en un 5% de sus ingresos; en el sector industrial un 9% del total de ingresos, lo cual es un valor aceptable al igual que el sector servicios en el que el Aspecto No operacional, se midió en un 8%. En cuadro 3, se evidencian los resultados estadísticos obtenidos en función de los indicadores objeto de estudio:

Cuadro No. 3

Resultados estadísticos según indicadores analizados de las Pymes exportadoras en Barranquilla

Variable Macro |

Indicadores |

Servicios |

Industria |

Comercio |

Estructura Financiera |

Endeudamiento total (2014) |

55% |

59% |

63% |

Endeudamiento Corto Plazo (2014) |

81% |

72% |

79% |

|

Endeudamiento Largo Plazo (2014) |

19% |

28% |

21% |

|

Patrimonio (2014) |

45% |

41% |

37% |

|

Indicadores Financieros |

Margen Bruto (2014) |

52% |

19% |

34% |

Margen Operacional (2014) |

-6% |

5% |

9% |

|

Margen Neto (2014) |

-14% |

-4% |

4% |

|

Rendimiento del Activo (2012) |

12% |

6% |

7% |

|

Rendimiento del Activo (2013) |

8% |

5% |

7% |

|

Rendimiento del Activo (2014) |

10% |

2% |

7% |

|

Rotación de Activos (2012) |

1,50 |

1,20 |

2,00 |

|

Rotación de Activos (2013) |

1,70 |

1,40 |

1,90 |

|

Rotación de Activos (2014) |

1,70 |

1,10 |

1,60 |

Fuente: Elaboración propia, 2016

En líneas generales, se demuestra que las potencialidades de las Pymes permiten proyectarse hacia la capacidad de maximizar las oportunidades que permiten mejorar los costos, gastos y estructura financiera de las Pymes de Barranquilla - Colombia mediante la financiación a largo plazo de inversiones. En función de ello, se prevé la mejora de sus procesos y por ende permitan ser más competitivas en mercados internacionales.

La gestión de financiación, amerita realizarse a través de entidades cuyos costos sean más accesibles que Bancos Comerciales y que se enfoquen en promover realmente un crecimiento de las exportaciones de las Pymes y no tanto en el cuidado del riesgo de los bancos, deben ser opciones que se ajusten en función de las necesidades y características de las empresas de acuerdo con las etapas de su ciclo de vida en el que se encuentren. La vinculación estado-pymes, con el fin de contribuir con la estandarización de procesos en organismos financieros que permitan a este sector empresarial acceder a las fuentes de financiamiento locales y nacionales en el corto y largo plazo.

El análisis de la estructura financiera de las Pequeñas y Medianas empresas (Pymes) exportadoras de Barranquilla – Colombia y el análisis del estado actual de los aspectos claves de las políticas públicas en Colombia, desarrollados en el presente artículo, fundamentan la definición de lineamientos a considerar para la formulación de una política pública que apoye el desarrollo de las pymes exportadoras de Barranquilla - Colombia como son:

Cuadro No. 4

Lineamientos para la proyección de una política pública para las Pymes exportadoras de Barranquilla

Aspecto Clave |

Lineamientos |

Alcance |

Objetivo |

Facilitar el acceso de las Pymes exportadoras a fuentes de financiación |

El fácil y rápido acceso a recursos de bajo costo para inversiones de corto y largo plazo contribuye al dinamismo, desarrollo y crecimiento del sector. |

Instrumentos |

Creación de instrumentos financieros de acuerdo a la categorización de las pymes |

Realizar una categorización de las Pymes en función de su grado de desarrollo (ciclo o etapa de vida) e implementar instrumentos financieros de acuerdo a sus necesidades, características y capacidades. Estas empresas requerirían de mayor apoyo en la fase de inicio y primeros años de desarrollo. |

Seguimiento, medición y evaluación |

Crear mecanismos de seguimiento, medición y evaluación del impacto de la política a implementada para tomar las medidas correctivas que sean necesarias. |

|

Programas |

Asociatividad entre las Pymes |

Promover la asociatividad entre las Pymes facilitando el encuentro entre compradores y vendedores para el desarrollo de cadenas productivas mediante la clusterización. |

Dinamización en la gestión administrativa para las Pymes. |

Las empresas medianas de alto dinamismo merecen un capítulo especial ya que con el apoyo respectivo pueden constituirse en proveedoras de otras empresas más grandes o incursionar en mercados internacionales con tecnología o por diferenciación de producto. |

|

Formación integral del talento humano |

Orientadas hacia la competitividad de las Pyme, se considera la programación de actividades formativas dirigidas al talento humano, en los temas: jurídica, financiera, producción e innovación, con el fin de disminuir los problemas de asimetría y falta de información de las mismas. Las capacitaciones financieras podrían extenderse también a la banca minorista donde se trabajen temas tradicionales como el acceso al crédito y a la información mediante servicios de capacitación, subsidios para mejoras tecnológicas y de gestión, créditos blandos entre otros.

|

|

Presupuesto |

Programas financieros estatales |

Diseñar programas de apoyo financiero de bajo costo de fácil y rápido acceso para las Pymes. |

Atracción de capitales |

Estimular la inversión de fondos de capital privado, ángeles inversionistas, en las pequeñas y medianas empresas así como la creación de más fondos de capital semilla. |

Fuente: Elaboración propia (2016)

El análisis de la estructura financiera de las Pequeñas y Medianas empresas (Pymes) exportadoras de Barranquilla – Colombia, como proceso clave para la definición de lineamientos que funfdamente una política pública que facilite las operaciones de estas empresas permite concluir que la financiación constituye un factor clave para que una Pyme se desarrolle. Si bien no existe fórmula única para la definición de una estructura financiera hay aspectos que se pueden tener en cuenta como la generación de valor, costo de capital promedio ponderado, el efecto del apalancamiento, proyecciones de inversión de la empresa y un margen de seguridad para situaciones extraordinarias que pudieran presentarse.

El desempeño de las Pymes de Barranquilla- Colombia es susceptible de mejora mediante financiación de inversiones a largo plazo que aumenten su competitividad a nivel internacional. Cabe aclarar que este financiamiento no debe ser costoso y se debe ajustar de acuerdo a la etapa o ciclo de vida en el que se encuentren las empresas.

Con relación de lo expuesto, se hace necesario que el gobierno implemente políticas con un marco regulatorio sencillo que permita que las Pymes accedan a instrumentos de financiación, minimizando trámites y demoras. Al igual que dispongan de asesorías sobre los procesos de exportación, así como también sobre los acuerdos comerciales vigentes en Colombia producto de las relaciones internacionales, cuyo alcance se proyecte en beneficios para el sector empresarial.

En consecuencia, la concepción de la política pública responde a una estrategia que permita dar soluciones a las debilidades identificadas y por ende redunde en el crecimiento real de estas empresas incrementando su participación en el corto plazo en mercados internacionales.

Asociación Nacional de Instituciones Financieras. (2015). La Gran Encuesta PYME. Informe de resultados 1er semestre 2015. Bogotá: Cifras y Conceptos. Recuperado de http://bibliotecadigital.ccb.org.co/bitstream/handle/11520/13415/GEP%20NACIONAL%20I-2015.pdf?sequence=1

CEPAL, BID (Banco Interamericano de Desarrollo) y OEA (Organización de los Estados Americado). (2011). Experiencias exitosas en innovación, inserción internacional e inclusión social. Una mirada desde las pymes . Santiago: Naciones Unidas.

Cuervo , J. (2010). Las políticas públicas y el marco normativo. Política Pública Hoy, 3(1), 5-8.

Fuentes, M., Cordón , E., Albacete, C., Barrales , V., Bojica, A., Delgado , J., . . . Rubio, E. (2013). Fundamentos de dirección y administración de empresas. Madrid: Ediciones Pirámide.

Jensen, M., & Meckling, W. (1976). Theory of the firm: managerial behavior, agency cost and ownership structure. Journal of Financial Economics, 3(4), págs. 305-360. Recuperado de Base de datos Science Direct.

Miller, M. (1977). Debt and Taxes. The Journal of Finance, 32(2), págs. 261-275. Recuperado de: http://onlinelibrary.wiley.com/doi/10.1111/j.1540-6261.1977.tb03267.x/full

Modigliani, F., & Miller, M. (1958). The cost of capital, corporation finance and the theory of investment. The American Economic Review, 48(3), 261-297.

Monserrat, J. (2013). La financiación de la empresa. Cómo optimizar las decisiones de financiación para crear valor. Barcelona: Profit.

Naciones Unidas. (2011). Apoyando a las Pymes: Políticas de fomento en América Latina y el Caribe. Santiago de Chile.

Ochoa, G. (2009). Administración Financiera. México DF: Mc Graw Hill.

Olavarría, M. (2013). De la formulación a la implementación del Transantiago: Análisis del proceso político de una política pública. Gestión y política pública, 22(2), 355 - 400. Recuperado de: http://scielo.unam.mx/pdf/gpp/v22n2/v22n2a3.pdf

Organización para la Cooperación y Desarrollo Económico OCDE. (2013). Latin America Economic Outlook. OCDE, CEPAL.

Quevedo, G. (2011). El mercado de la intermediación financiera y sus interrelaciones con la economía del departamento del Atlántico (2004-2009). Económicas CUC, 32(1), 85 - 98. Recuperado de: http://repositorio.cuc.edu.co/xmlui/handle/11323/285

Sánchez, P., Gallego , E., Rivero , D., & Lago , S. (2014). El impacto de la actividad exportadora sobre las empresas: Evidencia empírica para el caso gallego. Revista de Estudios Regionales(100), 223-243. Recuperado de: http://www.redalyc.org/html/755/75533716009/

Stam, E., & Van Stel, A. (2011). Types of entrepreneurship and economic growth. Entrepreneurship, Innovation and Economic Development.

Tassara , C. (2014). Políticas públicas, cohesión social y desarrollo local: La experiencia europea y los aportes de la cooperación. Perfil de Conyuntura Económica(23), 15-36. Recuperado de: http://www.redalyc.org/html/861/86132269002/

VELANDIA, Gabriel J.; HERNÁNDEZ, Lissette H.; PORTILLO, Rafael A.; ALVEAR, Luis G.; CRISSIÉN, Tito J., (2016), Rasgos de la administración de la microempresa en Barranquilla, Colombia. Revista Espacios. Vol 37, Año 2016, Número 9, Pág 7. Recuperado de: http://www.revistaespacios.com/a16v37n09/16370907.html

Velásquez, R. (2009). Hacia una nueva definición de concepto política pública. Revista Desafío.(20), 149-187. Recuperado de: http://www.redalyc.org/html/3596/359633165006/

1. Barranquilla. Universidad de la Costa. Magíster en Administración, Especialista en Finanzas y Sistemas. Docente del Departamento de Economía, Contabilidad y Finanzas. cristinalogreira@gmail.com

2. Barranquilla. Universidad de la Costa. Post Doctorado en Gerencia en las Organizaciones. Doctora en Ciencias Gerenciales. Docente del Departamento de Gestión Organizacional. anajudithparedes@gmail.com