Vol. 38 (Nº 41) Año 2017. Pág. 15

Gabriel Alberto AGUDELO Torres 1; Luis Ceferino FRANCO Arbeláez 2; Luis Eduardo FRANCO Ceballos 3

Recibido: 06/04/2017 • Aprobado: 03/05/2017

RESUMEN: Un aspecto fundamental para las finanzas gubernamentales, empresariales y personales corresponde a la estimación de las reservas actuariales para las rentas vitalicias o pensiones. En este artículo se propone una estrategia para la estimación de la reserva actuarial de una renta vitalicia, a una vida, considerando una dinámica estocástica en un mercado no eficiente, integrada con una estrategia de cobertura que garantiza un valor futuro de la reserva mayor o igual al pago a realizar. El planteamiento teórico es relevante en la medida que permite disminuir el costo de una renta vitalicia, con los beneficios sociales y fiscales que ello implicaría, al permitir una mayor cobertura de los sistemas de retiro. |

ABSTRACT: A fundamental aspect for governmental, business and personal finances is the estimation of the actuarial reserves for life annuities or pensions. This paper proposes a strategy for the estimation of the actuarial reserve of a life annuity (for one lifetime period), considering a stochastic dynamic in an inefficient market integrated with a hedging strategy that guarantees a future value of the reserve greater or equal to the payment due. The theoretical approach is relevant in as far as it allows to diminish the cost of the life annuity, with the social and fiscal benefits that it would entail, by allowing a wider coverage of the retirement systems. |

La gestión de las rentas vitalicias impacta las finanzas de las compañías de seguros, gobiernos y empresas que tienen pasivos pensionales. En este proceso, la estimación del monto de dichas reservas es clave debido a su impacto directo en la estabilidad y cobertura de los sistemas pensionales. Situaciones de inestabilidad en el sistema pensional generan un efecto directo en la calidad de vida de los pensionados y sus familias, pero además afectan la sostenibilidad de las entidades con obligaciones pensionales, con probables desequilibrios sistémicos en la economía (Grinols y Turnovsky, 1993; Schmedders ,1998).

De acuerdo con Bowers, Gerber, Hickman, Jonnes y Nesbitt (1997), la reserva actuarial es calculada como la suma de los valores presentes esperados de los pagos posibles. En este cálculo intervienen factores como la probabilidad de vivir de los individuos, la inflación, las edades, el monto del pago y la tasa de interés de descuento denominada “tasa de interés técnico”. Sin embargo, hasta ahora no se incluye en el análisis una estructura estocástica del portafolio en el cual está invertida dicha reserva, ya que se supone, usualmente, un mundo determinista. Las metodologías de administración de portafolios incluyendo derivados financieros han sido ampliamente investigadas. Fundamentalmente desde el surgimiento del modelo de Black-Scholes (1973) y Merton (1973), tales estrategias son comunes en los mercados financieros tanto de renta variable, Jarrow y Turnbull (1999), como de renta fija, Jarrow (2002).

En la literatura se encuentra que diversas investigaciones han asumido el estudio de fenómenos financieros considerando la dinámica estocástica para la modelación de variables, entre ellas los precios de productos financieros derivados. Algunos de los trabajos con este enfoque son Black y Scholes (1973), Merton (1973), Cox y Ross (1976), Cox et al. (1985a) y (1985b), Vasicek (1977), Hull y White (1990) y (1993), Black et al. (1990) y Heath et al. (1992). La implementación y análisis de este tipo de modelos, unidos a las nuevas herramientas tecnológicas, han contribuido a la modernización del mercado de capitales favoreciendo una gestión integral de los riesgos financieros.

Respecto a la modelación y aplicaciones específicas para sistemas pensionales en los que se considere la dinámica estocástica de algunas de las variables financieras, se encuentran los trabajos de Nqwira y Gerrard (2007), Bian et al. (2009), Josa y Rincón (2012), Calvo y Vázquez (2014), Agudelo, Franco y Franco (2016a), (2016b), (2016c); Agudelo, Franco, Franco y Zuñiga (2016). Sin embargo, en las versiones originales de los modelos estocásticos aplicados a las finanzas normalmente se utiliza el movimiento browniano geométrico para modelar la dinámica de los precios. Usualmente las diversas aplicaciones que se publican sobre modelación financiera, como por ejemplo Jiménez, Acevedo y Castaño (2016); Jiménez, Acevedo y Rojas (2016), sólo consideran mercados eficientes.

En cuanto a la eficiencia de los mercados, Fama (1965), define un mercado eficiente como aquel en el cual los precios de los activos reflejan plenamente la información disponible. Se distinguen tres niveles de eficiencia (Roberts (1967), Fama (1970)): débil, semi-fuerte y fuerte. Eficiencia débil, se refiere a que las series históricas del mercado, es decir los precios y volúmenes negociados, no poseen ningún tipo de información que sirva a los agentes del mercado para obtener rendimientos extraordinarios de forma consistente; esta hipótesis implica que, por ejemplo, el análisis técnico no le permite a un inversor predecir el comportamiento futuro de un activo financiero. La eficiencia semi-fuerte establece que los precios reflejan además toda la información pública del mercado. Por su parte, la eficiencia en sentido fuerte, establece que los precios reflejan, además de la información histórica de los activos y la información pública, también toda la información privada.

En los modelos financieros que tienen en cuenta la dinámica estocástica de algunas variables, es común encontrar que se asume el supuesto de mercado eficiente, reflejado en el uso del movimiento browniano. León y Vivas (2010) afirman que “Sin embargo, en muchos casos subsisten metodologías y prácticas que aún recaen en el supuesto de movimiento browniano; una de éstas es precisamente la regla de la raíz cuadrada del tiempo, que es, según Sornette (2003), la predicción más importante del modelo de movimiento browniano” (p.5).

Respecto a la regla de la raíz del tiempo, como lo plantea Pirateque (2015), bajo el supuesto de que una serie de retornos es independiente e idénticamente distribuida (IID), la dimensión temporal del riesgo es irrelevante. Por lo anterior, utilizando la regla de la raíz en el tiempo, la volatilidad para un intervalo de tiempo de la serie puede ser calculada a partir de la calculada para otro intervalo de tiempo diferente. La regla de la raíz es relevante en la medida que es aplicada en múltiples modelos de valoración de activos financieros, por ejemplo, las diversas versiones del modelo de Black-Scholes para la valoración de derivados financieros, entre otros.

La regla de la raíz del tiempo se basa en que los precios se comportan de acuerdo con una caminata aleatoria y que sus retornos son independientes. Encontrar dependencias de largo plazo en una serie financiera equivale a invalidar la regla de la raíz. El exponente de Hurst, denotado por H, corresponde a una alternativa para evidenciar que los retornos no son independientes, pero más aún sirve para valorar también el grado de dependencia.

Una serie con un H=0.5, es llamada ruido blanco y corresponde a un proceso aleatorio con incrementos independientes y ausencia de correlación entre los incrementos de la señal. Es decir, los incrementos poseen correlación de cero, por lo que los eventos presentes no intervienen en el futuro.

Las series con valores de 0<H<0.5, se les llaman ruido rosa, corresponden a memoria corta, y son llamadas series anti persistentes. Este comportamiento también llamado anti correlacional, es conocido como un modelo en donde la media retorna a su condición inicial. Esta situación implica que retornos de un signo tienen alta probabilidad de ser seguidos por retornos del signo contrario. Lo anterior indica que, decrementos en los sucesos pasados, suponen un incremento en los sucesos futuros, y viceversa. Por lo tanto, en este tipo de series, la serie tiende a volver de forma irregular a su procedencia. Según Biagini, Hu, Øksendal, Zhang (2008), las turbulencias financieras y los precios de la electricidad de los mercados eléctricos liberados, podrían tener este tipo de comportamiento anti persistente. Suponer mercados eficientes para valorar fenómenos financieros en donde la serie presente un H<0.5 indicaría una posible situación de sobreestimación del riesgo.

Por su parte, una serie con 0.5 < H ≤ 1 corresponde a un proceso con persistencia de largo plazo; es decir es un proceso correlacionado donde retornos de signo positivo tienen alta probabilidad de ser seguidos por retornos igualmente positivos; en este caso se espera que la serie nunca regresa a su condición inicial. Este tipo de procesos son llamados persistentes o correlacionados, y en ellos lo que sucede en el presente impacta los cambios futuros de la serie. Finalmente, una serie con H=1 es conocida en la literatura como un proceso ruido negro e indica un proceso determinístico.

Suponer un mercado eficiente es adecuado para la estimación del riesgo en el caso en que la serie sea efectivamente ruido blanco, es decir, que corresponda a un proceso completamente aleatorio e independiente, con ausencia de correlaciones entre los incrementos de la señal. Por otro lado, mediante el cálculo del exponente de Hurst es posible encontrar que la variable tiempo es un elemento relevante para la medición del riesgo financiero, debido a que las volatilidades de corto y largo plazo podrían contener información diferente.

Encontrar dependencias de largo plazo en una serie financiera equivale a invalidar el supuesto del mercado eficiente. El exponente de Hurst es una alternativa para evidenciar que los retornos no son independientes; pero adicionalmente, sirve para valorar el grado de dependencia, ayudando a implementar estimaciones del riesgo acordes con las características particulares de la serie analizada.

Es necesario evaluar, en la aplicación de modelos financieros, la sobreestimación y subestimación de precios y riesgos de activos financieros debido a los efectos que podrían ocasionar los escalamientos erróneos de una serie de tiempo financiera. Trabajos como los de Willinger et al. (1999), Shiryaev (1999), Biagini et al (2007), Mishura (2008) discuten a profundidad la aplicación del exponente de Hurst para el análisis de fenómenos financieros. La utilización del exponente de Hurst en la modelación financiera, permite aplicar el movimiento browniano fraccional, en lugar de usar el movimiento browniano geométrico.

En este artículo se desarrolla un modelo estocástico útil para estimar la reserva actuarial de una renta vitalicia a una vida a partir de una estrategia de cobertura que garantiza un valor futuro de la reserva mayor o igual al pago a realizar. La alternativa estructurada permite reducir el costo de la renta vitalicia a través de una gestión dinámica del portafolio en el cual está invertida la reserva. El portafolio es valorado teniendo en cuenta la versión del modelo de Black-Scholes que considera el movimiento browniano fraccional, evitando la sobrevaloración o subvaloración del riesgo ocasionada por suponer un mercado eficiente.

Después de esta introducción, en la Sección 2, se presenta el modelo; en la Sección 3 se muestra una aplicación; y finalmente, en la Sección 4, se exponen algunas conclusiones.

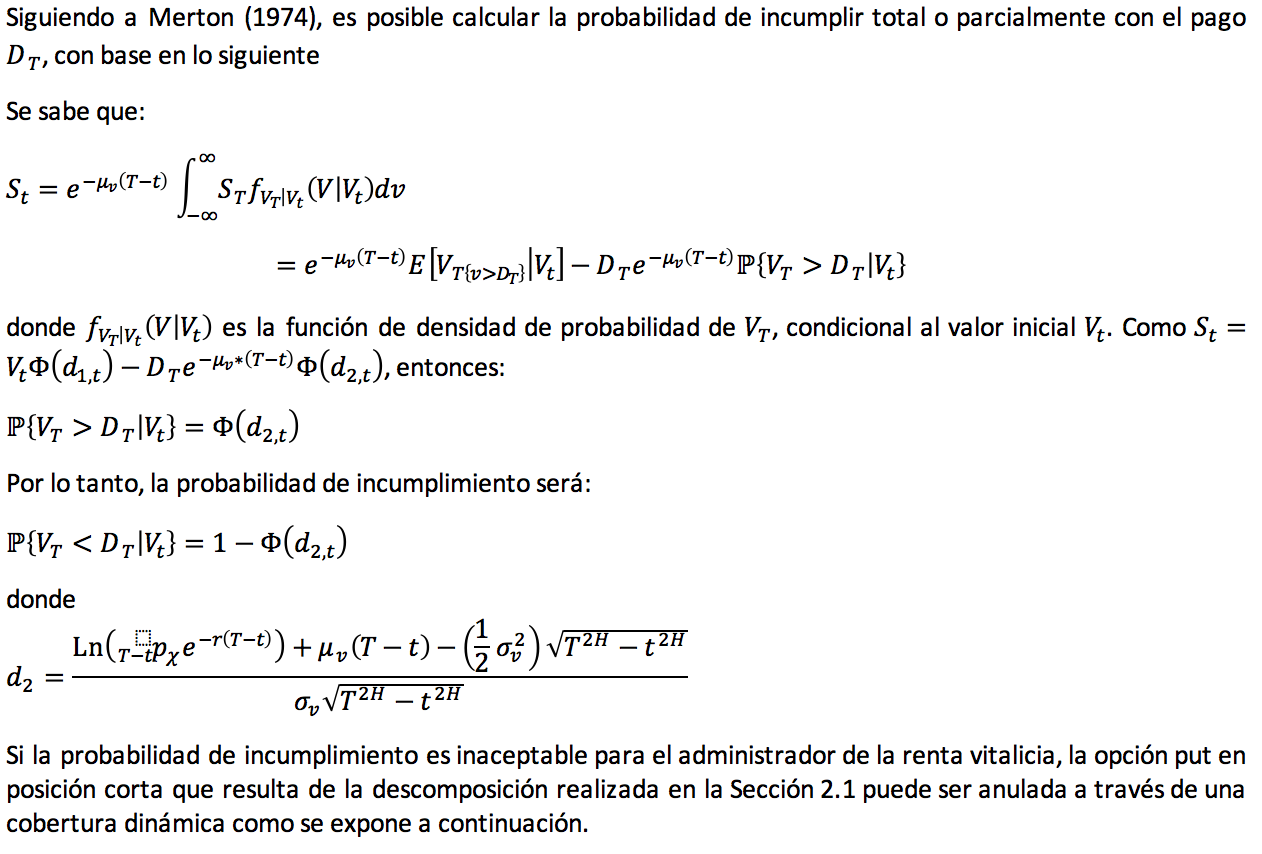

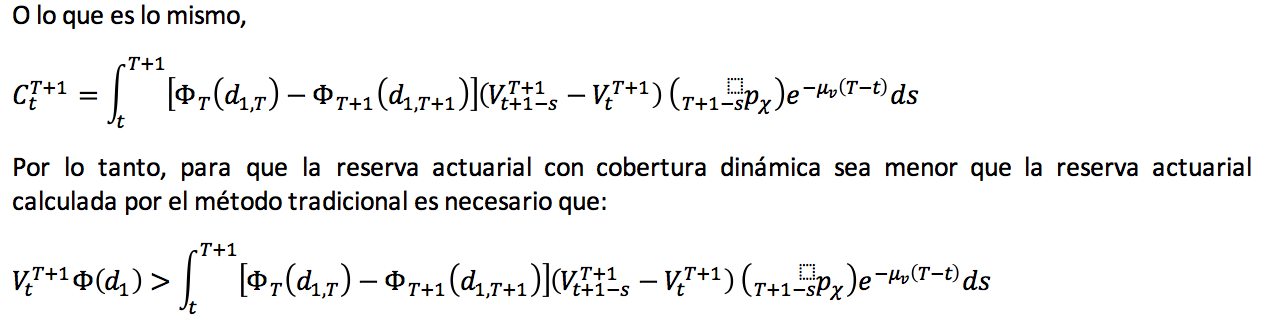

Se considera una población cuya Tabla de mortalidad se muestra en el Anexo 1. Para esta aplicación se supone una tasa de interés técnico r=4.5%. Si la inflación anual proyectada es 3.5% y los pagos a realizar a una persona de 62 años de edad crecen anualmente en un porcentaje igual, siendo el primer pago correspondiente a $7.000 USD, entonces un cálculo actuarial tradicional arroja un valor de reserva actuarial de $123.043 USD. Si se supone que la EDE que conduce las reservas pensionales de dicha población es:

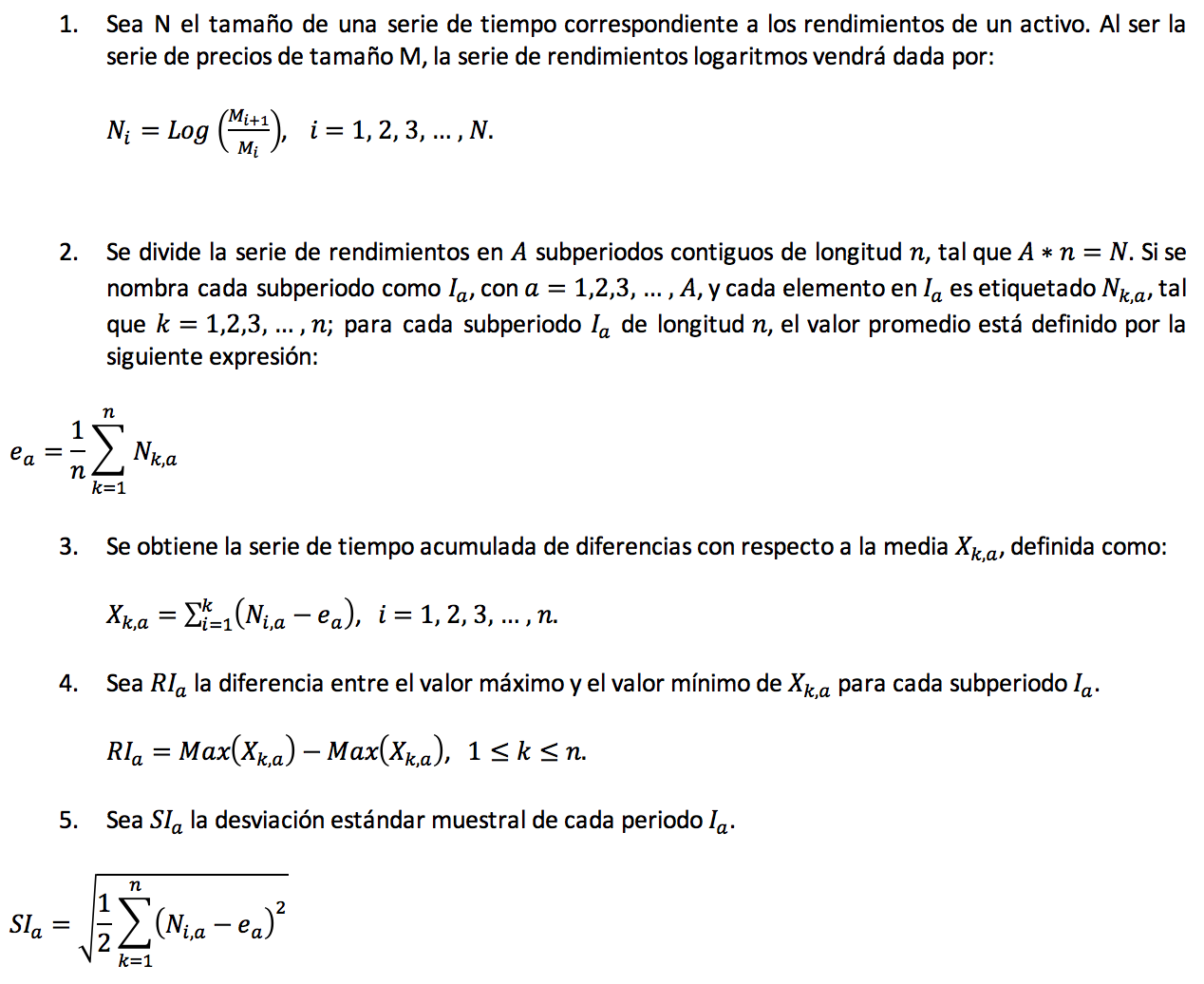

Esta gestión dinámica del portafolio conduce a una reserva actuarial de $82.464 USD, lo que corresponde a una disminución de 33% con respecto al cálculo actuarial tradicional. Los cálculos detallados se presentan en el Cuadro 1.

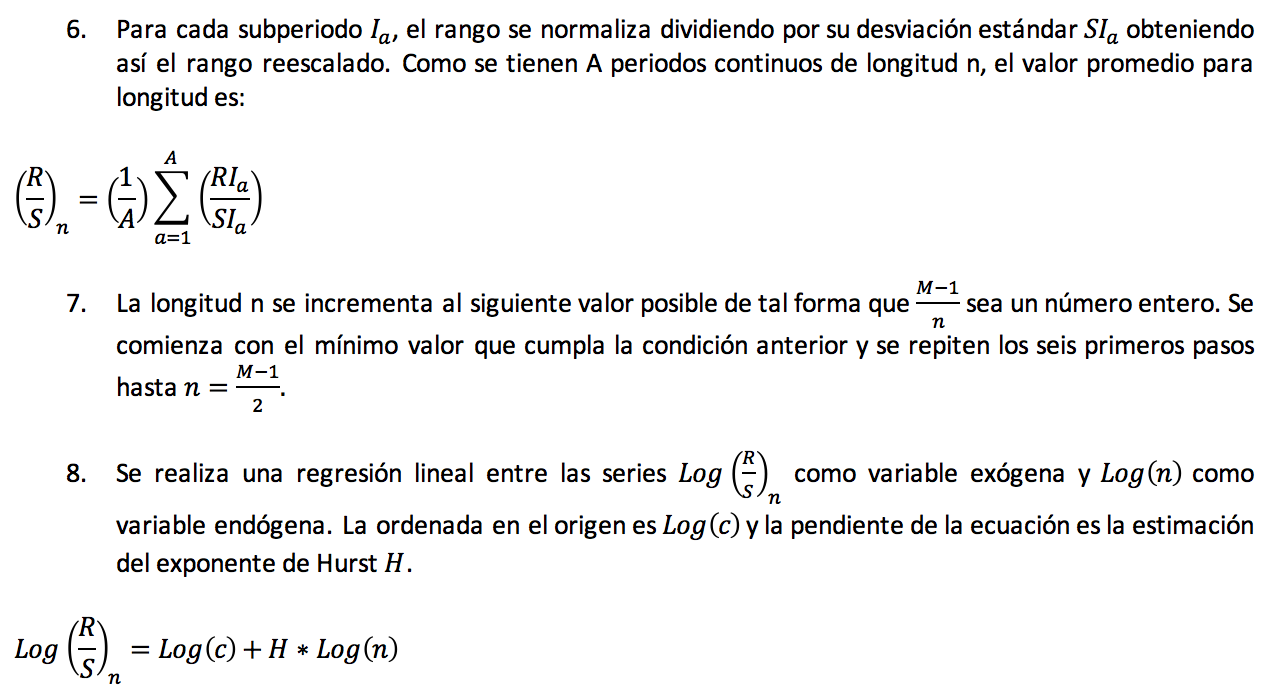

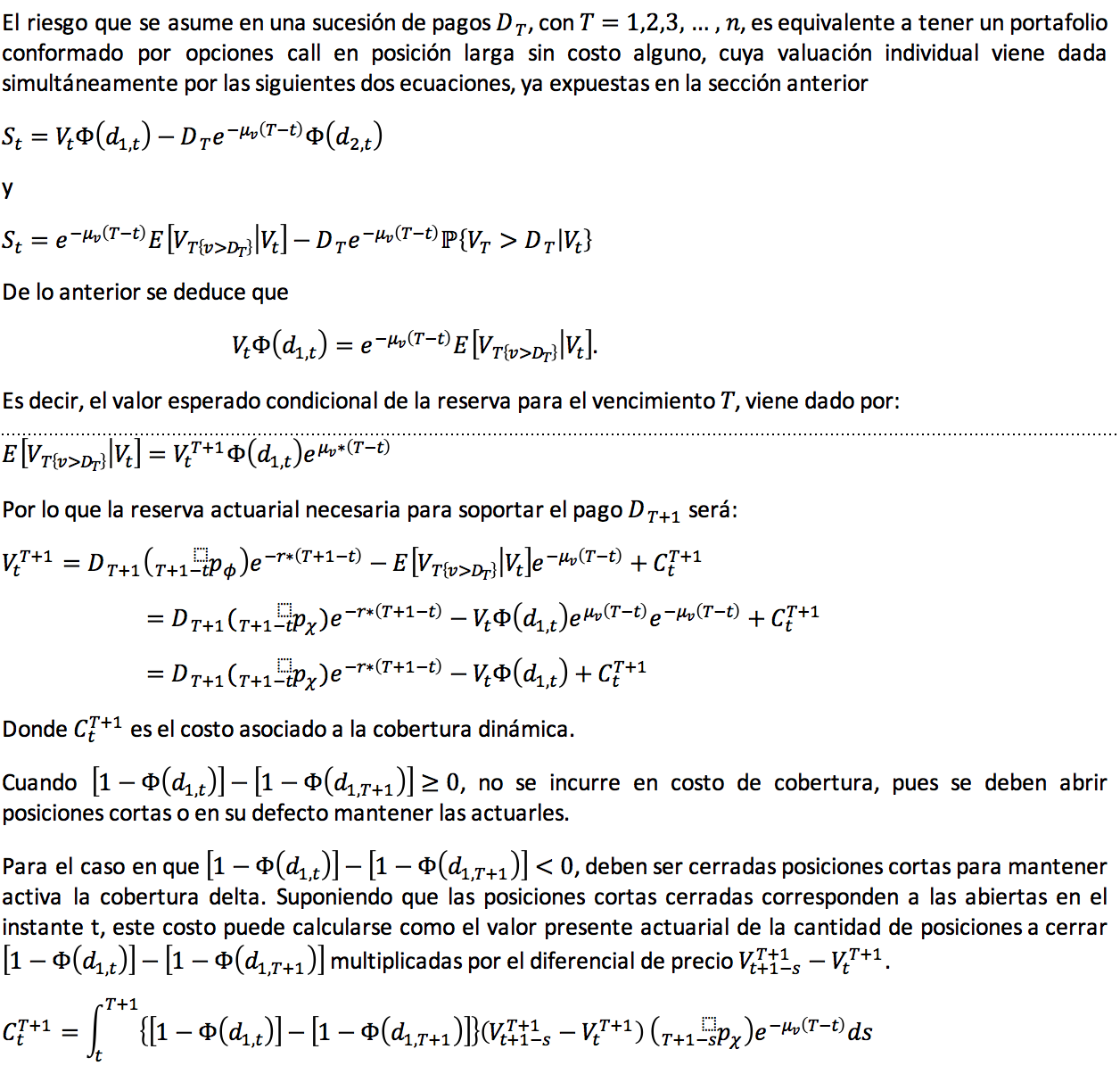

Si la inversión de la reserva actuarial se realiza en un mercado no eficiente con H=0.57, la disminución correspondería a 44,72%, equivalente a una reserva de $68.023 USD. Los cálculos detallados se presentan en el Cuadro 2.

Cuadro 1. Detalle del cálculo de la reserva actuarial (H=0.5)

T-t |

DT |

tPx |

Trad. Vt |

d1 |

d2 |

PUT (short) |

Delta |

Hedging |

CALL (long) |

E(VT|Vt) |

New Vt |

1 |

7.000 |

0,990803 |

6.630 |

- 0,096995 |

- 0,166995 |

218,373339 |

- 0,538635 |

- 3.571,384622 |

156,826310 |

3.200 |

6.630 |

2 |

7.245 |

0,980620 |

6.493 |

- 0,148189 |

- 0,247184 |

328,060640 |

- 0,558903 |

- 3.629,020629 |

199,738983 |

3.134 |

3.293 |

3 |

7.499 |

0,969385 |

6.351 |

-0,195830 |

-0,317074 |

422,328578 |

- 0,577628 |

- 3.668,546272 |

221,752329 |

3.070 |

3.217 |

4 |

7.761 |

0,957033 |

6.204 |

-0,243694 |

-0,383694 |

510,506904 |

- 0,596266 |

- 3.699,245932 |

231,972602 |

2.999 |

3.134 |

5 |

8.033 |

0,943496 |

6.052 |

-0,293327 |

-0,449852 |

596,507762 |

- 0,615364 |

- 3.724,048932 |

234,080391 |

2.915 |

3.053 |

6 |

8.314 |

0,928708 |

5.894 |

-0,345615 |

-0,517079 |

682,568934 |

- 0,635184 |

- 3.743,855275 |

230,109981 |

2.817 |

2.979 |

7 |

8.605 |

0,912604 |

5.731 |

-0,401201 |

-0,586403 |

770,226898 |

- 0,655864 |

- 3.758,662362 |

221,407265 |

2.702 |

2.914 |

8 |

8.906 |

0,895120 |

5.562 |

-0,460615 |

-0,658605 |

860,657307 |

- 0,677462 |

- 3.767,915550 |

208,990613 |

2.571 |

2.859 |

9 |

9.218 |

0,876200 |

5.387 |

-0,524338 |

-0,734338 |

954,826716 |

- 0,699978 |

- 3.770,677020 |

193,707994 |

2.423 |

2.816 |

10 |

9.540 |

0,855788 |

5.206 |

-0,592849 |

-0,814208 |

1.053,574191 |

- 0,723359 |

- 3.765,725305 |

176,310018 |

2.259 |

2.783 |

11 |

9.874 |

0,833840 |

5.019 |

-0,666616 |

-0,898780 |

1.157,620886 |

- 0,747491 |

- 3.751,582710 |

157,498395 |

2.079 |

2.760 |

12 |

10.220 |

0,810320 |

4.826 |

-0,746129 |

-0,988616 |

1.267,591178 |

- 0,772205 |

- 3.726,592481 |

137,936977 |

1.886 |

2.747 |

13 |

10.577 |

0,785203 |

4.627 |

-0,831904 |

-1,084292 |

1.384,006341 |

- 0,797268 |

- 3.688,981166 |

118,255574 |

1.684 |

2.741 |

14 |

10.948 |

0,758481 |

4.422 |

-0,924485 |

-1,186401 |

1.507,258091 |

- 0,822383 |

- 3.636,938582 |

99,045895 |

1.475 |

2.739 |

15 |

11.331 |

0,730163 |

4.212 |

-1,024451 |

-1,295559 |

1.637,585139 |

- 0,847189 |

- 3.568,733446 |

80,846114 |

1.264 |

2.738 |

16 |

11.727 |

0,700277 |

3.997 |

-1,132425 |

-1,412425 |

1.775,045771 |

- 0,871272 |

- 3.482,852375 |

64,120795 |

1.057 |

2.733 |

17 |

12.138 |

0,668875 |

3.778 |

-1,249084 |

-1,537701 |

1.919,489317 |

- 0,894183 |

- 3.378,157959 |

49,239071 |

859 |

2.721 |

18 |

12.563 |

0,636038 |

3.555 |

-1,375145 |

-1,672130 |

2.070,507031 |

- 0,915457 |

- 3.254,065058 |

36,456554 |

676 |

2.695 |

19 |

13.002 |

0,601874 |

3.328 |

-1,511384 |

-1,816507 |

2.227,422164 |

- 0,934655 |

- 3.110,706177 |

25,897285 |

511 |

2.653 |

20 |

13.458 |

0,566522 |

3.100 |

-1,658649 |

-1,971699 |

2.389,285592 |

- 0,951407 |

- 2.949,053600 |

17,547597 |

370 |

2.588 |

21 |

13.929 |

0,530158 |

2.870 |

-1,817848 |

-2,138628 |

2.554,861938 |

- 0,965456 |

- 2.770,989478 |

11,264494 |

255 |

2.500 |

22 |

14.416 |

0,492991 |

2.641 |

-1,989970 |

-2,318299 |

2.722,671265 |

- 0,976703 |

- 2.579,259365 |

6,796138 |

166 |

2.386 |

23 |

14.921 |

0,455265 |

2.413 |

-2,176076 |

-2,511784 |

2.891,015618 |

- 0,985225 |

- 2.377,334785 |

3,817790 |

100 |

2.247 |

24 |

15.443 |

0,417258 |

2.188 |

-2,377322 |

-2,720250 |

3.058,054715 |

- 0,991281 |

- 2.169,146561 |

1,975135 |

56 |

2.088 |

25 |

15.983 |

0,379277 |

1.968 |

-2,594964 |

-2,944964 |

3.221,869710 |

- 0,995270 |

- 1.958,767827 |

0,929023 |

29 |

1.912 |

26 |

16.543 |

0,341658 |

1.754 |

-2,830360 |

-3,187291 |

3.380,522839 |

- 0,997675 |

- 1.750,102232 |

0,391344 |

13 |

1.726 |

27 |

17.122 |

0,304755 |

1.548 |

-3,084967 |

-3,448698 |

3.532,116886 |

- 0,998982 |

- 1.546,635081 |

0,145057 |

5 |

1.535 |

28 |

17.721 |

0,268930 |

1.352 |

-3,360389 |

-3,730794 |

3.674,862451 |

- 0,999611 |

- 1.351,282240 |

0,046341 |

2 |

1.346 |

29 |

18.341 |

0,234545 |

1.167 |

-3,658356 |

-4,035317 |

3.807,104725 |

- 0,999873 |

- 1.166,390375 |

0,012454 |

1 |

1.165 |

30 |

18.983 |

0,201949 |

994 |

-3,980745 |

-4,364151 |

3.927,368358 |

- 0,999966 |

-993,795913 |

0,002736 |

0 |

993 |

31 |

19.648 |

0,171466 |

835 |

-4,329570 |

-4,719314 |

4.034,393631 |

- 0,999993 |

-834,914052 |

0,000475 |

0 |

835 |

32 |

20.335 |

0,143374 |

691 |

-4,707059 |

-5,103039 |

4.127,206533 |

- 0,999999 |

-690,770851 |

0,000063 |

0 |

691 |

33 |

21.047 |

0,117899 |

562 |

-5,115579 |

-5,517699 |

4.205,136008 |

- 1,000000 |

-562,048052 |

0,000006 |

0 |

562 |

34 |

21.784 |

0,095199 |

449 |

-5,557753 |

-5,965920 |

4.267,880637 |

- 1,000000 |

-449,044954 |

0,000000 |

0 |

449 |

35 |

22.546 |

0,075312 |

351 |

-6,037710 |

-6,451836 |

4.315,702508 |

- 1,000000 |

-351,494399 |

0,000000 |

0 |

351 |

36 |

23.335 |

0,058199 |

269 |

-6,561142 |

-6,981142 |

4.349,227929 |

- 1,000000 |

-268,764559 |

0,000000 |

0 |

269 |

37 |

24.152 |

0,043795 |

200 |

-7,133940 |

-7,559733 |

4.369,193750 |

- 1,000000 |

-200,113061 |

0,000000 |

0 |

200 |

38 |

24.997 |

0,031981 |

145 |

-7,762291 |

-8,193800 |

4.376,541814 |

- 1,000000 |

-144,592594 |

0,000000 |

0 |

145 |

39 |

25.872 |

0,022580 |

101 |

-8,452766 |

-8,889916 |

4.372,457367 |

- 1,000000 |

-101,012500 |

0,000000 |

0 |

101 |

40 |

26.778 |

0,015352 |

68 |

-9,212420 |

-9,655139 |

4.358,355335 |

- 1,000000 |

- 67,952502 |

0,000000 |

0 |

68 |

41 |

27.715 |

0,010005 |

44 |

- 10,049077 |

- 10,497296 |

4.335,823101 |

- 1,000000 |

- 43,819915 |

0,000000 |

0 |

44 |

42 |

28.685 |

0,006221 |

27 |

- 10,970942 |

- 11,424594 |

4.306,513361 |

- 1,000000 |

- 26,956802 |

0,000000 |

0 |

27 |

43 |

29.689 |

0,003668 |

16 |

- 11,988216 |

- 12,447237 |

4.272,057772 |

- 1,000000 |

- 15,726322 |

0,000000 |

0 |

16 |

44 |

30.728 |

0,002038 |

9 |

- 13,111554 |

- 13,575881 |

4.233,933886 |

- 1,000000 |

- 8,645787 |

0,000000 |

0 |

9 |

45 |

31.803 |

0,001059 |

4 |

- 14,353683 |

- 14,823257 |

4.193,406035 |

- 1,000000 |

- 4,445791 |

0,000000 |

0 |

4 |

46 |

32.917 |

0,000511 |

2 |

- 15,728398 |

- 16,203161 |

4.151,474785 |

- 1,000000 |

- 2,120743 |

0,000000 |

0 |

2 |

47 |

34.069 |

0,000225 |

1 |

- 17,260860 |

- 17,740756 |

4.108,880317 |

- 1,000000 |

- 0,925489 |

0,000000 |

0 |

1 |

48 |

35.261 |

0,000090 |

0 |

- 18,959323 |

- 19,444298 |

4.066,110541 |

- 1,000000 |

- 0,367199 |

0,000000 |

0 |

0 |

Fuente: Elaboración propia.

Cuadro 2. Detalle del cálculo de la reserva actuarial (H=0.57)

T-t |

DT |

tPx |

Vt |

d1 |

d2 |

PUT corta |

Delta |

Cobertura |

CALL larga |

E(VT|Vt) |

Nuevo Vt |

48 |

35.261 |

9,02991E-05 |

0 |

-14,325888 |

-14,961813 |

4.066 |

-1,000000 |

-0,367199 |

0 |

0 |

0 |

47 |

34.069 |

0,00022519 |

1 |

-12,971575 |

-13,603635 |

4.109 |

-1,000000 |

-0,925489 |

0 |

0 |

1 |

46 |

32.917 |

0,00051058 |

2 |

-11,768312 |

-12,395689 |

4.151 |

-1,000000 |

-2,120743 |

0 |

0 |

2 |

45 |

31.803 |

0,001059063 |

4 |

-10,697019 |

-11,319317 |

4.193 |

-1,000000 |

-4,445791 |

0 |

0 |

4 |

44 |

30.728 |

0,002037861 |

9 |

-9,734590 |

-10,351520 |

4.234 |

-1,000000 |

-8,645787 |

0 |

0 |

9 |

43 |

29.689 |

0,003667704 |

16 |

-8,868292 |

-9,479609 |

4.272 |

-1,000000 |

-15,726322 |

0 |

0 |

16 |

42 |

28.685 |

0,006220604 |

27 |

-8,086976 |

-8,692465 |

4.307 |

-1,000000 |

-26,956802 |

0 |

0 |

27 |

41 |

27.715 |

0,010005362 |

44 |

-7,381499 |

-7,980965 |

4.336 |

-1,000000 |

-43,819915 |

0 |

0 |

44 |

40 |

26.778 |

0,01535196 |

68 |

-6,743350 |

-7,336606 |

4.358 |

-1,000000 |

-67,952502 |

0 |

0 |

68 |

39 |

25.872 |

0,022580347 |

101 |

-6,165705 |

-6,752575 |

4.372 |

-1,000000 |

-101,012500 |

0 |

0 |

101 |

38 |

24.997 |

0,031981485 |

145 |

-5,642175 |

-6,222486 |

4.377 |

-1,000000 |

-144,592593 |

0 |

0 |

145 |

37 |

24.152 |

0,043795059 |

200 |

-5,167053 |

-5,740636 |

4.369 |

-1,000000 |

-200,113037 |

0 |

0 |

200 |

36 |

23.335 |

0,058199436 |

269 |

-4,735081 |

-5,301769 |

4.349 |

-0,999999 |

-268,764265 |

0 |

0 |

269 |

35 |

22.546 |

0,075311671 |

351 |

-4,341358 |

-4,900982 |

4.316 |

-0,999993 |

-351,491910 |

0 |

0 |

351 |

34 |

21.784 |

0,095198652 |

449 |

-3,981260 |

-4,533653 |

4.268 |

-0,999966 |

-449,029569 |

0 |

0 |

449 |

33 |

21.047 |

0,117899398 |

562 |

-3,650360 |

-4,195352 |

4.205 |

-0,999869 |

-561,974548 |

0 |

0 |

561 |

32 |

20.335 |

0,143373775 |

691 |

-3,345430 |

-3,882847 |

4.127 |

-0,999589 |

-690,487967 |

0 |

1 |

687 |

31 |

19.648 |

0,17146571 |

835 |

-3,064379 |

-3,594045 |

4.035 |

-0,998909 |

-834,009714 |

0 |

4 |

825 |

30 |

18.983 |

0,2019489 |

994 |

-2,805326 |

-3,327061 |

3.928 |

-0,997487 |

-991,332271 |

0 |

10 |

972 |

29 |

18.341 |

0,234544642 |

1.167 |

-2,566515 |

-3,080133 |

3.808 |

-0,994864 |

-1160,546729 |

1 |

22 |

1.121 |

28 |

17.721 |

0,268929644 |

1.352 |

-2,346362 |

-2,851671 |

3.677 |

-0,990521 |

-1338,994746 |

2 |

45 |

1.268 |

27 |

17.122 |

0,304754972 |

1.548 |

-2,143398 |

-2,640199 |

3.536 |

-0,983959 |

-1523,376797 |

4 |

84 |

1.406 |

26 |

16.543 |

0,341658315 |

1.754 |

-1,956275 |

-2,444361 |

3.387 |

-0,974784 |

-1709,946195 |

7 |

143 |

1.528 |

25 |

15.983 |

0,379277362 |

1.968 |

-1,783747 |

-2,262903 |

3.233 |

-0,962768 |

-1894,800692 |

12 |

226 |

1.632 |

24 |

15.443 |

0,417257605 |

2.188 |

-1,624686 |

-2,094685 |

3.075 |

-0,947885 |

-2074,187783 |

19 |

336 |

1.715 |

23 |

14.921 |

0,455264604 |

2.413 |

-1,478046 |

-1,938652 |

2.916 |

-0,930302 |

-2244,806511 |

29 |

473 |

1.776 |

22 |

14.416 |

0,492990672 |

2.641 |

-1,342862 |

-1,793825 |

2.758 |

-0,910342 |

-2404,013855 |

42 |

637 |

1.817 |

21 |

13.929 |

0,530158224 |

2.870 |

-1,218248 |

-1,659304 |

2.601 |

-0,888435 |

-2549,928592 |

57 |

824 |

1.841 |

20 |

13.458 |

0,566522002 |

3.100 |

-1,103396 |

-1,534263 |

2.448 |

-0,865072 |

-2681,445261 |

76 |

1.029 |

1.853 |

19 |

13.002 |

0,601873539 |

3.328 |

-0,997554 |

-1,417931 |

2.300 |

-0,840752 |

-2798,180633 |

98 |

1.246 |

1.858 |

18 |

12.563 |

0,63603781 |

3.555 |

-0,900033 |

-1,309601 |

2.156 |

-0,815949 |

-2900,355368 |

122 |

1.471 |

1.858 |

17 |

12.138 |

0,668875464 |

3.778 |

-0,810195 |

-1,208607 |

2.019 |

-0,791086 |

-2988,665448 |

149 |

1.696 |

1.861 |

16 |

11.727 |

0,700277252 |

3.997 |

-0,727458 |

-1,114339 |

1.887 |

-0,766527 |

-3064,141502 |

177 |

1.917 |

1.868 |

15 |

11.331 |

0,730162906 |

4.212 |

-0,651285 |

-1,026230 |

1.762 |

-0,742569 |

-3128,028089 |

205 |

2.130 |

1.883 |

14 |

10.948 |

0,758481147 |

4.422 |

-0,581176 |

-0,943738 |

1.642 |

-0,719439 |

-3181,676182 |

234 |

2.330 |

1.908 |

13 |

10.577 |

0,785202989 |

4.627 |

-0,516672 |

-0,866358 |

1.528 |

-0,697308 |

-3226,460064 |

262 |

2.514 |

1.946 |

12 |

10.220 |

0,810319514 |

4.826 |

-0,457351 |

-0,793614 |

1.419 |

-0,676291 |

-3263,717281 |

289 |

2.681 |

1.997 |

11 |

9.874 |

0,83383964 |

5.019 |

-0,402821 |

-0,725047 |

1.315 |

-0,656460 |

-3294,704966 |

314 |

2.829 |

2.062 |

10 |

9.540 |

0,855787893 |

5.206 |

-0,352715 |

-0,660207 |

1.214 |

-0,637849 |

-3320,569293 |

337 |

2.957 |

2.141 |

9 |

9.218 |

0,876199947 |

5.387 |

-0,306694 |

-0,598651 |

1.117 |

-0,620462 |

-3342,333806 |

356 |

3.065 |

2.232 |

8 |

8.906 |

0,895120393 |

5.562 |

-0,264443 |

-0,539930 |

1.022 |

-0,604281 |

-3360,892149 |

370 |

3.155 |

2.336 |

7 |

8.605 |

0,912603858 |

5.731 |

-0,225651 |

-0,483555 |

929 |

-0,589264 |

-3376,985731 |

380 |

3.225 |

2.452 |

6 |

8.314 |

0,928708311 |

5.894 |

-0,190024 |

-0,428987 |

836 |

-0,575355 |

-3391,215365 |

383 |

3.279 |

2.578 |

5 |

8.033 |

0,94349618 |

6.052 |

-0,157261 |

-0,375575 |

742 |

-0,562480 |

-3404,008186 |

380 |

3.316 |

2.713 |

4 |

7.761 |

0,95703324 |

6.204 |

-0,127025 |

-0,322443 |

645 |

-0,550540 |

-3415,558403 |

367 |

3.338 |

2.856 |

3 |

7.499 |

0,969385264 |

6.351 |

-0,098901 |

-0,268268 |

543 |

-0,539392 |

-3425,702569 |

342 |

3.348 |

3.003 |

2 |

7.245 |

0,980620254 |

6.493 |

-0,072214 |

-0,210606 |

430 |

-0,528784 |

-3433,454323 |

301 |

3.348 |

3.151 |

1 |

7.000 |

0,99080287 |

6.630 |

-0,045384 |

-0,143315 |

292 |

-0,518099 |

-3435,224376 |

231 |

3.342 |

6.630 |

En este artículo se propone un planteamiento teórico para la estimación de la reserva actuarial de una renta vitalicia a una vida considerando la dinámica estocástica del portafolio en el cual está invertida; además se estructura una estrategia de cobertura que impacta de manera directa dicha estimación. La estrategia es relevante en la medida que permite disminuir el costo de una renta vitalicia, con los beneficios sociales y fiscales que ello implica, al permitir una mayor cobertura de los sistemas de retiro. Futuras investigaciones podrían estar orientadas al análisis de las condiciones regulatorias y de mercado necesarias para implementar lo planteado en este artículo.

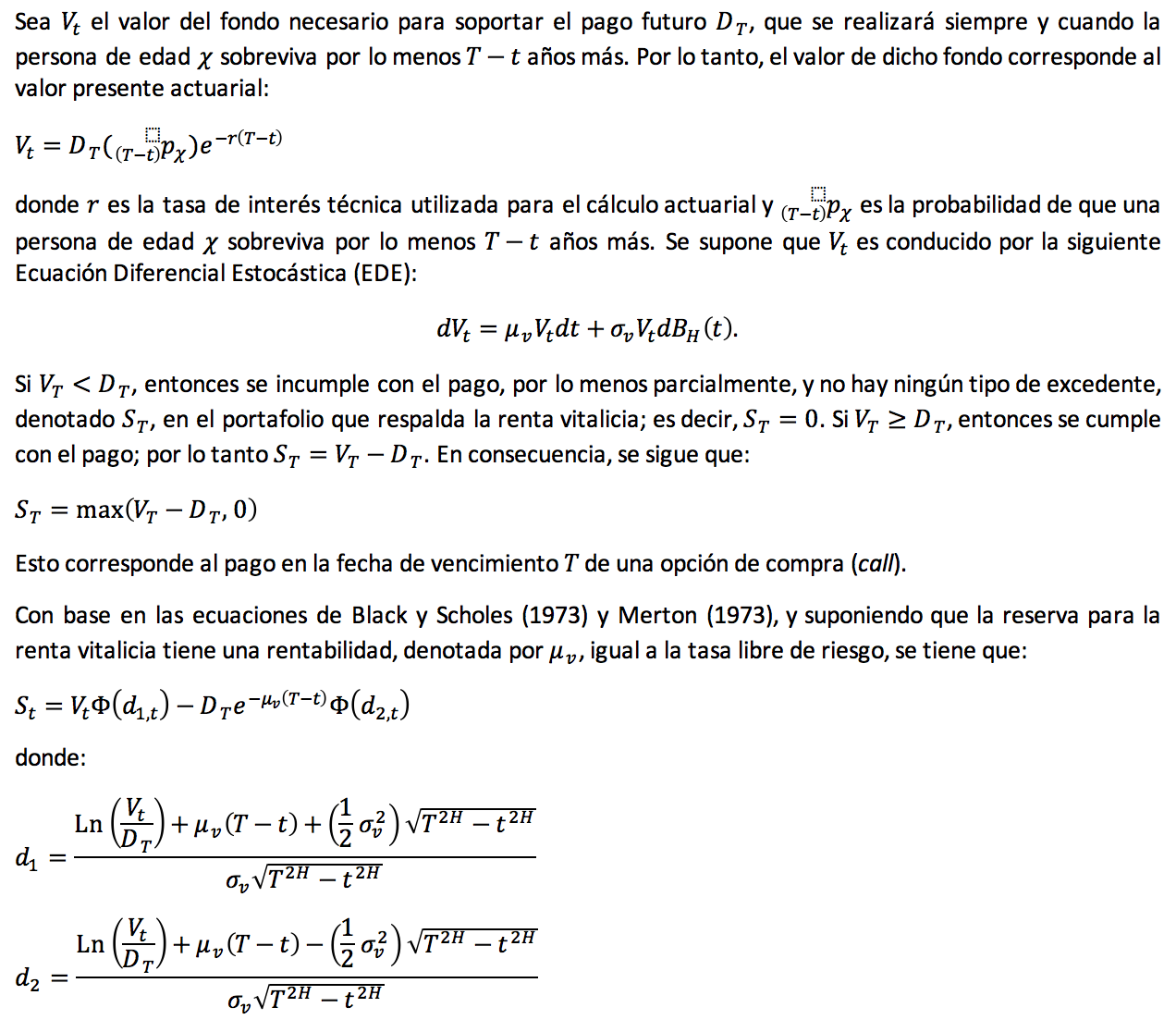

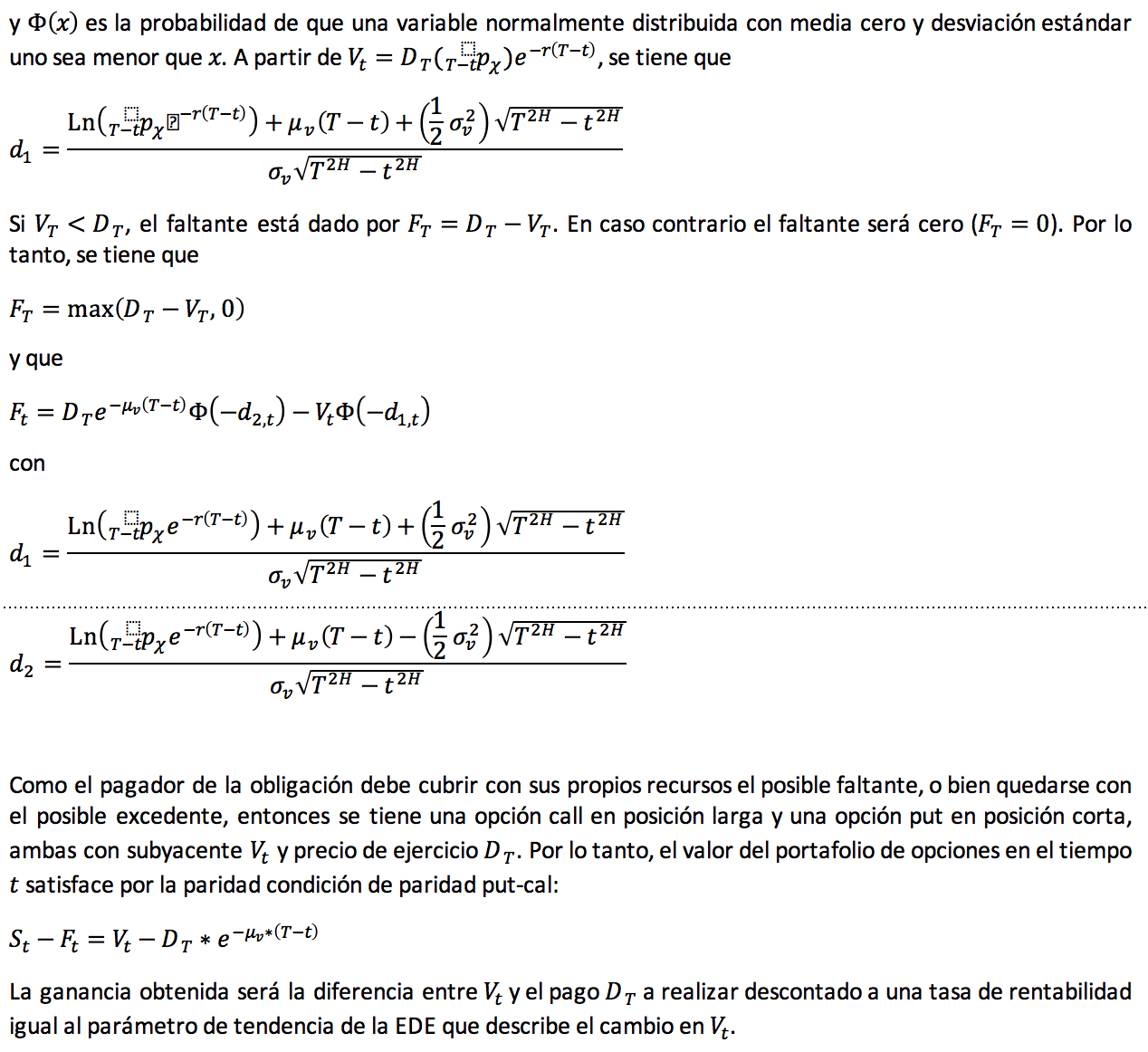

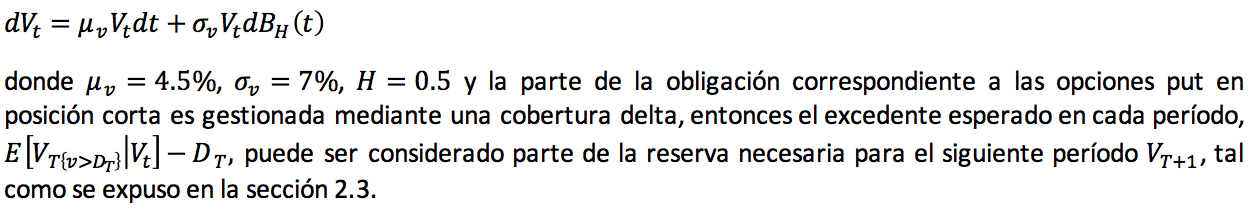

Anexo 1

Tabla de mortalidad

X |

l(x) |

x |

l(x) |

x |

l(x) |

||

15 |

1.000.000 |

53 |

947.843 |

91 |

210.391 |

||

16 |

999.515 |

54 |

943.766 |

92 |

181.152 |

||

17 |

999.019 |

55 |

939.348 |

93 |

153.808 |

||

18 |

998.510 |

56 |

934.604 |

94 |

128.609 |

||

19 |

997.988 |

57 |

929.498 |

95 |

105.758 |

||

20 |

997.451 |

58 |

923.991 |

96 |

85.395 |

||

21 |

996.898 |

59 |

918.039 |

97 |

67.556 |

||

22 |

996.327 |

60 |

911.595 |

98 |

52.206 |

||

23 |

995.736 |

61 |

904.607 |

99 |

39.285 |

||

24 |

995.124 |

62 |

897.019 |

100 |

28.688 |

||

25 |

994.488 |

63 |

888.769 |

101 |

20.255 |

||

26 |

993.826 |

64 |

879.635 |

102 |

13.771 |

||

27 |

993.136 |

65 |

869.557 |

103 |

8.975 |

||

28 |

992.415 |

66 |

858.477 |

104 |

5.580 |

||

29 |

991.660 |

67 |

846.334 |

105 |

3.290 |

||

30 |

990.868 |

68 |

833.069 |

106 |

1.828 |

||

31 |

990.036 |

69 |

818.623 |

107 |

950 |

||

32 |

989.159 |

70 |

802.940 |

108 |

458 |

||

33 |

988.233 |

71 |

785.968 |

109 |

202 |

||

34 |

987.254 |

72 |

767.658 |

110 |

81 |

||

35 |

986.216 |

73 |

747.970 |

||||

36 |

985.114 |

74 |

726.872 |

||||

37 |

983.942 |

75 |

704.342 |

||||

38 |

982.693 |

76 |

680.372 |

||||

39 |

981.360 |

77 |

654.970 |

||||

40 |

979.936 |

78 |

628.162 |

||||

41 |

978.411 |

79 |

599.994 |

||||

42 |

976.776 |

80 |

570.538 |

||||

43 |

975.021 |

81 |

539.892 |

||||

44 |

973.135 |

82 |

508.181 |

||||

45 |

971.105 |

83 |

475.562 |

||||

46 |

968.919 |

84 |

442.222 |

||||

47 |

966.561 |

85 |

408.381 |

||||

48 |

964.017 |

86 |

374.288 |

||||

49 |

961.269 |

87 |

340.219 |

||||

50 |

958.298 |

88 |

306.474 |

||||

51 |

955.085 |

89 |

273.371 |

||||

52 |

951.608 |

90 |

241.235 |

||||

Agudelo, G.A., Franco, L.C., Franco, L.E. (2016a). Modelo actuarial para el cálculo de la probabilidad de pensión mediante un proceso de difusión con saltos. Revista ESPACIOS. Vol. 37. No 09. p.25.

Agudelo, G.A., Franco, L.C., Franco, L.E. (2016b).Valoración de Seguros de Vida en presencia de Dependencia Espacial. Revista ESPACIOS. Vol. 37. No 28, p.3.

Agudelo, G.A., Franco, L.C., Franco, L.E. (2016c). Cálculo Actuarial: Introducción a la actuaría de vida., Colombia: Fondo Editorial ITM. ISBN: 978-958-8743-98-1, 2 ed.

Agudelo, G.A., Franco, L.E., Franco, L.C., Zuñiga, L.G. (2016). Modelación y Simulación de Rentas Vitalicias.Colombia: Optimal Research SAS. ISBN: 978-958-95363-7-7,1 ed.

Biagini, F., Hu, Y., Øksendal, B., & Zhang, T. (2008). Stochastic calculus for fractional Brownian motion and applications. Springer Science & Business Media.

Black, E, E. Derman, and W. Toy (1990). A one-factor model of interest rates and its application to Treasury bond options. Financial Analysts Journal (January-February), 33-39.

Black, F. and M. Scholes (1973). "The Pricing of Option and Corporative Liabilities". Journal of Political Economy, Vol. 81, No 3, pp. 637-654.

Bowers, N. L., Gerber, H. U., Hickman, J. C., Jones, D.A. and Nesbitt, C. J. (1997). Actuarial Mathematics, 2nd edition. Itasca: Society of Actuaries.

Bian, B., Yuan, Q., Zhang, H. (2009). "Financial valuation and optimal strategy for retirement benefits in a jump diffusion model". International Conference on Control and Automation, ICCA, pp. 2233-2236.

Calvo-Garrido, M.C., Vásquez, C. (2014). "Pricing pension plans under jump–diffusion models for the salary." Computers & Mathematics with Applications, Vol 68, No. 12, 1933-1944.

Cox, J. C., Ross, S. A. (1976), “The Valuation of Options for Alternative Stochastic Processes”, Journal of Financial Economics, Vol. 3, No. 1, pp. 145-166.

Cox, J., J. Ingersoll y S. Ross (1985a). An Intertemporal General Equilibrium Model of Asset Prices, Econometrica, Vol. 53, No. 2, pp. 385-467.

Cox, J., J. Ingersoll y S. Ross (1985b). A theory of the term structure of interest rates, Econometrica, Vol. 53, No. 2, pp. 385-467.

Fama, E. F. (1965). Random walks in stock market prices. Financial analysts journal, 51(1), 75-80.

Fama, E. F. (1970). Efficient capital markets: A review of theory and empirical work. The journal of Finance, 25(2), 383-417.

Grinols, E. L. y S. J. Turnovsky (1993). "Risk, the Financial Market, and Macroeconomic Equilibrium", Journal of Economic Dynamics and Control, Vol. 17, No. 1-2, pp. 1-36.

Heath, D., R.A. Jarrow, and A. Morton (1992). Bond pricing and the term structure of interest rates: A new methodology for contingent claims valuation. Econometrica, Vol. 60, No. 1, pp. 77-105.

Holton, G. A. (1992). Time: the second dimension of risk. Financial Analysts Journal, 38-45.

Hull, J. and A. White (1990). Pricing interest rate derivative securities. The Review of Financial Studies, Vol. 3, No. 4, pp. 573-592.

Hull, J. and A. White (1993). One-factor interest rate models and the valuation of interest rate derivative securities. Journal of Financial and Quantitative Analysis, Vol. 28, No. 2, pp. 235-254.

Jarrow, R. A. (2002). Modelling Fixed Income Securities and Interest Rate Options, 2nd edition. Stanford University Press.

Jarrow, R. A., Turnbull, S. (1999). Derivative Securities: The Complete Investor’s Guide, 2nd edition. South-Western College Publishing.

Jiménez, L. M., Acevedo, N. M., Castaño, N. E. (2016). Cobertura cambiaria por medio de instrumentos derivados para empresa exportadora de flores en Colombia. EN-CONTEXTO, 5(5), 119-138.

Jiménez, L. M., Acevedo N. M., Rojas, M. D. (2016). Valoración de opción real en proyectos de generación de energía eólica en Colombia. Revista ESPACIOS. Vol. 37, No 26, p.26.

Josa-Fombellida, R., Rincón-Zapatero, J. P. (2012). "Stochastic pension funding when the benefit and the risky asset follow jump diffusion processes". European Journal of Operational Research, 220 (2), pp. 404-413.

León, C., Vivas, F. (2010). Dependencia de largo plazo y la regla de la raíz del tiempo para escalar la volatilidad en el mercado colombiano. No. 007011. Banco de la República.

Merton, R. (1973). Theory of Rational Option Pricing. Bell Journal of Economics, Vol. 4, No. 1, pp. 141-183.

Mishura, Y. 2004. Fractional stochastic integration and Black Scholes equation for fractional Brownian model with stochastic volatility. Stoch. Stoch. Rep., 76, 4, 363–381.

Ngwira, B., Gerrard, R.(2007)."Stochastic pension fund control in the presence of Poisson jumps". Insurance: Mathematics and Economics, 40 (2), pp. 283-292.

Pirateque, J.E. 2014. Uso de la Metodología Wavelets para la validación de la regla de la raíz del tiempo y su aplicación al riesgo de mercado. Borradores de economía. Banco de la Republica de Colombia. No. 809.

Roberts, H. V. (1959). Stock‐Market “Patterns” And Financial Analysis: Methodological Suggestions. The Journal of Finance, 14(1), 1-10.

Schmedders, K. (1998). "Computing Equilibria in the General Equilibrium Model with Incomplete Asset Markets". Journal of Economic Dynamics and Control, Vol. 22, No. 8-9, pp. 1375-1401.

Shiryaev, A. (1999).Essentials of Stochastic Finance. World Scientific.

Sornette, D. (2003). Why Stock Markets Crash, New Jersey, Princeton University Press.

Vasicek O. (1977). An equilibrium characterization of the term structure. Journal of Financial Economics, Vol. 5, No. 2, pp. 177-188.

Willinger, W., Taqqu, M.S., and Teverovsky, V. 1999. Stock market prices and long range dependence. Fin. and Stoch. 3, 1–13.

1. Instituto Tecnológico Metropolitano, Medellín, Colombia. Email: albertoagudelo@itm.edu.co

2. Instituto Tecnológico Metropolitano, Medellín, Colombia. Email: luisfranco@itm.edu.co

3. Instituto Tecnológico Metropolitano, Medellín, Colombia. Email: luisefranco@itm.edu.co