HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN

HOME | ÍNDICE POR TÍTULO | NORMAS PUBLICACIÓN Espacios. Vol. 37 (Nº 09) Año 2016. Pág. 22

Ana Paula Beck da Silva ETGES 1, Joana Siqueira de SOUZA 2

Recibido: 30/11/15 • Aprobado: 27/01/2016

2. Métodos de Análise de Investimentos e dos Riscos associados aos mesmos

4. Procedimentos Metodológicos

RESUMO: A valorização imobiliária no Brasil e os respectivos riscos relacionados a este mercado têm sido temas questionados por investidores, porém ainda pouco explorados academicamente. Este estudo quantificou o risco associado ao se investir incorporando um imóvel comercial e estruturou uma metodologia genérica de Análise de Risco para empreendimentos imobiliários. Foram utilizados conceitos de análise de multicritério, através da metodologia AHP e Engenharia Econômica, VPL, TIR e Payback descontado, em conjunto com a Simulação de Monte Carlo. Como resultado, obteve-se o indicador Value at Risk, que permitiu concluir o baixo risco presente no investimento analisado. Consolidou-se as ferramentas utilizadas em uma metodologia para análise de risco em empreendimentos imobiliários, permitindo a utilidade deste estudo no ambiente prático. |

ABSTRACT: The real estate valuation in Brazil and the risks related with this expanding market has been a questioned theme by investors, but still little explored academically. Thus, this study quantified the risk associated with investing incorporating a commercial property in the city of Porto Alegre and through this quantification, and structured a generic methodology for Risk analysis for real estate developments. For the consecration of this proposal, were used the concepts of multi-criterio analysis using the AHP, engineering economics, NPV, IRR and Payback discounted, join with Monte Carlo Simulation. As a result, was obtained the indicator Value at Risk, which concluded the low financial risk at the investment. Lastly, were consolidated the tools used in a methodology for risk analysis in real estate developments, allowing the utility of this study at the practical environment. |

A elevada variedade de opções de investimento como bolsa de valores, renda fixa, imóveis, entre outros faz com que a tomada de decisão relativa à maneira mais adequada de investimento e a relação de risco e retorno existente em cada uma das opções existentes no mercado, passe a ser desconhecida por grande parte da população. Tendo em vista essa realidade, entende-se a necessidade de se aprofundar os estudos dos métodos de análise de risco financeiro aplicados à incorporação imobiliária, opção de investimento que será o foco do desenvolvimento deste trabalho, devido a seu grande potencial lucrativo, que é evidenciado pelas baixas taxas de juros cobradas para financiamentos deste setor (Yazbeck, 2013). Considerando este contexto, pretende-se analisar as diferentes hipóteses que pode se encontrar durante a análise da tomada de decisão sobre o investimento imobiliário, através da utilização da Simulação de Monte Carlo (SMC).

Segundo Damodaran (2009), a SMC fornece informações sobre qual o valor que o ativo terá para cada um dos desfechos possíveis, através da mensuração do Value at Risk (VaR), o qual, segundo Jorion (1998), sintetiza a perda potencial esperada em determinado tempo e nível de confiança. Ainda, pode ser interpretado como um indicador que resume de maneira intuitiva, em um único número, posições de risco de carteiras complexas (Maletta, 2005).

O estudo do mercado é o ponto de partida para a elaboração de projetos de investimento de capital, além de ser um dos aspectos mais importantes nesse processo (Souza, 2003). Segundo Amorim (2013), nos últimos dez anos a indústria da construção tem crescido em um ritmo mais rápido do que o resto da economia brasileira, impulsionada pelo aumento da renda e do crédito os quais devem permanecer em crescimento, mantendo acelerado o desenvolvimento do setor em análise. Contudo, ao se analisar o mercado imobiliário um fator que não pode ser excluído da análise, pelo fato de que pode representar um relevante risco, é o endereço do futuro investimento. Sendo assim, a decisão sobre o local com características qualitativas e quantitativas favoráveis ao investimento em análise a fim de minimizar o risco existente nessa variável, também fará parte deste estudo, através do uso de técnicas de análise de multicritério.

Define-se, então, como objetivo principal deste trabalho a quantificação do risco associado ao se investir incorporando um imóvel comercial na cidade de Porto Alegre. Tem-se como objetivo secundário a estruturação de uma metodologia genérica de Análise de Risco para empreendimentos imobiliários.

Segundo Balarine (2004), o uso de técnicas de mensuração de risco financeiro como auxílio à tomada de decisão por parte das incorporadoras de Porto Alegre é utilizado por apenas quatro empresas das sessenta e duas que foram analisadas pelo autor. Sabendo desta informação, o objetivo proposto neste estudo tem uma finalidade que vem a ser de bastante utilidade para empresas do setor em análise, pois o real ganho por parte dos investidores em um empreendimento pode estar subentendido e mal previsto por parte dos mesmos. Do ponto de vista acadêmico, é notável uma maior quantidade de estudos na área de análise de riscos financeiros voltados à tomada de decisão entre projetos internos das empresas, sendo limitado o número de estudos com o objetivo de aplicar metodologias desta área ligadas à incorporação de imóveis o que justifica o desenvolvimento de uma metodologia aplicada a este tipo de análise.

Como fatores delimitantes do trabalho tem-se o uso de apenas uma metodologia para a análise de risco financeiro, a Simulação de Monte Carlo. Considera-se também somente a mensuração de riscos com impactos diretamente relacionados ao fluxo de caixa do investimento e ainda, o uso exclusivo de critérios não técnicos da construção civil para a escolha da região mais apropriada para o investimento.

De acordo com Schroeder et al. (2005), a exigência básica de um projeto de investimentos é a geração de retorno econômico que compense os riscos e os custos de capital envolvidos no investimento. Desta maneira, para se definir sobre a realização de um novo projeto, devem ser utilizados métodos de análise de investimento de capital, os quais verificam a viabilidade econômico-financeira do investimento para a tomada de decisão em relação à realização do mesmo (Souza, 2011).

Para viabilizar o cálculo dos métodos quantitativos de retorno é necessário primeiramente se definir a Taxa Mínima de Atratividade (TMA) da empresa, também conceituada como a taxa de desconto a ser utilizada (Souza, 2003). Segundo Carvalho (2002), ela deve expressar o retorno mínimo que o investimento deve gerar. De acordo com Hummel et al. (2004), seu cálculo é baseado em três componentes: o custo de oportunidade, o risco e a liquidez do negócio. Entre estes componentes, o custo de oportunidade pode ser considerado o ponto de partida para a definição da TMA, pois representa a remuneração que a empresa teria se deixasse o dinheiro investido de maneira que apresentasse pouco ou nenhum risco de perda do mesmo. Tem-se, então, o risco do negócio como o segundo ponto a ser analisado. A afirmação, de Damodaran (2009), é de que o ganho deverá ser condizente com os riscos que serão assumidos no mercado investido. Por fim, a liquidez do negócio, ou seja, a facilidade e a velocidade com que se deixa uma posição do mercado para que se assuma outra é um componente importante na formação da TMA. Estes três componentes fazem com que a taxa seja considerada pessoal e intransferível (Pilão; Hummel, 2004).

Definida a TMA, deve-se partir para análise econômica do projeto. O método do Valor Presente Líquido (VPL) tem como finalidade calcular o impacto dos eventos futuros associados a uma alternativa de investimento, medindo o valor presente dos fluxos de caixa gerados pelo projeto ao longo de sua vida útil, permitindo que a tomada de decisão seja gerada a partir do melhor resultado de VPL entre os projetos. É interessante ressaltar que um VPL positivo indica a viabilidade econômica da alternativa, ou seja, o projeto é viável para a empresa considerando sua TMA (Samanez, 2007).

O método da Taxa Interna de Retorno (TIR), por sua vez, não tem por finalidade a avaliação da rentabilidade absoluta em relação a uma determinada TMA, mas sim encontrar uma taxa intrínseca de rendimento. Analisando graficamente, a TIR é o ponto do gráfico em que o VPL do projeto é igual a zero (Samanez, 2007). Para a tomada de decisão, um projeto é considerado viável economicamente quando a TIR do mesmo for superior à TMA da empresa. Além de representar a taxa de retorno do projeto, Clemente e Souza (2009) classificam a TIR como um método para avaliação do risco existente no projeto, através da avaliação da diferença entre a TIR e a TMA.

Além dos métodos já apresentados, a relação do tempo que um investimento levará para representar um resultado econômico positivo deve ser analisada ao se comparar um investimento ao outro. Para esta análise são utilizados por alguns analistas métodos não exatos, dos quais o principal deles é o que mede o Tempo de Recuperação do Capital Investido, ou Payback descontado (Casarotto; Kopittke, 2007). Este é utilizado para se ter conhecimento sobre o tempo de retorno do investimento e costuma ser calculado em conjunto com os métodos do VPL e da TIR, o que permite uma análise mais fundamentada para a tomada de decisão quando estes três resultados são relacionados com análises de risco do investimento (Abensur, 2012).

De acordo com o COSO (2007), toda a organização existe para gerar valor às partes interessadas. Da mesma maneira, Antonik (2004) menciona que além de um investimento ser analisado em relação a sua possível rentabilidade para a tomada de decisão, é importante que sejam analisadas as incertezas presentes no investimento, pois estas representam riscos e oportunidades e devem ser tratadas com eficácia a fim de melhorar a capacidade de gerar valor do investimento. Sendo assim, dado a onipresença do risco em quase todas as atividades humanas, surpreende o fato de não haver unanimidade acerca de uma definição para o termo risco. As primeiras discussões sobre o assunto basearam-se na distinção entre o risco passível de ser quantificado de forma objetiva e o risco subjetivo (Damodaran, 2009). Em outra análise, Klieman et al. (2010) associam o risco a consequência de um evento que poderá ter impacto negativo ou positivo sobre um projeto, ou seja, a falta de certeza em relação a uma determinada ocorrência futura. Por fim, de acordo com NBR 31000, o risco é definido como o efeito da incerteza nos objetivos (ABNT, 2009).

De acordo com Kliemann et al. (2010), a importância do elemento risco é diretamente relacionada com o elemento tempo de projeto, sabendo-se que um projeto imobiliário envolve um longo período, a incerteza tende a ser maior, aumentando os riscos envolvidos no projeto. A Incerteza acontece quando não se possui certeza dos dados de entrada, como, por exemplo, uma análise baseada em previsão de vendas ou a estimativa do custo de manutenção de um equipamento em função da probabilidade de quebra. Quando se conhece a distribuição de probabilidade dos dados de entrada é possível uma análise sob condições de risco, utilizando-se modelos probabilísticos (Casarotto Filho; Kopittke, 2007).

Os métodos de análise de riscos podem ser classificados de duas formas: qualitativos (de priorização ou de avaliação) e métodos quantitativos (determinísticos ou probabilísticos). Neste artigo trabalhar-se-á apenas com os métodos probabilísticos, devido aos diferentes desfechos que o investimento poderá seguir. Como métodos probabilísticos são considerados a Análise de Cenários e a Simulação de Monte Carlo (Kliemann et al., 2010).

Segundo Damodaran (2009), no método da Análise de Cenários estimam-se fluxos de caixa esperados e os valores de ativos para diferentes situações com a intenção de apreciar melhor o efeito do risco sobre o seu valor. Ao incorporar-se as probabilidades de cada cenário, os resultados podem ser considerados como os valores esperados para cada cenário do investimento. Todavia o método de análise de cenários não permite-se que trabalhe-se com inúmeros cenários simultaneamente, limitando as análises passíveis de serem efetuadas.

Devido à dificuldade existente na utilização da metodologia citada para se analisar um grande volume de cenários e variações de fatores gerados a partir de um investimento, surge a Simulação de Monte Carlo. Segundo Samanez (2007), esta pode ser definida como um método de ensaios estatísticos, no qual os valores são estabelecidos por meio de uma seleção aleatória onde a probabilidade de escolher determinado resultado entre todos os possíveis é obtida a partir de uma amostragem aleatória de identificação de eventos. Quando se utiliza a Simulação de Monte Carlo, o objetivo não é encontrar um resultado exato e único, e sim a distribuição de valores que melhor descreva o comportamento do fenômeno estudado (Jorion, 2010).

Como um indicador para mensurar a perda potencial de valor de um investimento com um risco associado ao longo do tempo e considerando um determinado nível de confiança, tem-se o Value at Risk (VaR), o qual pode ser mensurado de três maneiras: a primeira delas, através das distribuições de probabilidade para o valor do investimento, utilizando a variância dos riscos de mercado e a covariância entre eles. A segunda maneira estima carteiras hipotéticas, com dados de histórico real e, por fim, a última maneira é a utilização de diversos cenários através da Simulação de Monte Carlo, a qual permite que seja feita uma estimativa de parâmetros supondo distribuições de probabilidade, com foco dado às probabilidades de as perdas excederem um valor especificado, e não a toda a distribuição de perdas (Damodaran, 2009). Como no caso em estudo, que se tem um investimento de longo período, no qual os dados históricos são bastante voláteis e inconstantes, a simulação de Monte Carlo se faz mais apropriada (Duarte Júnior, 2005).

Segundo Damodaran (2009), para a aplicação da Simulação de Monte Carlo a fim de mensurar o VaR, primeiramente são identificados os riscos de mercado que afetam o ativo em uma carteira e estes são convertidos em ativos individuais em posições de instrumentos padronizados. Na terceira etapa, especificam-se distribuições de probabilidades para cada um dos fatores de risco e define-se a maneira como esses fatores se movimentam uns com os outros, deste modo, inicia-se a simulação. Em cada variação, as variáveis de risco assumem diferentes resultados, refletindo em desfechos diferentes para o valor do ativo. Após uma série de execuções, obter-se-á uma distribuição de valores para a carteira que poderá ser usada para estimar o VaR. A grande vantagem da utilização deste método se deve ao fato de que ele permite uma reavaliação completa, bem como distribuições complexas para os fatores de risco (Jorion, 2010). Por outro lado, o VaR sofre críticas pelo fato de que incorpora em seu cálculo apenas o impacto de riscos financeiros e de mercado (Kliemann et al., 2010).

Souza (2011) comprovou a importância que o processo de Gestão de Riscos apresenta para o sucesso das organizações. Dentro do contexto de Gestão de Riscos, para o tomador de decisão, o uso da Simulação de Monte Carlo, quando bem conduzida, permite a mensuração da maior perda possível do investimento em condições normais de mercado através do VaR (Jorion, 2010), ou seja, agrega valor quantitativamente ao processo de Gestão de Riscos, o qual quando utilizado costuma contemplar apenas técnicas qualitativas.

As análises de investimentos que envolvem valores relativos e o longo prazo apresentam uma tomada de decisão mais complexa, comportando uma variedade de objetivos e políticas de caráter qualitativo que, aliados às informações financeiras, nortearão a decisão, a qual pode ser tomada a partir de análises multicriteriais (Casarotto FIlho; Kopittke, 2007). Entre os principais métodos de análise multicriterial está o Analytical Hierarchy Process (AHP), o qual será foco do estudo pelo fato de estar sendo aplicado por acadêmicos e profissionais (Saaty, 2001).

Rafaeli e Müller (2007) comprovaram a usabilidade do método AHP para hierarquizar objetivos e alternativas qualitativas de acordo com a estratégia de um investidor, através da comparação relativa entre os critérios. O método AHP oferece uma metodologia que consegue dar uma mensuração aos critérios através de uma estrutura hierárquica multicriterial, a qual costuma iniciar pelo objetivo global, e seguir com critérios e alternativas, permitindo a avaliação do impacto de um nível sobre um nível adjacente superior, através da prioridade de seus elementos naquele nível, com respeito aos elementos do nível adjacente (Saaty, 1991). Para esta mensuração, foi proposta por Saaty (1991) uma escala padrão, denominada Escala de Saaty.

Após a definição dos critérios que serão comparados, deve-se elaborar a Matriz Pareada, seguindo a regra estabelecida no modelo (Saaty, 1991): preenche-se a mesma comparando critérios das colunas e linhas, onde se analisa o grau de importância em relação a um ou a outro critério. Para a concretização da análise deve ser desenvolvido um total de matrizes que equivale ao número de critérios mais um e as suas respectivas normalizações. O objetivo da normalização das matrizes é a obtenção do vetor nota, o qual representa o peso das alternativas para o critério em análise na matriz principal.

Saaty (1991) agrega ainda em sua metodologia a aplicação do cálculo de consistência dos resultados, a qual visa obter a intensidade real com a qual a preferência expressa transita ao longo da sequência de objetos em comparação, ou seja, a consistência cardinal. Para se calcular a consistência das respostas, deve-se mensurar o vetor verificação, seguido do autovalor máximo, ʎmax, o qual é dado pela média do vetor verificação. A partir do cálculo do autovalor máximo, pode-se calcular o Índice de Consistência (IC) e a respectiva Razão de Consistência da matriz (RC), a qual deve ser inferior a 10% para que possa ser considerada (Saaty, 1991).

Ao serem finalizados os cálculos, a matriz principal está apta a ser montada, viabilizando a quantificação dos critérios considerados importantes para a tomada de decisão. A utilização em conjunto de ferramentas tradicionais de avaliação econômica de investimentos e ferramentas de análise multicriterial foi utilizada e validada em outro contexto em que permitiu o desenvolvimento de indicadores para apoio na tomada de decisão. Sendo assim, a união das ferramentas abordadas neste referencial, visa comprovar, em outro setor de análise, a viabilidade e utilidade da consideração de fatores qualitativos juntamente com o fator econômico em análises de risco financeiro para apoio à tomada de decisão.

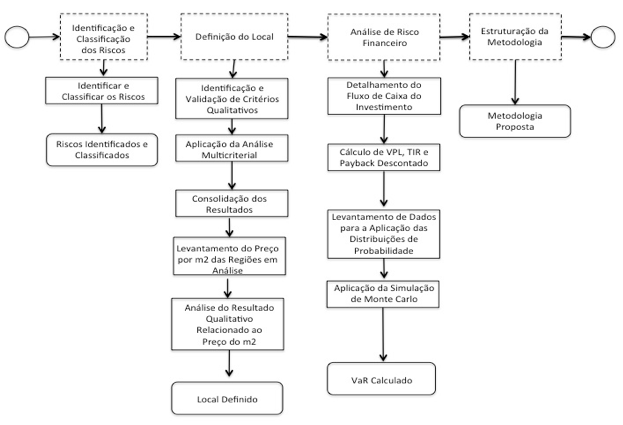

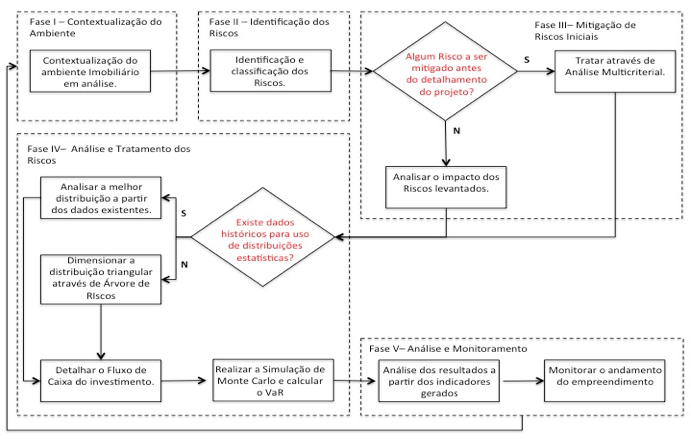

A fim de atingir os objetivos propostos, estruturou-se o método de trabalho (Figura 1) organizado em quatro Fases principais, seguidos de suas respectivas etapas, as quais englobam ferramentas multicritério, de Engenharia Econômica e de Análise de risco.

Figura 1 - Método de Trabalho Proposto

A primeira fase do estudo identificou e classificou, de acordo com a metodologia COSO (2007), os riscos financeiros envolvidos em um empreendimento imobiliário. Considerando que a escolha do local é um risco que deve ser mitigado antes do início da obra, foi escolhida a região da cidade de Porto Alegre mais apropriada para o desenvolvimento do empreendimento proposto, através da metodologia de análise multicriterial. Para a mesma, foram definidas as alternativas de locais para a construção de um empreendimento comercial e validados os critérios qualitativos analisados, através da aplicação de uma pesquisa com investidores do mercado imobiliário. Com os critérios consolidados, aplicou-se a análise multicriterial. Por fim, adicionou-se o critério econômico na análise, que foi levantado a partir de um banco de dados de preço médio do m2 nas alternativas em análise na metodologia, resultando como produto o local do futuro investimento.

A Fase de Análise de Risco Financeiro correspondeu à aplicação de conceitos de Engenharia Econômica para a incorporação do imóvel na região escolhida e, posteriormente, a análise do risco financeiro presente. Fez-se a análise econômica: estruturou-se o fluxo de caixa do projeto com dados do empreendimento em análise e calculou-se VPL, TIR e Payback descontado. Em seguida, elaborou-se uma matriz para análise do impacto dos riscos identificados anteriormente nas variáveis do fluxo de caixa. A partir desta análise, foram estimadas as distribuições de probabilidade das variáveis do fluxo de caixa, considerando os riscos levantados, para a aplicação da Simulação de Monte Carlo. Na sequência, a simulação foi realizada a fim de mensurar o risco presente no investimento em estudo através do cálculo do VaR.

Por fim, consolidou-se uma metodologia de análise de risco financeiro para empreendimentos imobiliários, a qual foi validada no desenvolvimento das Fases descritas anteriormente. Ressalta-se que os dados de análise do empreendimento e tendência do mercado imobiliário são referentes ao ano de 2013.

Para a realização do estudo, usufruiu-se do conhecimento de 10 especialistas, isto é, pessoas que trabalham com o mercado imobiliário na cidade de Porto Alegre e em especial de quatro deles, os quais se dispuseram a entrevistas individuais para a aplicação da metodologia AHP. Além disso, utilizou-se o detalhamento de custos de um projeto em análise por uma incorporadora de pequeno porte situada na cidade em que a pesquisa foi realizada. Demais dados utilizados foram levantados a partir de pesquisas do mercado em estudo.

5.1. Fase 1 – Identificação e Classificação dos Riscos

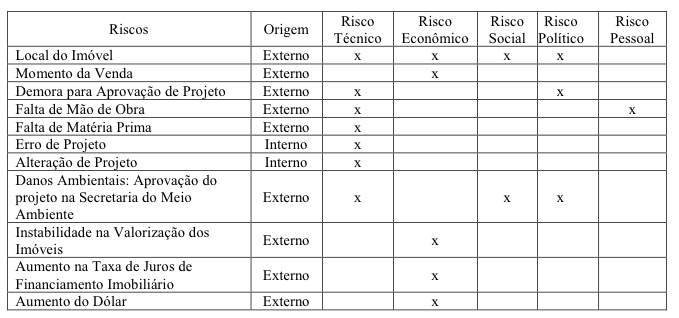

Santos (2010) menciona a importância da identificação dos riscos aos quais um negócio está exposto a fim de permitir a gestão dos mesmos em benefício da organização. Tendo em vista esta relevância, como primeira fase deste estudo foi realizado um levantamento dos riscos existentes em um empreendimento imobiliário e feita a respectiva classificação de acordo com a metodologia proposta no COSO (2007). Esta sugere classificar os riscos em fatores externos e internos, onde os primeiros envolvem riscos Econômicos, de Meio Ambiente, Políticos, Sociais e Técnicos, e os segundos, riscos de Infraestrutura, de Pessoal, de Processo e risco de Tecnologia. Ao se considerar que o estudo tem por objetivo vincular os riscos às variáveis do fluxo de caixa, permitindo a mensuração financeira dos mesmos, priorizou-se o levantamento de riscos envolvendo variações cambiais, variações de mercado, escassez de recursos e eventuais erros e alterações de projetos. Sendo assim, obteve-se como produto desta primeira análise a matriz apresentada na Figura 2, a qual além de relatar os riscos que serão avaliados na análise, classifica-os de acordo com a metodologia COSO (2007). É interessante ressaltar que foram consideradas apenas as classificações que permitem uma associação com as variáveis do fluxo de caixa que será elaborado para o empreendimento, dessa forma, riscos técnicos da construção civil não foram agregados à análise neste momento, por exemplo.

Figura 2 - Identificação e Classificação dos Riscos

Através da matriz exibida na Figura 2, foi possível identificar o representativo impacto que o local do futuro empreendimento pode representar no desenvolvimento do projeto, devido ao fato de que pode representar quatro diferentes classificações de riscos. A fim de mitigar riscos desde o princípio, utilizou-se uma ferramenta para escolha do local mais apropriado para o empreendimento, a qual está detalhada na Fase 2.

5.2. Fase 2 – Definição do Local do Empreendimento

Considerando que o local do empreendimento imobiliário pode determinar o sucesso do investimento (Zen, 2010), a segunda fase do método proposto prevê a aplicação da metodologia de análise multicriterial AHP, a fim de incorporar na decisão sobre o local do empreendimento os critérios qualitativos considerados relevantes.

Foram validados os critérios qualitativos que poderiam ser considerados relevantes para a tomada de decisão em relação ao local da construção do edifício comercial. Para isso, foi aplicada uma pesquisa através da plataforma de e-mail com dez profissionais inseridos no mercado imobiliário de Porto Alegre, onde foi perguntado aos entrevistados se os mesmos consideravam os critérios, 'Segurança da região', 'Trânsito – Facilidade de Acesso', 'Restrição de Área Construtiva', 'Proximidade com Centros Comerciais e Bancos' e 'Imagem da Empresa Associada ao Endereço', relevantes para a tomada de decisão sobre o local do futuro empreendimento. Como resultado da pesquisa, obteve-se: 'Segurança' mencionado 40% das vezes pelos entrevistados; 'Trânsito – Facilidade de Acesso' mencionado 90% das vezes pelos entrevistados; 'Restrição de Área Construtiva' mencionada 80% das vezes pelos entrevistados; 'Proximidade de Centros Comerciais e Bancos' mencionado 80% das vezes pelos entrevistados e 'Imagem da Empresas Associada ao Endereço' mencionada 40% das vezes pelos entrevistados. Sendo assim, foram validados os cinco critérios que haviam sido propostos pela autora na pesquisa, os quais serão considerados neste estudo. É válido salientar que em uma análise para um empreendimento específico podem vir a serem considerados outros critérios que sejam relevantes para o investidor. Neste momento objetivou-se validar critérios genéricos que devem ser atentados ao se incorporar um edifício comercial no atual contexto do mercado da cidade de Porto Alegre.

Em seguida, os bairros identificados como pontos comerciais da cidade de Porto Alegre foram agrupados em cinco regiões: Centro (Centro, Centro Histórico e Bom Fim), Carlos Gomes (Bela Vista, Boa Vista, Higienópolis e Petrópolis), Zona Sul (Menino Deus, Cristal e Praia de Belas), Moinhos de Vento (Moinhos de Vento, Auxiliadora, Independência e Rio Branco) e Shopping Iguatemi (Três Figueiras e Chácara das Pedras).

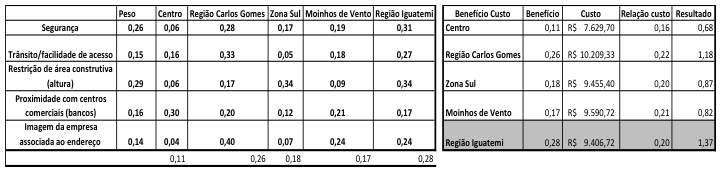

Com as regiões determinadas, foram contatados quatro profissionais experientes no mercado imobiliário da cidade em análise para a aplicação da metodologia AHP. Foram selecionados estes quatro profissionais por serem considerados os mais atuantes no mercado entre os dez que responderam a primeira entrevista e por este motivo possuem uma opinião bem fundamentada sobre o assunto. Para a aplicação da metodologia, foi elaborado um questionário no qual os entrevistados foram convidados a classificar, de acordo com a escala proposta por Saaty (1991), quão mais ou menos importante uma alternativa é classificada quando comparada a outra para cada critério e, por fim, quão mais ou menos importante cada critério é classificado quando comparado a outro. Dessa maneira, o questionário que foi aplicado individualmente com os entrevistados permitiu a elaboração das matrizes pareadas propostas na metodologia AHP. Como foram entrevistados quatro especialistas, para a tomada de decisão em relação ao local do empreendimento utilizou-se a média ponderada dos resultados dos quatro entrevistados, onde a ponderação utilizada baseou-se no tempo de experiência dos participantes. Sendo assim, o especialista mais experiente recebeu peso 3, seguido de outros dois com peso 2 e por fim um especialista mais novo no mercado que recebeu peso 1. Estes resultados foram cruzados com os fatores de custos, os quais foram levantados a partir de uma pesquisa de mercado do preço médio de venda do m2 de empreendimentos comerciais em cada região em análise. Para a realização desta, utilizou-se uma amostra de trinta unidades comerciais de cada região, permitindo assim o cálculo do preço médio do m2 em cada uma das cinco regiões em que a cidade de Porto Alegre foi dividida para este estudo. Por fim, foi possível estabelecer a relação Benefício/Custo proposta na metodologia embasando a tomada de decisão. O resultado da média ponderada pode ser observado na Figura 3.

Figura 3 - Matriz Consolidada da Metodologia AHP para escolha do local do empreendimento

Através da Figura 3 ilustrada, foi possível concluir que a região considerada mais adequada para o investimento imobiliário é a região do Shopping Iguatemi. É interessante ressaltar que no desenvolvimento do método entre os quatro especialistas, a Razão de Consistência (RC) média entre todas as 24 matrizes que foram desenvolvidas ficou em 8,24%, o que é considerado consistente pelo método.

5.3. Fase 3 – Análise de Risco Financeiro

Considerando que o detalhamento do fluxo de caixa é essencial para que se possa mensurar o risco financeiro de um investimento através de um indicador econômico, o qual é o objetivo principal deste estudo, esta fase englobou, em um primeiro momento, o cálculo do fluxo de caixa do investimento. Para este, foi considerada uma TMA de 0,72% ao mês, a qual é rentabilidade atual entre os investimentos do investidor e um dispêndio inicial de R$ 5.000.000,00 para a compra do terreno. As demais variáveis como custos, despesas, receitas e taxas de impostos foram estabelecidas de acordo com as explicações a seguir.

Os custos e despesas do empreendimento comercial que está sendo analisado foram fornecidos por uma incorporadora de pequeno porte que está construindo um edifício de salas comerciais com 17 andares, os quais são compostos por 8 salas de 77,5 m2 cada, 300 vagas de garagem, totalizando 25.000 m2 de área construída. Para a utilização do orçamento do empreendimento no detalhamento do fluxo de caixa proposto, foi necessário distribuir os custos de cada atividade orçada ao longo do tempo de execução do projeto, o qual está proposto em 23 meses. Dessa maneira, obteve-se a curva de detalhamento de custos. É interessante ressaltar que as despesas, as quais englobavam taxas administrativas, taxas de seguro e garantia, serão pagas durante a obra, portanto foram distribuídas ao longo do tempo igualmente entre o período de execução.

A fim de considerar as receitas de maneira adequada ao mercado de venda de imóveis atual, foram estabelecidos três momentos de venda para o cenário esperado, onde os períodos foram definidos de acordo com históricos de venda dos últimos empreendimentos em Porto Alegre. Sendo assim, tem-se os seguintes momentos: Pré-lançamento (ainda na planta – mês 7), Lançamento (em finalização – mês 13) e Pós-vendas (concluído – mês 19), onde para o primeiro momento utilizou-se como referência de valor a base de dados efetuada na metodologia AHP para o preço do m2 médio na região do shopping Iguatemi (local do empreendimento). Os valores dos momentos subsequentes foram extrapolados em 8%, embasado no histórico dos últimos anos, no qual este mercado valorizou pelo menos 100% em relação à inflação, que está prevista pelo Banco Central em 5,7% para 2013. Desta maneira, para o cenário esperado têm-se os seguintes preços por m2 nos três respectivos momentos: R$ 9.406,72, R$ 10.159,26 e R$ 10.972,00. Além dos três momentos de venda, foram estabelecidos três lotes de venda, ou seja, a quantidade de salas vendidas em cada momento, as quais foram levantadas através da opinião de especialistas do setor. Dessa maneira, para o cenário esperado tem-se para os três lotes as seguintes previsões, respectivamente: 55 unidades, 54 unidades e 27 unidades. É interessante ressaltar que os custos, os valores, o período de venda de cada lote e as unidades vendidas poderão sofrer alterações quando a SMC for considerada. Por fim, a política de vendas foi dimensionada de acordo com o que a incorporadora está considerando em seu projeto, onde o comprador pagará 25% do valor do imóvel como entrada e o restante será parcelado em 24 parcelas igualmente distribuídas a uma taxa de juros de 0,70% ao mês, representando um cenário onde a incorporadora não lucra com as parcelas, apenas abate a rentabilidade que poderia obter se estivesse considerando o valor das parcelas em seu caixa.

As taxas de impostos utilizadas foram fornecidas por outra incorporadora de pequeno porte, a qual permitiu acesso aos detalhamentos contábeis. Dessa maneira, foi considerada uma taxa de 6,7% de imposto sobre a receita, ou seja, sempre que ocorria alguma entrada de dinheiro, a mesma era tributada automaticamente no detalhamento do fluxo de caixa.

Após o estabelecimento de todas as variáveis, o fluxo de caixa foi estruturado, resultando para o cenário esperado um VPL de R$ 36.764.036,74, uma TIR mensal de 6,91% e um Payback descontado de 22,28 meses. Estes resultados permitem a conclusão de que o investimento imobiliário traz um retorno elevado, porém demanda que o investidor tenha capital para amortizar praticamente todos os custos do empreendimento, pois o mesmo só passa a obter resultado econômico positivo no final do período de execução da obra.

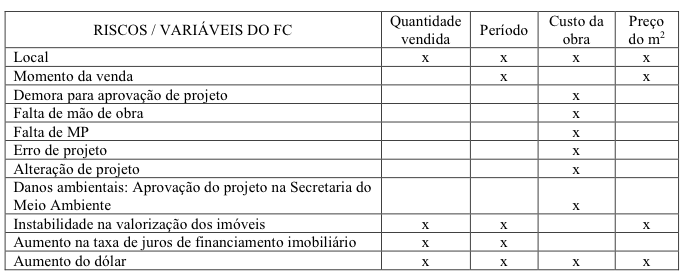

Para que seja possível a realização de uma análise do impacto econômico dos riscos em consideração no estudo se faz necessária a tarefa de relacionamento dos riscos, levantados na primeira fase do trabalho, às variáveis as quais esses remetem impacto no fluxo de caixa (Figura 4). Esta relação viabiliza a possibilidade de se realizar a mensuração do impacto dos riscos no VPL do investimento, através da simulação do valor em risco global do empreendimento após o levantamento probabilidade de impacto de cada risco em cada variável.

Figura 4 - Relação entre os riscos e variáveis do fluxo de caixa

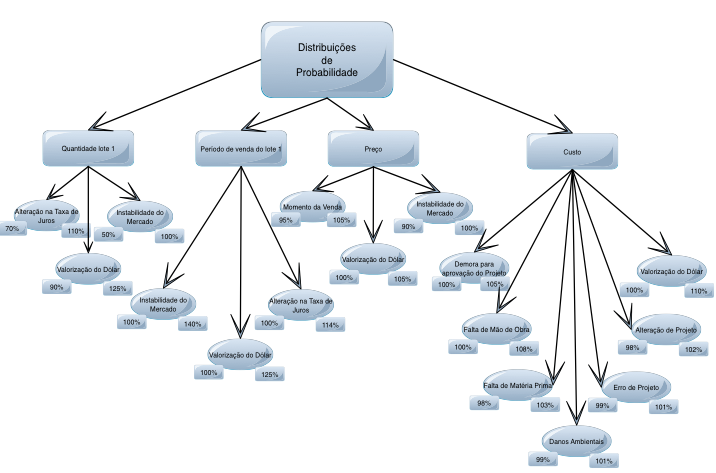

Através desta matriz de relacionamento entre riscos e variáveis, foi considerada a opinião de um especialista que atua no mercado imobiliário construindo empreendimentos há 30 anos, em relação à quanto cada risco poderia impactar nas principais variáveis do fluxo de caixa do projeto considerando o cenário esperado. Dessa maneira, para cada um dos riscos levantados em cada variável foi estabelecida uma distribuição de probabilidade triangular (impacto mínimo, impacto esperado e impacto máximo) em conjunto com o especialista. Através desta, foi desenvolvida uma relação entre as variáveis do fluxo de caixa e os seus riscos. Como cada variável possuía pelo menos três riscos associados, para se determinar a distribuição de probabilidade triangular das variáveis principais do fluxo de caixa (Custos, Receitas, Quantidade e Período) foi feita uma aplicação preliminar de uma árvore de riscos. Esta foi utilizada com o propósito de relacionar as variáveis do fluxo de caixa com os seus respectivos riscos impactantes. Desta maneira, fez-se a multiplicação dos extremos impactos positivos e em contrapartida dos negativos, para que todas as distribuições triangulares finais considerassem a relação entre riscos e variáveis. Utilizou-se a multiplicação entre os impactos a fim de representar a interseção entre eles, ou seja, o impacto na variável final irá acontecer se qualquer um dos riscos vir a se tornar real. A árvore de riscos pode ser melhor compreendida na Figura 5.

Figura 5 - Árvore de riscos para a determinação das distribuições de probabilidade das variáveis do FC

Ao efetuar os cálculos, como por exemplo, para a variável 'Preço', fez-se: mínimo = 0,95´0,90´1,00 = 0,86 e máximo = 1,05´1,05´1,00 = 1,10, obteve-se os seguintes resultados para as distribuições de probabilidades triangulares das variáveis do fluxo de caixa: Quantidade Lote 1 (32%;100%;138%), Período de Venda do Lote 1 (100%; 100%; 200%), Preço (86%; 100%; 110%) e Custo (93%; 100%; 134%). Ou seja, utilizando o 'Custo' como exemplo, o mesmo pode vir a ser 7% menor ou 34% mais elevado do que o custo esperado para a execução do empreendimento. Considerando o procedimento executado, tem-se que a utilização da desta árvore de riscos permitiu o atingimento de distribuições de probabilidade triangulares, demandadas pela SMC, de uma maneira matemática, porém ainda em um estudo preliminar em sua aplicabilidade para pesquisas de métodos de análise de riscos.

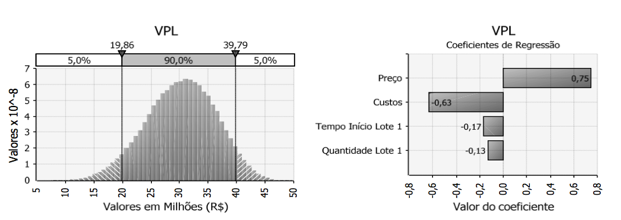

A partir da definição das distribuições triangulares de probabilidade para as variáveis mencionadas, a Simulação de Monte Carlo pode ser realizada, gerando os resultados que permitiram a análise proposta no objetivo deste trabalho. Sendo assim, utilizou-se o software @Risk para rodar uma simulação com duzentas mil interações gerando gráficos e resultados (Figura 6) que viabilizaram a realização de uma análise detalhada das entregas do software a fim de concluir sobre o risco, a rentabilidade e a viabilidade que o investimento estudado apresenta.

Figura 6 - Gráficos da variação do VPL considerando a SMC

O primeiro gráfico da Figura 6 permite que seja calculado o VaR do investimento, para o qual fez-se a subtração entre o valor do VPL no percentil de 5% e o valor do VPL esperado, ou seja, R$ 19.866.164,83 – R$30.220.032,67, que resultou em um VaR de R$ -10.353.867,85. Este indicador permite concluir que ao se analisar o cenário esperado para este empreendimento imobiliário, está arriscando-se aproximadamente dez milhões de reais, o que acarreta que o investidor ao tomar a decisão de construir o prédio comercial poderá deixar de ganhar dez milhões de reais em relação ao cenário esperado. Em contrapartida, é válido ressaltar que em nenhum momento o investimento apresenta risco de apresentar um resultado negativo. Em outra análise, através do segundo gráfico, pode-se concluir sobre a variável que causa maior efeito no fluxo de caixa, ou seja, ocasiona um maior impacto no resultado do investimento. Sendo assim, tem-se que a variável Preço foi considerada mais impactante no cálculo das simulações a fim de se mensurar o risco do empreendimento, obtendo um coeficiente de regressão de 0,75. Considerando esta análise, indica-se que se deve priorizar a mitigação dos riscos que impactam a variável preço, os quais podem ser considerados como riscos críticos do investimento. Unindo esta análise e consultando a matriz de relacionamento entre riscos e variáveis do fluxo de caixa, observa-se que os riscos de escolha do local, momento da venda, instabilidade na valorização dos imóveis e aumento do dólar, se associam à variável preço. Sendo assim, com exceção do primeiro, o qual foi mitigado através da aplicação da análise multicriterial, propõe-se a realização de planos de ação a fim de reduzi-los e controlá-los de maneira estruturada.

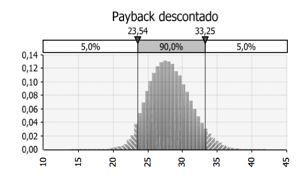

Através destes resultados, pode-se afirmar que mesmo em um cenário pessimista este projeto tem uma rentabilidade econômica bastante elevada, sendo o seu principal ponto de atenção o tempo de dispêndio de dinheiro sem que as receitas amortizem os custos, o qual pode vir a ser de 33,25 meses em um cenário oposto ao otimista (Figura 7).

Figura 7 – Gráfico da variação do Payback descontado considerando a SMC

É válido ressaltar que os resultados apresentados, os quais indicam elevada lucratividade se justificam pelo contexto do mercado imobiliário brasileiro detalhado neste estudo. Ao mesmo tempo, ao ser aplicado em um empreendimento real, deverá ser encontrada alguma redução de rentabilidade, devido ao fato de que riscos técnicos da construção civil não foram contemplados na análise.

5.4. Fase 4 – Estruturação da Metodologia

Através da realização das quatro Fases descritas anteriormente, o estudo permitiu o desenvolvimento do objetivo secundário proposto, o qual visava a estruturação de uma metodologia genérica de Análise de Risco para empreendimentos imobiliários (Figura 8). Considerando modelos de Gestão de Riscos já propostos na literatura, em especial o Modelo para Identificação e Gerenciamento do Grau de Riscos de Empresas (MIGGRI) desenvolvido por Souza (2011), foi possível propor uma metodologia genérica de análise de riscos para empreendimentos imobiliários. Para isso, fez-se referência às etapas propostas pelo modelo MIGGRI, as quais se resumem à: (i) Estruturação e planejamento; (ii) Contexto de risco;

(iii) Grau de exposição ao risco; (iv) Grau desejado de exposição ao risco; (v) Tratamento dos riscos; e (vi) Monitoramento dos riscos, efetuando algumas alterações para o modelo estruturado neste estudo, pelo fato de que este visa uma aplicação em um ambiente no qual ainda não se validou nenhuma metodologia de análise e gerenciamento de risco, e ainda, por estar sendo baseado na aplicação prática desenvolvida neste trabalho. A escolha do modelo MIGGRI para embasar a metodologia de análise de riscos para empreendimento imobiliários se deu pelo fato de que esse apresenta ferramentas apropriadas para o atingimento de cada fase e, além disso, visa atingir um indicador quantitativo de grau de Risco, semelhante o VaR, o qual pode ser considerado o indicador final objetivado neste estudo. Ainda, o modelo propõe uma lógica de monitoramento do risco, a qual pode ser considerada significativa para o ambiente imobiliário que costuma abranger longos períodos de execução.

Figura 8 - Metodologia genérica para Análise de Risco em empreendimento imobiliários

A escolha do modelo MIGGRI para embasar a metodologia de análise de riscos para empreendimentos imobiliários se deu pelo fato de que esse apresenta ferramentas apropriadas para a execução de cada Fase e, além disso, visa atingir um indicador quantitativo de grau de Risco, semelhante o VaR, o qual pode ser considerado o indicador final objetivado neste estudo. Ainda, o modelo propõe uma lógica de monitoramento do risco, a qual pode ser considerada significativa para o ambiente imobiliário que costuma abranger longos períodos de execução.

A metodologia desenvolvida excluiu a etapa que se propunha a mensurar o grau de risco desejado da empresa devido ao fato que neste momento a proposta se resume a mensurar o risco de um novo empreendimento para a empresa, não objetivando gerenciar o grau de risco do negócio da organização, caso seja esta a necessidade da empresa, a etapa (iv) do MIGGRI se faz bastante importante, pois permite uma análise de quanto a empresa pode se permitir expor aos riscos.

Através da metodologia proposta, a qual pode ser considerada um produto documentado da aplicação prática realizada, a utilidade deste estudo se eleva, pois desta maneira, qualquer investidor que deseje analisar economicamente um novo empreendimento tem a possibilidade de seguir as etapas aqui propostas e detalhadas, analisando o mercado em que se insere, permitindo assim o atingimento do indicador econômico que permite mensurar o valor em risco presente em um empreendimento imobiliário. Além disso, o investidor tem a oportunidade de alocar a este modelo outras ferramentas que venham a gerar valor à metodologia neste estudo proposta a fim de, gradativamente, estruturá-la de maneira completa e genérica para o uso em análises imobiliárias.

O presente estudo comprovou, em um ambiente ainda pouco explorado academicamente, a relevância da aplicação de conceitos de Engenharia Econômica contemplando Análise e Gerenciamento de riscos, usufruindo de ferramentas de outras áreas da Engenharia de Produção. Sendo assim, afirma-se que ao serem adotados procedimentos que permitam uma análise detalhada de investimentos a fim de fundamentar a tomada de decisão, é desenvolvido um poder de visualização do resultado global do investimento, além de viabilizar o aumento das oportunidades e a redução dos perigos associados aos riscos, através do controle, monitoramento e, quando possível, mitigação dos mesmos.

Em relação ao objetivo principal deste estudo, conclui-se que o mesmo foi atingido, pois foi quantificado o risco presente ao se investir incorporando um imóvel comercial na cidade de Porto Alegre, através do cálculo do indicador VaR do empreendimento. Além disso, foram identificadas as variáveis mais impactantes no VPL do investimento, permitindo que através delas fossem identificados os riscos críticos, ou seja, àqueles que apresentam maior impacto no resultado global e dessa maneira devem ser priorizados. Por fim, o objetivo específico proposto também foi concluído, onde foi estruturada uma metodologia genérica de análise de risco para empreendimentos imobiliários fundamentada na aplicação prática desenvolvida no estudo.

Indica-se como trabalhos futuros a agregação da análise de riscos técnicos, ou seja, relacionados à construção do empreendimento propriamente dita. Além disso, sabe-se que existem alguns riscos qualitativos que ainda não estão contemplados nesta metodologia, e possuem uma relevância considerável no ambiente da construção civil. Sendo assim, deixa-se proposto o desenvolvimento de uma ferramenta que permita a consolidação dos riscos qualitativos na metodologia.

Por outro lado, para empresas mais maduras indica-se o estudo aprofundado a fim de validar a utilização no contexto imobiliário do conceito de Redes Neurais, o qual foi validado no ambiente de análises de risco de crédito, onde foi comprovado ser a melhor solução quando comparado ao uso de conceitos de análise discriminante e regressão logística (Selau; Rineiro, 2012). Propõe-se a sua utilização em substituição à análise multicriterial, com o propósito de realizar a mitigação de riscos que venham a considerar um número elevado de critérios distintos.

Abensur, E. O. (2012) Um modelo multiobjetivo de otimização aplicado ao processo de orçamento de capital. In: Revista Gestão & Produção. São Carlos.

ABNT. Associação Brasileira de Normas Técnicas. (2009) ABNT NBR ISO 31000:2009 – Gestão de riscos: princípios e diretrizes.

Amorim, R. (2013) The Big Name on Buidelrs Day. Disponível em: <http://ricamconsultoria.com.br/news/entrevistas/ricardo_amorim_big_name_construction>; Acessado em: 20 de março de 2013.

Andrade, M, M. (2003) Introdução à Metodologia do trabalho Científico. 6ª ed. São Paulo, Atlas/

Antonk, R. L. (2004) Análise de Projetos de Investimentos sob condições de Risco. Revista FAE.

Balarine, O. (2004) O uso da análise de investimentos em incorporações imobiliárias. Revista Produção, v. 14, n. 2,.

Boaventura, E, M. (2009) Metodologia da Pesquisa: Monografia; Dissertação; Tese. São Paulo, Atlas.

Carvalho, J. V. (2002) Análise Econômica de Investimentos: EVA - Valor Econômico Agregado. Rio de janeiro: Qualitymark.

Casarotto Filho, N; Kopittke H.B. (2007) Análise de Investimentos: Matemática Financeira, Engenharia Econômica, Tomada de Decisão, Estratégia Empresarial. 10ª ed. São Paulo: Atlas.

Clemente, S.; Souza, A. (2009) Decisões financeiras e análises de investimentos: fundamentos, técnicas e aplicações. 6. ed. São Paulo: Atlas.

COSO – Comitte of Sponsoring Organizations of the Treadway Comission. (2007) Gerenciamento de Riscos Corporativos – Estrutura Integrada, 2ª ed..

Damodran, A. (2009) Gestão Estratégica do Risco. Porto Alegre, Bookman.

Duarte Júnior, M. A. (2005) Gestão de Riscos: Para Fundos de Investimentos. São Paulo: Pearson.

Garcia, P.A. (2013) Uma abordagem via análise envoltória de dados para o estabelecimento de melhorias em segurança baseadas na FMEA. In: Revista Gestão & Produção, v. 20. São Carlos.

Gil, A. C. (2008) Métodos e Técnicas de Pesquisa Social. São Paulo: Atlas.

Hummel, V. R. P.; Pilão, E.N. (2004) Matemática Financeira e Engenharia Econômica: A Teoria e a Prática da Análise de Projetos de Investimentos. São Paulo: Thomson.

Jorion, P. (1998) Value at Risk: A Nova Fonte de Referência para a Gestão do Risco Financeiro. São Paulo: Bolsa de Mercadoria & Futuros.

Jorion, P. (2010) Risk Management. Califórnia: School of Business – University of Califórnia.

Kliemann Neto, J.F; et al. (2010) A Gestão de Riscos como Ferramenta para Aumento da Competitividade das Empresas. XXX ENEGEP. Rio de Janeiro.

Lakatos, E. M.; Marconi, M. A. (2011) Fundamentos de Metodologia Científica. 26ª ed. São Paulo: Atlas.

Maletta, V.B. Modelo Baseado em Simulação de Monte Carlo: Soluções para o Cálculo do Value-at-Risk. (2005) Dissertação (Mestrado em Administração) Universidade Federal do Rio de Janeiro – UFRJ, Rio de Janeiro.

Marconi, M. A.; Lakatos, E. M. (2009)Metodologia Científica. 5ª ed. São Paulo, Atlas.

Rafaeli, L.; Muller, J.C. (2007) Estruturação de um índice consolidado utilizando o AHP. In: Revista Gestão e Produção, v. 14. São Carlos.

Samanez, C.P. (2007) Gestão de Investimentos e Geração de Valor. ed. São Paulo: Pearson Prentice Hall.

Saaty, T.L. (1991) Método de Análise Hieráquica. São Paulo, Makron.

Saaty, T.L. Varjas, L. J. (2001) Models, Methods, Concepts & Applications of the Analytic Hierarchy Process. Norwell, Kluwer Academic Publishers.

Selau, L.P.R; Ribeiro, J.L.D. (2012) Uma sistemática para construção e escolha de modelos de previsão de risco de crédito. In: Revista Gestão & Produção, v. 19. São Carlos.

Scherer, J.O; Ribeiro, J.L.D. (2013) Proposição de um modelo para análise dos fatores de risco em projetos de implantação da metodologia lean. In: Revista Gestão & Produção, v.20. São Carlos.

Schroeder, T. J.; Schroeder, I.; Costa, P. R.; Shinoda, C. (2005) O Custo de Capital como Taxa Mínima de Atratividade na Avaliação de Projeto de Investimento. In: Revista Gestão Industrial.

Souza, A.B. (2003) Projetos de Investimentos de Capital: Elaboração, Análise e Tomada de Decisão. São Paulo: Atlas.

Souza, J. S. (2008) Proposta de uma Sistemática para Análise Multicriterial de Investimentos. Dissertação (Mestrado em Engenharia). Universidade Federal do Rio Grande do Sul - UFRGS, Porto Alegre.

Souza, S.J. (2011) Modelo para Identificação e Gerenciamento do Grau de Risco de Empresas – MIGGRI. Tese (Doutorado em Engenharia) Universidade Federal do Rio Grande do Sul - UFRGS, Porto Alegre.

Yazbeck, P. (2013) Financiamentos de Imóveis acima de 1 milhão cresce 686% em SP. Disponível em: http://exame.abril.com.br/seu-dinheiro/imoveis/noticias/financiamento-de-imoveis-acima-de-1-milhao-cresce-686-em-sp; Acessado em: 28 de junho de 2013.

Zen, M. L. (2010) Análise de Investimento Aplicada a Empreendimentos de Base Imobiliária. Trabalho de Conclusão de Curso de graduação em Administração de Empresas da Universidade Federal do Rio Grande do Sul – UFRGS, Porto Alegre.

1. Pontifícia Universidade Católica do Rio Grande do Sul – PUCRS. Email: ana.etges@pucrs.br

2. Pontifícia Universidade Católica do Rio Grande do Sul – PUCRS. Email: joana.souza@pucrs.br