Arnoldo Pirela y Oswaldo Abreu

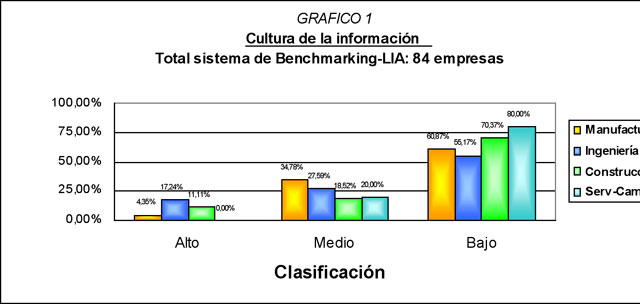

A continuación se muestran los resultados y análisis hechos a la dimensión Cultura de la información en cada uno de los sectores: Manufactura, Ingeniería y consultaría, Construcción y Servicio en campo. Para dicho análisis se ha tomando como base los resultados obtenidos en dos muestras diferentes, De acuerdo con esto tenemos:

1. Un análisis para el indicador total de Cultura de la Información y los indicadores de primer nivel (Nivel de información, Capacidad para recabar información, Uso de la información y Aporte de información) para el total de 84 empresas registradas en el Sistema Benchmarking-LIA, conformado de la manera siguiente: 23 empresas de Manufactura, 29 empresas de Ingeniería y consultoría, 27 empresas de Construcción y 5 empresas de Servicio en campo.

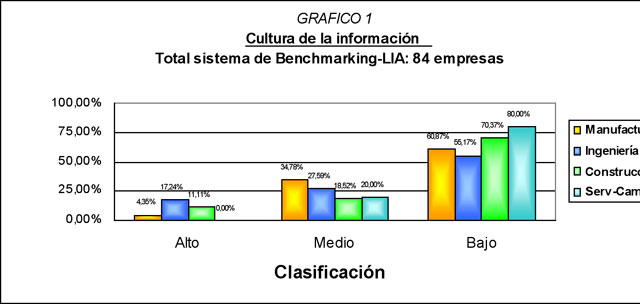

2. Un análisis con mayor grado de detalle en todos y cada uno de los indicadores de Cultura de la información que corresponde a un subconjunto del Sistema Benchmarking-LIA, compuesto por 34 empresas que mantienen un registro actualizado y completo de la información requerida por el sistema: 10 empresas de Manufactura, 14 empresas de Ingeniería y consultoría, 9 empresas de Construcción y 1 empresas de Servicio en campo. En este último caso, por razones obvias relacionadas con el compromiso de confidencialidad hecho con las empresas, no se aporta información sobre este sub-sector de empresas de Servicio en campo.

3. Un análisis de indicadores cruzados para la base de información que muestra los datos más actualizados. Para ello se realizan tres cruces que permiten el análisis dinámico de la cultura de la información que posee el grupo de empresas. A partir de allí se indican las fortalezas y debilidades en este importante aspecto de la gestión empresarial. Estos cruces son:

1.- Nivel de información con Capacidad para recabar información

2.- Nivel de información con Uso de la información

3.- Nivel de información con Aporte de información.

Vale resaltar que para los indicadores donde se realizan análisis en las dos muestras se hacen con el objetivo de comparar resultados, para determinar similitudes y cambios tanto en el tiempo como entre las dos muestras. Todo el análisis de los indicadores y los cruces, se construye clasificando los resultados en tres niveles de desempeño. La clasificación mostrada en los gráficos corresponde a lo siguiente:

|

PRESENTACION DE LOS RESULTADOS |

NIVEL |

RANGO |

|

% de empresas que logran X puntos positivos del total posible |

Bajo |

0% ≤ X <33% |

|

% de empresas que logran X puntos positivos del total posible |

Medio |

33% ≤ X <66% |

|

% de empresas que logran X puntos positivos del total posible |

Alto |

X ≥ 66% |

Salta a la vista en el primer gráfico que la gran mayoría de las empresas registradas en el sistema (84 empresas) se encuentra en el nivel más bajo de Cultura de la información (más del 50% de las empresas en todos los sectores). Y sólo unas pocas alcanzan el nivel Medio y un grupo menor aún el Alto. Este es un fenómeno generalizado que hemos logrado identificar con claridad, vía estudios específicos en otros sectores y en otros países, en toda la estructura industrial de Venezuela, en todos los sectores, al igual que en el resto de América Latina y en un grado muy similar en casi todos los países de mediano y bajo nivel de industrialización. Un signo claro del subdesarrollo y escasa competitividad de las empresas es la baja cultura de la información que domina plenamente en estos países y prácticamente en cada empresa.

No obstante, en el Gráfico 2 es obvia la diferencia en cuanto al desempeño de las empresas, pues apenas si un 10% de las empresas se ubican en el nivel Bajo del indicador. Ello se debe a que el universo de las empresas con las que estamos trabajando es precisamente la crema del sector, las empresas más interesadas en este proceso de Benchmarking y que por ello se mantuvieron con la información actualizada y eso se expresa en este gráfico. No obstante, es bueno recordar que estamos hablando del indicador de mayor agregación o consolidado, el cual esconde muchos detalles de gran importancia y a los cuales nos abocaremos enseguida.

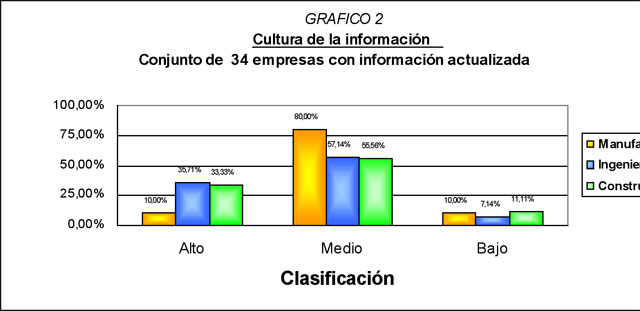

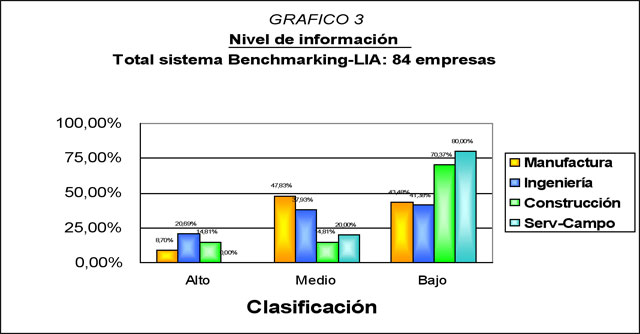

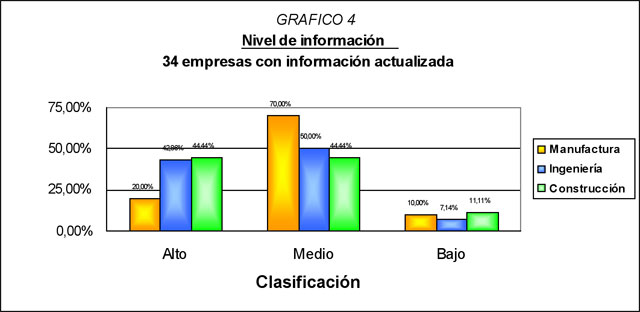

Mide qué tan bien está informada la empresa sobre el mercado, sobre el contexto y sobre las tendencias del conocimiento en los campos que le atañen.

Para la muestra de 84 empresas se marca una diferencia más clara entre las empresas de manufactura e ingeniería y consultoría, con las de construcción y servicio en campo: obviamente mejores las primeras. Por el contrario, en la muestra de 34 empresas las diferencias no son significativas, aunque la tendencia se mantiene. De nuevo, en este segundo grupo estamos en presencia de un grupo más homogéneo, respecto a este tema.

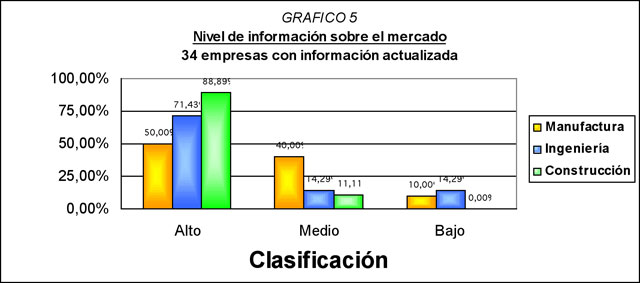

1.1. Nivel de información sobre el mercado.

Cuando descomponemos el indicador Nivel de información se ven con claridad las diferencias entre sectores. Destacan las empresas de construcción por su mayor conocimiento sobre el mercado (casi el 90% de las empresas están en el nivel Alto) Y se evidencia la debilidad de las empresas de manufactura en este aspecto. Es bueno indicar que estamos trabajando sólo con la muestra de 34 empresas con información actualizada. Es decir las empresas con el mayor nivel de Cultura de la información que tenemos en la base de datos.

Recordamos que este indicador está compuesto por dos sub-indicadores: información sobre la demanda e información sobre la competencia. Eso nos permite detallar o precisar la conclusión anterior.

En el caso de la Información sobre la demanda, en el nivel Alto, tenemos 40% de las empresas de Manufactura, 64% de Ingeniería y Consultoría y 67% de Construcción, lo que precisa el área donde las empresas de Manufactura tienen la debilidad. Pero la mayoría de las empresas tienen un nivel Alto o Medio de información sobre la demanda. Lo que también se pueden ver en algunas de las variables principales tomadas para la construcción de este indicador. En la tabla siguiente seleccionamos algunas variables con fortalezas y otras con debilidades:

|

Variables Principales de la Demanda |

Modalidad Relevante |

Manufactura |

Ingeniería |

Construcción |

|

Conoce el porcentaje de participación en el mercado nacional de su principal línea de productos o servicios |

Sí |

90.00% |

78.57% |

88.89% |

|

Grado en que el desconocimiento de los mercados externos afectan la posibilidad de exportación para su empresa |

Afecta mucho |

30.00% |

50.00% |

22.22% |

|

Indique el grado de información que su empresa posee sobre el mercado nacional |

Alto |

60.00% |

71.43% |

66.67% |

|

Indique el grado de información que su empresa posee sobre el mercado internacional |

Bajo |

60.00% |

50.00% |

22.22% |

|

Indique el grado de conocimiento acerca de los planes de inversión para los próximos años de PDVSA |

Alto |

50.00% |

35.71% |

77.78% |

|

Indique el grado de conocimiento acerca de los planes de inversión para los próximos años de las empresas operadoras de la apertura petrolera |

Medio |

40.00% |

42.86% |

22.22% |

Como puede observase en la tabla anterior el conocimiento del porcentaje de mercado que posee cada uno de los sectores con respecto a su principal línea de producto es bastante elevado. En el caso del desconocimiento de los mercados externos puede verse que las empresas consideran que los afecta mucho en el caso de la exportación. Para las variables sobre información que se tiene sobre mercado nacional las empresas dicen estar en un buen nivel, pero muy bajo cuando se refiere a mercado internacional. Paradójicamente, en relación con los planes de inversión de PDVSA la mayoría de las empresas indican un alto nivel de información, a excepción de las de ingeniería, no obstante que son ellas las que en mayor porcentaje dicen estar en el nivel más alto de información sobre la demanda. Cabe dejar planteada la pregunta de si estas empresas dependen menos de PDVSA que las de manufactura y construcción, o es que su nivel de exigencia o atención acerca de la información relevante que proviene de PDVSA, es mayor que él de las otras empresas. Para el caso del conocimiento sobre los planes de inversión de las empresas operadoras de la Apertura, este es de nivel Medio para la mayoría, a excepción de las de construcción.

Respecto al Nivel de información sobre la competencia, mayoritariamente todos los sectores están en el nivel Alto y ciertamente Manufactura (60%) se equilibra con Ingeniería (57%) y destaca Construcción con 78%. El nivel relativamente alto de información sobre la competencia también la reflejan algunas de las variables tomadas para la construcción de este indicador, mientras que otras marcan las debilidades. Así se muestra en la tabla siguiente.

|

Variables Principales de la Competencia |

Modalidad Relevante |

Manufactura |

Ingeniería |

Construcción |

|

Conoce el nombre o marca comercial del 1er. competidor de su línea principal de productos o servicios |

Sí |

90.00% |

92.86% |

88.89% |

|

Puede precisar la relación comparativa de sus precios, en su principal línea de productos o servicios, con respecto a los de su 1er. competidor |

Sí |

90.00% |

92.86% |

100.00% |

|

Frecuencia con que los análisis sobre productos y servicios de la competencia se realizan en su empresa |

Sistemáticamente |

60.00% |

42.86% |

55.56% |

|

Frecuencia con que los análisis sobre patentes de la competencia se realizan en su empresa |

Nunca |

30.00% |

64.29% |

33.33% |

|

Frecuencia con que una relación con proveedores de la competencia se realiza en su empresa |

Ocasionalmente |

30.00% |

42.86% |

55.56% |

|

Indique el grado de información que su empresa posee sobre la competencia |

Alto |

40.00% |

42.86% |

66.67% |

De acuerdo con la tabla anterior podemos observar que la mayoría de las empresas (80%) en todos los sectores reportan variables de conocimiento elevado por sobre sus competidores. En lo que respecta a la frecuencia con que las empresas realizan análisis de negocios sobre la competencia se observa en su mayoría “Sistemáticamente”. Pero en cuanto al análisis de proveedores de la competencia y patentes estos se realizan ocasionalmente o nunca. Lo que en general indica un nivel de conocimiento sobre la competencia, pero poco sofisticado y que no va a elementos relacionados con la competitividad de largo plazo; se limita al sistema de negocios que ellos aprecian posee la competencia.

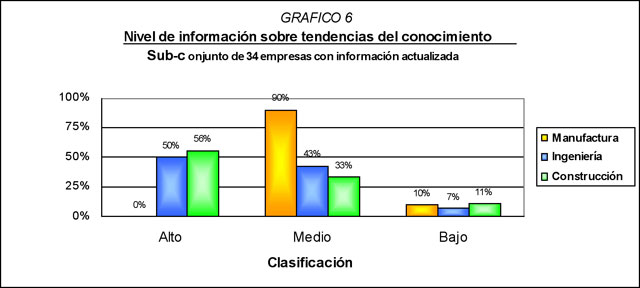

1.2. Nivel de información sobre las tendencias del conocimiento que le atañen a la empresa.

De nuevo, para el análisis con este indicador sólo se toman los resultados del sub-conjunto de 34 empresas, los cuales se resumen en el gráfico siguiente:

90% de las empresas de Manufactura se ubican en el nivel Medio, aproximadamente un 10% de las empresas en los tres sectores en el nivel Bajo y en el nivel Alto encontramos 50% o más sólo de las empresas de Ingeniería y Consultoría y las de Construcción. En otras palabras ninguna empresa de manufactura en esta muestra se ubica en el nivel Alto de información sobre tendencias del conocimiento relacionadas con su campo de la producción. Pero para precisar el fenómeno veamos los dos subindicadores que lo componen (Conocimiento tecnológico y Conocimiento organizativo) y algunas variables relevantes de ambos. De nuevo los estudios de caso nos auxilian para interpretar estos datos. Lo primero es una tendencia más acusada a la autarquía tecnológica en el sector manufactura. El empresario industrial, comúnmente un ingeniero, quien mira la tecnología de producción no sólo como negocio sino desde una perspectiva de reto profesional, con frecuencia mira con un tanto de soberbia sus logros tecnológicos. Es decir la necesidad inevitable de adaptar la tecnología a las características de los insumos y forma de suministro existentes en el país (mano de obra, materias primas, clima, repuestos y servicios de apoyo técnico, servicios de electricidad, agua y otros) y a la demanda local (mercado bastante más pequeño que la escala de la tecnología standard) para diversificar la producción, mantener operando los equipos y obtener provecho económico de ellos. Esta es un tendencia secular en la economía venezolana, pero que se ha visto enfatizada durante los últimos veinte años de crisis y ajustes recurrentes.

|

Nivel de información sobre las tendencias del conocimiento tecnológico que le atañen a la empresa |

Modalidad |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Alto |

40% |

71,43% |

55,56% |

|

|

Medio |

40% |

14,29% |

33,33% |

|

|

Bajo |

20% |

14,29% |

11,11% |

Así se demuestra cuando vemos el sub-indicador relativo al conocimiento tecnológico: sólo un 40% de empresas de manufactura se ubican en el nivel Alto, si la comparamos con las de Ingeniería y Consultoría (71%) y con las de Construcción (56%). De nuevo, destaca el bajo nivel relativo de las empresas de manufactura. Esto se detalla en la tabla siguiente, con una selección de alguna de las variables principales tomadas para la construcción de este indicador.

|

Variables del indicador Nivel de información sobre tendencias en el conocimiento tecnológico |

Modalidad relevante |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Grado de información sobre avances tecnológicos |

Alto |

30.00% |

85.71% |

55.56% |

|

Grado de información sobre servicios tecnológicos |

Alto |

10.00% |

64.29% |

44.44% |

|

Conoce el nombre o marca comercial del líder tecnológico relativo a su principal línea de productos o servicios |

Sí |

60.00% |

71.43% |

55.56% |

|

Conoce la posición competitiva de la tecnología que usa en su principal línea de productos o servicios, respecto a la del líder tecnológico mundial: |

Sí |

80.00% |

92.86% |

77.78% |

|

Conoce las implicaciones que tendrá para su empresa la aplicación generalizada de la norma ISO-14000 |

No |

50.00% |

57.14% |

44.44% |

Hay que destacar la vulnerabilidad de todas las empresas, en particular ante los efectos que se derivan de la globalización: alrededor del 50% en todas las empresas de los tres sectores, desconoce las implicaciones para la empresa de la aplicación generalizada de la normativa ISO 14000. Esta norma está en pleno proceso de expansión y se ira convirtiendo poco a poco en barrera para las posibilidades de exportar de nuestras empresas, particularmente las de manufactura.

|

Nivel de información sobre las tendencias en el conocimiento organizativo |

Modalidad |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Alto |

0,00% |

0,00% |

11,11% |

|

|

Medio |

70,00% |

85,71% |

77,78% |

|

|

Bajo |

30,00% |

14,29% |

11,11% |

En el caso del conocimiento organizativo los datos reflejan un mejor nivel de información, teniéndose: un 70% de empresas de manufactura en el nivel medio, un 86% de las de ingeniería y un 78% para construcción, incluso una pocas empresas de este ultimo sector alcanzan el nivel alto y lo coloca como el sector aparentemente mejor informado en materia organizativa.

A continuación puede observarse una tabla que contiene los porcentajes obtenidos por algunas de las principales variables tomadas para la construcción de este indicador:

|

Variables del indicador Nivel de información sobre tendencias en el conocimiento organizativo |

Modalidad Relevante |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Grado de información sobre avances organizativos |

Alto |

10.00% |

50.00% |

66.67% |

|

Grado de información sobre normas de calidad |

Alto |

60.00% |

64.29% |

66.67% |

|

Grado de información sobre oportunidades de capacitación para su personal |

Alto |

0.00% |

50.00% |

66.67% |

|

Orden de importancia de la habilidad para ubicar y procesar información como atributo para el personal profesional y técnico superior de la empresa |

Ninguno |

40.00% |

42.86% |

77.78% |

De nuevo las empresas de manufactura son las que reflejan los porcentajes mas bajos en casi todas las variables de la tabla mostrada, ninguna empresa de este sector se ubica en la modalidad Alta referida a la información sobre oportunidades de capacitación para su personal. En cuanto a los sectores de ingeniería y construcción, la mayoría de sus empresas se ubican en la modalidad Alta en lo que se refiere al grado de información sobres avances organizativos y sobre normas de calidad. Una variable particularmente interesante es la referida al atributo para contratar personal con la habilidad de ubicar y procesar información, la cual muestra los porcentajes más altos en la modalidad Ningúno lo que podría justificarse para el sector de construcción, el cual no requiere mucha mano de obra calificada, pero para las empresas de manufactura e ingeniería este debería ser uno de los principales atributos a exigir al contratar personal.

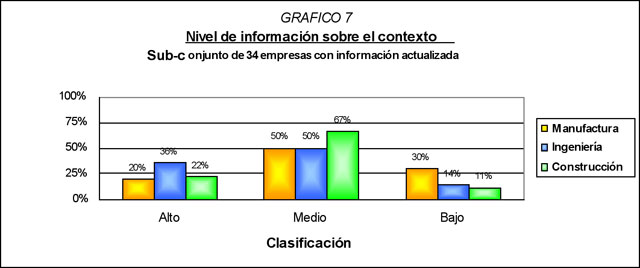

1.3. Nivel de información sobre el contexto.

La mayor proporción de empresas de los tres sectores se ubica en el nivel medio: 50% para Manufactura e Ingeniería y 67% para Construcción. Un porcentaje significativamente mayor de empresas de ingeniería (36%) logra el nivel Alto. Vale destacar algunos datos de los dos subindicadores que lo conforman: Nivel de información sobre los proveedores y el Nivel de información sobre gobierno y tendencias macroeconómicas.

En el primer caso, información sobre proveedores, la mayoría de las empresas se ubican un nivel Medio: un 60% de empresas de Manufactura, un 43% para Ingeniería y un 44% para Construcción. Sin embargo Ingeniería y Construcción logran alcanzar el nivel Alto con 36% y 33% respectivamente, mientras Manufactura, de nuevo, aparece con cero en este nivel.

|

Nivel de información sobre sus proveedores |

Modalidad |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Alto |

0,00% |

35,71% |

33,33% |

|

|

Medio |

60,00% |

42,86% |

44,44% |

|

|

Bajo |

40,00% |

21,43% |

22,22% |

A continuación puede observarse la tabla que contiene los porcentajes obtenidos por algunas de las principales variables tomadas para la construcción de este indicador:

|

Variables del indicador Nivel de información sobre los proveedores |

Modalidad Relevante |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Grado de información sobre situación de sus proveedores |

Alto |

40.00% |

21.43% |

55.56% |

|

La empresa se vincula con otras empresas de la misma región para asistencia técnica |

Mucho |

20.00% |

42.86% |

33.33% |

|

La empresa se vincula con otras empresas de otras regiones de Venezuela para asistencia técnicas |

Poco |

40.00% |

42.86% |

11.11% |

|

La empresa se vincula con universidades y centros de investigación para asistencia técnica |

Poco |

40.00% |

28.57% |

55.56% |

|

La empresa se vincula con otras empresas del exterior para asistencia técnica |

Mucho |

30.00% |

50.00% |

33.33% |

Destaca el bajo porcentaje de empresas de ingeniería que poseen buena información sobre sus proveedores. En el caso de construcción esta obtiene porcentajes superiores al 50%, mientras que manufactura refleja un porcentaje del 40%. En cuanto a las vinculaciones técnicas podemos ver que en conjunto la mayoría de las empresas no se vinculan con empresas fuera de sus regiones de operaciones ni con universidades o centros de investigación, sin embargo parecen tener mejores vinculaciones técnicas con empresas de la misma región y con empresas extranjeras.

Para el caso de información sobre el gobierno y las tendencias macroeconómicas los datos mayoritarios se ubican en un nivel medio de información en este indicador, teniéndose: un 40% de empresas de Manufactura registradas en este nivel, un 64% para Ingeniería y un 89% para Construcción. Sin embargo Manufactura e Ingeniería logran alcanzar el nivel Alto con 40% y 21% respectivamente, mientras Construcción sola logra alcanzar un 11% en este nivel del indicador.

|

Nivel de información sobre política del gobierno y tendencias macroeconómicas |

Modalidad |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Alto |

40,00% |

21,43% |

11,11% |

|

|

Medio |

40,00% |

64,29% |

88,89% |

|

|

Bajo |

20,00% |

14,29% |

0,00% |

A continuación puede observarse una tabla con los porcentajes obtenidos por algunas de las variables tomadas para el diseño de este indicador:

|

Variables del indicador Nivel de información sobre el gobierno y las tendencias macroeconómicas |

Modalidad Relevante |

Manufactura |

Ingeniería y Consultoría |

Construcción |

|

Grado de información sobre política del gobierno con su sector |

Mucho |

30.00% |

64.29% |

66.67% |

|

Grado de información sobre tendencias macroeconómicas |

Mucho |

30.00% |

57.14% |

77.78% |

|

Grado de información sobre tendencias ambientales |

Mucho |

0.00% |

57.14% |

55.56% |

|

Diferencia con el promedio de los pronósticos sobre la tasa de cambio al final del 2000 |

Desviación respecto al promedio: igual o inferior al 10% |

70.00% |

85.71% |

77.78% |

|

Diferencia con el promedio de los pronósticos sobre inflación acumulada a diciembre del 2000 (índice de precios al consumidor) |

Desviación respecto al promedio: superior al 10% |

50.00% |

64.29% |

55.56% |

|

Diferencia con el promedio de los pronósticos sobre precio promedio de la canasta de petróleo venezolana |

Desviación respecto al promedio: superior al 10% |

30.00% |

71.43% |

44.44% |

|

Diferencia con el promedio de los pronósticos sobre tasa de interés activa promedio en el 2000 |

Desviación respecto al promedio: igual o inferior al 10% |

60.00% |

50.00% |

55.56% |

|

Diferencia con el promedio de los pronósticos sobre la tasa de desempleo al final del 2000 |

Desviación respecto al promedio: superior al 10% |

20.00% |

64.29% |

77.78% |

|

Diferencia con el promedio de los pronósticos sobre tasa de crecimiento de la economía en el 2000 (% de crecimiento del PIB) |

Desviación respecto al promedio: superior al 10% |

40.00% |

100.00% |

88.89% |

En cuanto a las tres primeras variables mostradas en la tabla: información sobre política del gobierno con el sector, información sobre tendencias macroeconómicas y tendencias ambientales, puede observarse que manufactura es la que obtiene menor porcentaje en estas variables en la modalidad Mucho mostrando una carencia de información en este sentido. Ingeniería y Construcción por encima en algunos casos del 60% indicando su conocimiento en estas variables. En cuanto a las desviaciones sobre las tendencias macroeconómicas puede verse que es bastante variado, en algunos por debajo o igual al promedio y en otros por encima del promedio, sin embargo los porcentajes de Manufactura revelan ser más acertados porque en los casos de estar por debajo o igual al promedio reflejan porcentajes más elevados, mientras que en los casos donde la modalidad es superior al promedio Manufactura presenta sus porcentajes más bajos, lo que permite que este sector compense las debilidades que reflejó en las tres primeras variables.

En conclusión destaca un patrón en donde las empresas de Manufactura parecen ser las de nivel más bajo de información en casi todos los indicadores. Sin embargo, en cuanto a las desviaciones sobre las tendencias macroeconómicas puede verse que un mayor número de empresas de Manufactura hacen pronósticos más acertados.