La presentación de los resultados estadísticos se hará siguiendo un esquema similar al de la sección anterior, haciendo énfasis en los indicadores de primer y segundo nivel. Asimismo, los resultados utilizarán una doble clasificación: por una parte se tomará en cuenta la dinámica sectorial, que en muchos casos tiene una dinámica diferente para los tres sectores considerados (empresas de manufactura, ingeniería y construcción[1]), y por otro lado se clasificarán las empresas en tres niveles (alto: cuando el indicador de competitividad estratégica supera el 66,6% de su valor máximo, medio: cuando el ICE sea mayor o igual que 33,3% y menor a 66,7%, y baja cuando no alcance un ICE de 33,3%. Este segundo criterio se adopta con el fin de respetar la lógica del benchmarking, que ha guiado este trabajo desde el punto de vista metodológico.

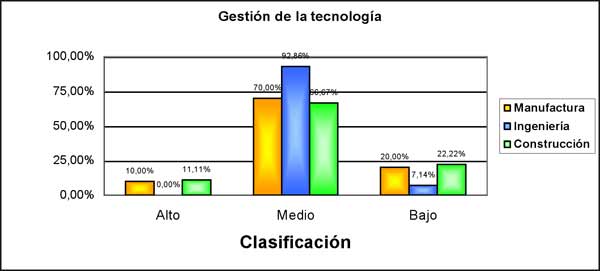

El siguiente gráfico muestre que para el indicador más general de competitividad estratégica de gestión de la tecnología, el grueso de las empresas presenta de los tres sectores presenta un nivel medio, y que apenas dos empresas (una de manufactura y la otra de construcción alcanzan el nivel superior (y con valores que en ningún caso llegan a 70% del valor del indicador. En el otro extremo hay cinco empresas que tienen un nivel bajo, revelador no sólo de que tienen serias debilidades en materia tecnológica, sino también que el desempeño tecnológico sea una de las dimensiones (junto con la gestión ambiental) en que las empresas presentan los peores resultados.

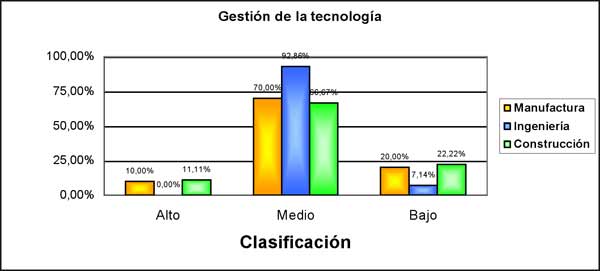

En el siguiente gráfico se presenta uno de los indicadores de primer nivel, referido a las experiencias de aprendizaje tecnológico que han adelantado las empresas. Si bien los resultados son similares al indicador más general, sorprende que ninguna empresa de manufactura haya alcanzado el nivel más alto, sobre todo si se toma en cuenta que es en este sector donde ha habido mayores avances en cuanto a las experiencias de medición.

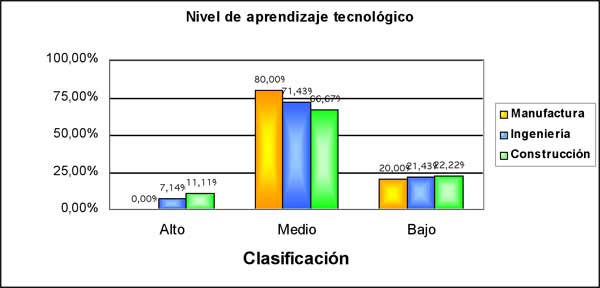

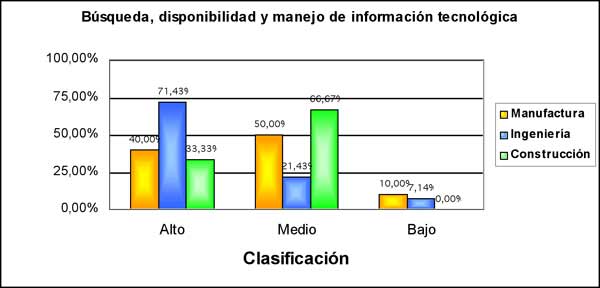

El nivel de aprendizaje tecnológico se descompone en cuatro subindicadores. El primero de ellos es la búsqueda y manejo de información tecnológica, cuyos resultados se presenten en el siguiente gráfico, que es uno de los que presentan mejores resultados, ya que la gran mayoría de las empresas de ingeniería poseen un nivel alto, mientras más de una tercera parte de los otros sectores alcanzan ese nivel. También es importante destacar que la empresa de mejor desempeño alcanza un nivel de excelencia, ya que tiene un ICE de casi 90%.

Los tres subindicadores o indicadores de tercer nivel: a) búsqueda de información acerca de la tecnología, b) sistematización y difusión de información acerca de la tecnología y c) disponibilidad de información acerca de la tecnología, obtienen puntajes muy elevados, sobre todo en ingeniería y manufactura. Los valores máximos del ICE rondan o superan 90% del máximo posible, mientras que en promedio el ICE en ingeniería supera el 63% y en manufactura es superior a 54%. La disponibilidad de información acerca de la tecnología es el indicador donde se obtienen valores más altos, especialmente en las empresas de ingeniería.

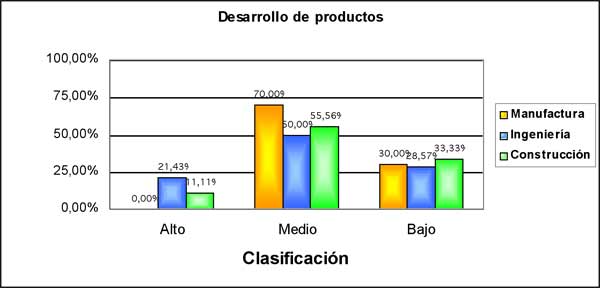

En cuanto al desarrollo de productos la situación cambia bastante, como se muestre en el siguiente gráfico, pues solamente tres empresas de ingeniería y una de construcción consiguen el nivel más alto, y con puntajes que no permiten considerarlas empresas de excelencia en este ámbito, ya que la empresa benchmark obtiene un ICE de 75%. Por otra parte hay una cantidad de firmas, cercana al 30%, que presenta niveles bajos en el desarrollo de productos, situación preocupante si se considera el dinamismo que tiene esta actividad a nivel internacional.

Este indicador consta de cuatro subindicadores: a) nivel de aprendizaje tecnológico en el desarrollo de productos, b) capacidad innovadora para el desarrollo de productos, c) vinculaciones técnicas externas para desarrollo de productos, d) aporte a la competitividad del desarrollo de productos. El primero, tercero y cuarto de estos subindicadores tienen valores, que si bien no son de excelencia, pueden considerarse aceptables, pero la situación es grave en materia de capacidad innovadora para el desarrollo de productos, ya que el ICE promedio apenas ronda el 20% del valor máximo,

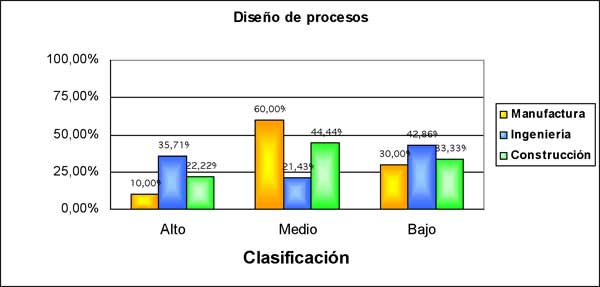

Una situación similar, aunque algo menos dramática se plantea en cuanto al diseño de procesos, tal como se muestra en el siguiente gráfico. Aquí encontramos que cinco empresas de ingeniería, dos de construcción y una de manufactura clasifican en el nivel alto. Quizás el elemento que resulte más preocupante es el elevado número de empresas de ingeniería que se encuentran en la categoría inferior.

A diferencia de los ocurrido con el desarrollo de productos, la capacidad innovadora para el diseño de procesos no presenta una situación tan grave, ya que el ICE promedio está cercano al 45%.

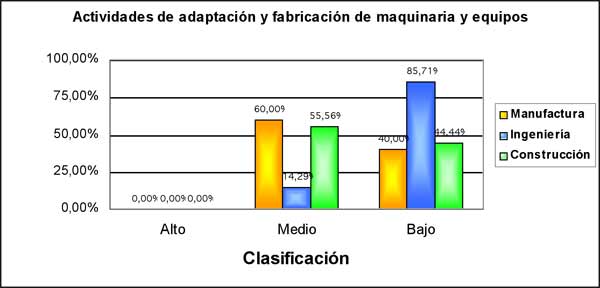

La adaptación y fabricación de maquinaria y equipos obtiene resultados sumamente bajos, ya que ninguna empresa alcanza el nivel alto y la mayoría se ubica en el nivel más bajo. Sin embargo en el caso de las empresas de ingeniería, ésto resulta comprensible pues se trata de una actividad que puede estar algo alejada de su dinámica natural.

Los cuatro subindicadores en los que se desagrega el este indicador: a) aprendizaje tecnológico en adaptación de maquinaria y equipo, b) aprendizaje tecnológico en diseño y fabricación de maquinaria y equipo; c) capacidad innovadora en adaptación y fabricación de maquinaria y equipo y d) vinculaciones técnicas externas para adaptación y fabricación de maquinaria y equipo, alcanzan por lo general valores bajos, especialmente en lo que se refiere a capacidad innovadora.

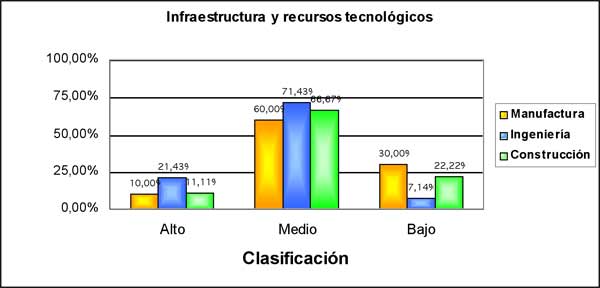

El siguiente gráfico presenta el segundo de los indicadores de primer nivel, referido a la infraestructura y los recursos tecnológicos con que cuenta la firma. Únicamente cinco empresas, tres de ellas de ingeniería alcanzan un nivel alto, mientras la gran mayoría de las empresas se mantiene en el estrato medio. La empresas de mejor desempeño tienen un ICE que se acerca al 80% del máximo valor, lo que indica que hay un pequeño grupo de empresas que ha realizado esfuerzos considerables en esta materia, tomando en consideración que en este ámbito se necesitan importantes esfuerzos de inversión.

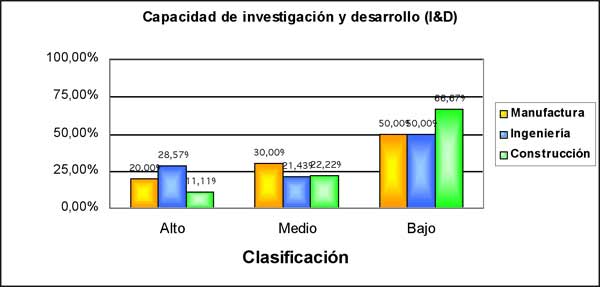

El indicador de infraestructura y recursos tecnológicos fue desagregado en cuatro indicadores de segundo nivel. El primero de ellos es la capacidad de investigación y desarrollo (I&D), que se presenta en el siguiente gráfico. El aspecto que más se destaca es que la mayoría de las empresas están en el nivel bajo, es decir que tienen una muy pobre o nula capacidad para realizara actividades de investigación y desarrollo. Esta situación es particularmente grave en el sector de la construcción donde seis de las nueve empresas consideradas están en este nivel. En contraste un grupo considerable, siete empresas, poseen un nivel alto. De allí se desprende que, a diferencia de las actividades de aprendizaje que tienen un carácter gradual y acumulativo, construir una infraestructura de investigación y desarrollo requiere esfuerzos, no sólo sostenidos, sino de envergadura.

Los dos subindicadores, infraestructura y recursos humanos de I&D, corroboran la apreciación anterior pues las empresas de mejor desempeño obtienen un iCE cercano a 90%, mientras que las de más bajo desempeño no realizan ningún esfuerzo en esta área.

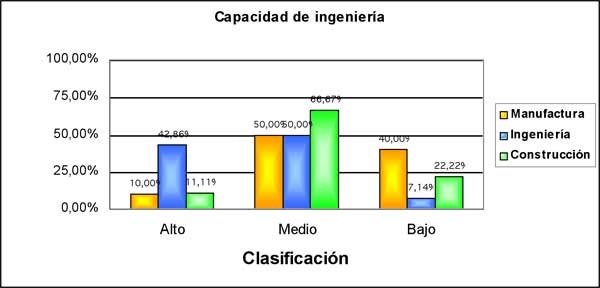

En contraste con el indicador anterior, la capacidad de ingeniería presenta diferencias muy pronunciadas, en primer lugar un grupo importante de empresas de ingeniería tienen un nivel alto frente a sólo una de manufactura y de construcción. Además la mayoría de las empresas se encuentra en un nivel medio, sobre todo las de construcción, y por último las firmas con peor desempeño son las de manufactura.

La empresa de ingeniería de mejor desempeño alcanza el puntaje óptimo en dos de los tres subindicadores (recursos humanos en ingeniería y actividades de ingeniería y diseño) y más de 95% en el tercero (infraestructura de ingeniería), con lo que se puede afirmar que en este caso se alcanza efectivamente la excelencia.

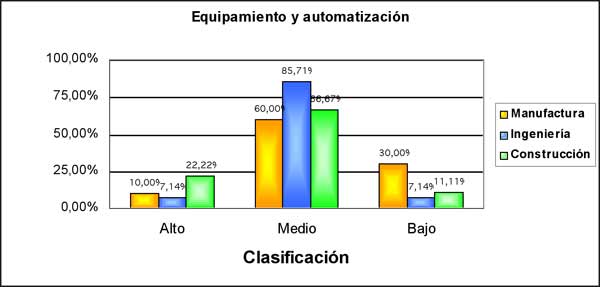

En cuanto a equipamiento y automatización hay cuatro empresas en el nivel alto, dos de las cuales pertenecen al sector de la construcción. La mayoría de las firmas en todos los sectores alcanzan el nivel medio, mientras que cinco empresas presentan un nivel bajo, tres de las cuales son de manufactura. El nivel alcanzado por las empresas de mejor desempeño no es demasiado alto (casi 75% en la mejor empresa de manufactura), aun cuando esto contrasta con los valores máximos obtenidos en cada uno de los indicadores de tercer nivel (equipos de control: 100%, grado de actualización de los equipos: 93%, nivel de automatización: 85%), lo que sugiere que en esta materia hay un muy elevado grado de especialización. El panorama descrito sugiere que se han venido realizando esfuerzos de automatización, pero que en general son incipientes.

El indicador de tecnologías de información y comunicación tiene uno de los mejores desempeños, junto con el de búsqueda y disponibilidad de información tecnológica.

Prácticamente el indicador se distribuye de manera equilibrada entre los niveles alto y medio, mientras ninguna empresa tiene el nivel más bajo. El desempeño benchmark (de una empresa de ingeniería) llega a 95%, lo que la califica dentro de los parámetros de excelencia. El indicador se descompone en tres subindicadores: nivel de informatización, uso de equipos informáticos y acceso a Internet, en todos se alcanza un ICE de 100%.

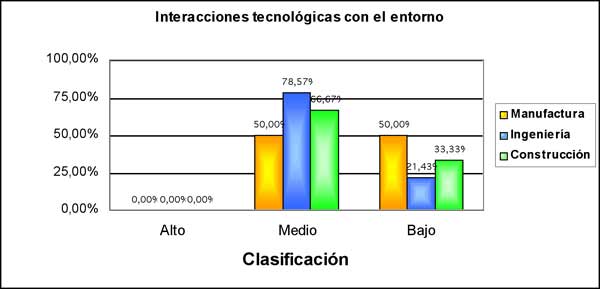

El tercer indicador de primer nivel es el de interacciones tecnológicas con el entorno, que presenta las mayores debilidades, ya que ninguna empresa alcanza el nivel alto. La mayoría de las firmas se ubica en el nivel medio, sobre todo de los sectores ingeniería y construcción, el ICE promedio está cercano a 45% del valor máximo posible. La mitad de las empresas manufactureras están en el nivel bajo, y el ICE promedio apenas supera (37%) este nivel de desempeño. Por su parte, la firma con más alto nivel de desempeño tienen un ICE que apenas supera el 60% del valor máximo posible.

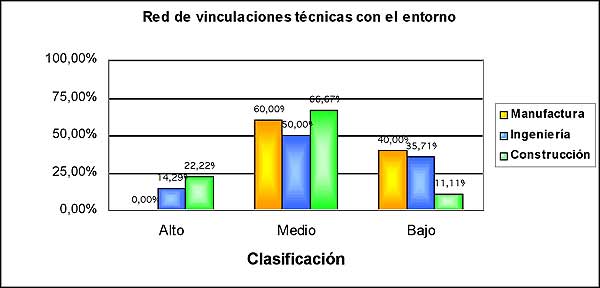

El indicador de segundo nivel red de vinculaciones técnicas con el entorno, en el siguiente gráfico identifica la presencia de vinculaciones con proveedores y clientes, nacionales y extranjeros, así como con centros de investigación y desarrollo y universidades. De los tres indicadores de segundo nivel es el que presenta, relativamente, los mejores resultados. Dos empresas de ingeniería y dos de construcción alcanzan el nivel alto, mientras la mayoría de las firmas se ubican en el nivel medio. El sector de manufactura es el que presenta los peores resultados, la empresa de mejor desempeño apenas alcanza un ICE de 60%, a diferencia de la de ingeniería que casi alcanza 80%.

Los vínculos con universidades y centros de investigación tienen, promedio, uno de los ICE más bajos, entre todos los indicadores de tercer nivel, aun cuando la empresa de ingeniería de mejor desempeño llegue a un 80% del máximo valor posible.

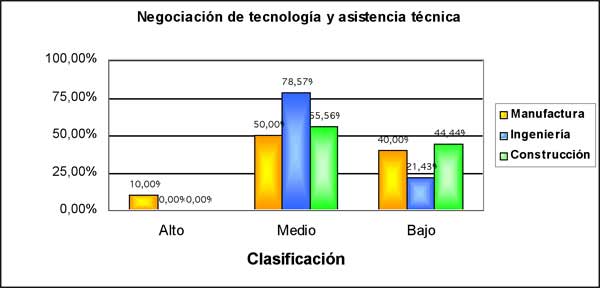

El indicador negociación de tecnología y asistencia técnica, en el próximo gráfico, se diferencia del anterior, en que las empresas de manufactura tienen un desempeño algo mejor, alcanzando una de ellas el nivel alto.

El indicador está conformado por cuatro subindicadores: a) comercialización de la tecnología desarrollada por la empresa es el que presenta el peor nivel de desempeño, con valores que rondan el 20% en promedio, aun cuando hay una empresa de manufactura que ha sido muy exitosa en esta materia alcanzando el valor óptimo; b) la capacidad de para la adquisición de tecnología apenas supera en promedio los valores bajos del ICE; c) la asistencia técnica obtiene resultados algo mejores, pues en promedio tienen un ICE superior a 50%; d) el indicador de mejor desempeño es el de servicios tecnológicos, especialmente en empresas de ingeniería donde una firma casi alcanza el máximo valor posible.

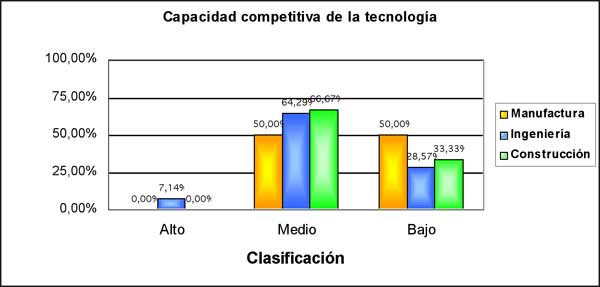

Por último la capacidad competitiva de la tecnología, que se presenta en el próximo gráfico, también presenta debilidades importantes. Una sola empresa de ingeniería llega al valor alto, la mayoría de firmas de todos los sectores se mantiene en valores medios.

Sin embargo, la desagregación del indicador muestra algunos rasgos preocupantes. Sólo la apreciación general del nivel de competitividad tecnológica adopta valores aceptables, que en promedio se acercan a 60%. La capacidad exportadora es bastante baja, el indicador de competitividad estratégica apenas supera el 30% en promedio, y algo similar ocurre con el indicador de certificaciones técnicas.

El desempeño tecnológico de las empresas proveedoras de la industria petrolera dista de ser satisfactorio. En la mayoría de los casos de nivel medio (entre 33,3 y 66,7% del máximo valor posible que puede adoptar el indicador de competitividad estratégica).

Estos resultados generales plantean serios interrogantes en torno a las capacidades tecnológicas de este grupo de empresas, ya que el indicador de competitividad estratégica sobre el desempeño tecnológico obtiene uno de los valores más bajos entre todas las dimensiones de análisis (ambiental, económica, cultura de la información, organizacional, relaciones usuario-proveedor), superando sólo el valor del indicador de gestión ambiental.

Apenas dos empresas, una de manufactura y otra de construcción alcanzan el nivel alto en el indicador general de gestión tecnológica, a pesar de que en muchos indicadores de primero, segundo y tercer nivel obtienen puntuaciones bastante elevadas. Esto sugiere que la mayoría de las firmas centra su competitividad tecnológica en un alto grado de especialización, cosa lógica en virtud del tamaño de las empresas, aunque en ocasiones ello pueda significar el sacrificio de sinergias imprescindibles para el logro de una competitividad de carácter más sistémico.

Resulta paradójico, pero altamente ilustrativo, que entre todos los indicadores de primer nivel, sea el de las interacciones tecnológicas con el entorno el que obtenga el más bajo grado de desempeño, sobre todo en empresas que, para los estándares internacionales, son medianas y pequeñas, que por lo tanto deberían procurar establecer alianzas con otras empresas e instituciones a fin de poder potenciar sus capacidades competitivas, que suelen estar estrechamente vinculadas con el grado de especialización. Sin duda, este comportamiento se debe tanto a las características de un mercado en el que participan pocas empresas y que es sumamente competido, como también a la cultura de la desconfianza y el secreto que prevalece en nuestras organizaciones.

Al observar con más detenimiento las razones por las que este indicador tiene ese pobre desempeño, destacan las debilidades para la comercialización de la tecnología que haya desarrollado la empresa, la poca capacidad exportadora, y el bajo cumplimiento en materia de certificaciones técnicas. En suma se trata justamente de aquellas variables, que tienen mayor incidencia en la obtención de ventajas económicas a partir del desarrollo de capacidades tecnológicas. Estos resultados plantean dos graves problemas, por una parte la dificultad para hacer efectiva los avances tecnológicos (que puede pensarse que en general son magros, sobre todo si observamos la muy baja capacidad innovadora para el desarrollo de nuevos productos) que han podido desarrollar las firmas, con la tentación de que se disminuyan, todavía más, los esfuerzos en esta dirección. Por otro lado, emergen las trabas, que por razones burocráticas, de escasa capacidad o falta de pertinencia de los mecanismos diseñados por el Estado venezolano, dificultan las posibilidades de que las innovaciones tecnológicas de las firmas, se traduzcan en un beneficio económico.

Una de las tareas más urgentes, si bien ardua y compleja, que se plantea para fortalecer las capacidades tecnológicas de las empresas proveedoras de la industria petrolera es el estímulo a la cooperación tecnológica entre firmas. En ese sentido, PDVSA y las instituciones del Estado encargadas de la política pública pueden cumplir un papel de suma importancia, pero también les cabe a las empresas un esfuerzo serio y sostenido por crear una cultura de cooperación de “suma positiva”, basado en el mejoramiento de las capacidades de negociación y de búsqueda de oportunidades conjuntas.

[1] En vista de que sólo se pudo obtener información de una empresa del sector de servicios en campo, se decidió no incluirla en el presente análisis.